マイホームを買ったが、転勤に・・・

Q.わたしは、都内の分譲マンションに住んでいますが、このたび、転勤により家族とともに転居することとなりました。これに伴い、マンションを売却するか他人に賃貸するか迷っています。仮に賃貸する場合には、どのような点に注意が必要でしょうか?

A.自宅を賃貸する場合の不動産所得や、売却のタイミングなどをみていきましょう。

「売却・賃貸」それぞれのメリット・デメリット

<不動産の賃貸による所得>

不動産の賃貸による所得は、不動産所得として、利子所得、配当所得、給与所得、事業所得などと合算され、総所得金額を構成し、所得税・住民税が課税されることとなります。

その不動産所得が、もともとの給与所得などに上乗せされるわけですから、もともとの給与所得等に対する税率が高ければ、この不動産所得に対する税率も高くなります。

<不動産賃貸にかかる必要経費>

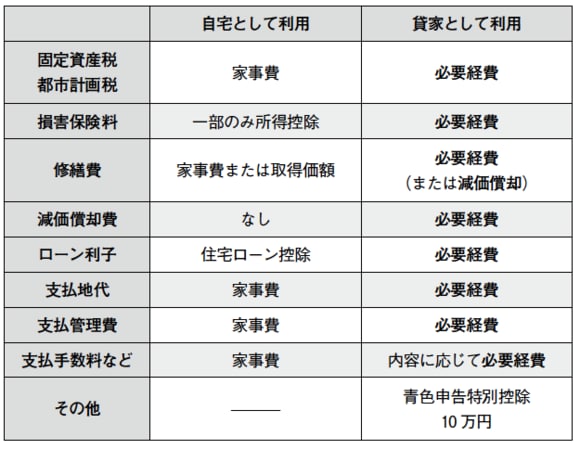

不動産所得の計算上、その賃貸収入を得るために生じた費用は、必要経費とされます。このため、自宅として利用しているときには経費とならなかった固定資産税・都市計画税やローンの利子などが必要経費となります。

また、建物部分の減価償却費も必要経費として計上することとなります。さらに、青色申告とすることで、青色申告特別控除額10万円を不動産所得の金額から控除することができます。

下記図表は、自宅として利用した場合と、貸家として利用した場合にかかる経費の比較です。

[図表]自宅の場合と貸家の場合との比較

<不動産所得が赤字になったら>

不動産所得が赤字になった場合には、その損失を他の所得(この場合には給与所得)と通算することができます。確定申告をすることにより、給与から源泉徴収された所得税の還付を受けることができます。

※不動産所得の損失のうち、土地の取得にかかる借入金の利子の部分については、損益通算の対象とはなりません。

<給与所得の特例>

1ヵ所から給与の支払いを受けているのであれば、この不動産所得が20万円以下であれば、確定申告の必要はありません。結果として、この場合には、この不動産所得については非課税となります。

<売却のタイミング>

一定の居住用財産を売却した場合には、3,000万円特別控除、軽減税率、買換え特例などの特例の適用を受けることができますが、ここでいう居住用財産には、「住まなくなった日から3年後の年末までに売却したこと」という要件があります。

つまり、この期限を過ぎてから売却しても、これらの居住用財産の譲渡特例の適用を受けることができないこととなりますので、売却のタイミングについては、よく検討する必要があります。