本連載は、不動産の売買・交換、相続税、贈与税などの分野で積極的な問題解決を提案している税理士・鈴木高広氏の最新刊、『税額はこれだけ変わる!平成28年度税制対応 納税対策Q&A 不動産・相続編』(ビジネス教育出版社)の中から一部を抜粋し、不動産にまつわる税金対策の基礎知識をご紹介します。

登録免許税、不動産取得税などは経費にできる

Q.わたしは、賃貸アパートを経営していますが、このたび、もう1棟建築して賃貸を開始しようと思います。新築アパートについて、登録免許税や不動産取得税が生ずることとなりますが、これらの税金は、不動産所得の計算上、必要経費になるのでしょうか? それともアパート本体の取得価額に加えて減価償却することになるのでしょうか?

A.賃貸アパートにかかる登録免許税や不動産取得税は、その賃貸にかかる不動産所得の計算上、必要経費になります。

自己使用などがある場合は「賃貸部分のみ」が経費扱い

ただし、賃貸アパートの一部が自己使用(事業所等を除く)であったり、親族への使用貸借であったりした場合には、全体の固定資産税等のうち、賃貸に供する部分に対応する金額だけが必要経費になります。

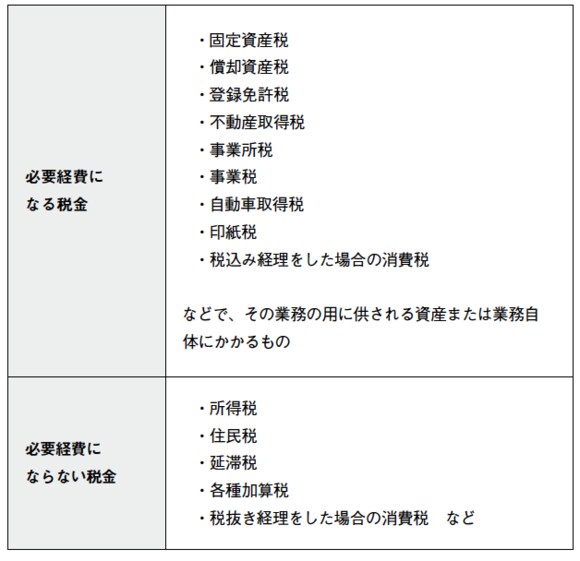

[図表]必要経費になる税金、ならない税金

株式会社アウェイクコンサルティング 代表取締役

税理士法人アウェイク総合会計事務所 代表社員税理士

昭和60年青山学院大学経営学部卒業。メーカー系販売会社に入社。主として販売企画業務に携わる。平成9年(株)タクトコンサルティング本郷会計事務所入社。相続、譲渡、交換、事業承継、土地活用、M&A等に関する実務および企画、研究、講演、執筆等を担当する。

平成16年 株式会社アウェイクコンサルティング、アウェイク総合会計事務所を設立、代表取締役に就任。個人、企業が抱える問題に対して、正確な分析に基づいた「生前贈与」「不動産の交換・買換え」「貸地・借地の整理」「各種保険の活用」「合併・清算」などの各種対策の提案を行い、問題解決の早期実現をサポートしている。

著者プロフィール詳細

連載記事一覧

連載<平成28年度税制対応>ケースで見る不動産賃貸の節税対策