青色申告とはそもそも何か?

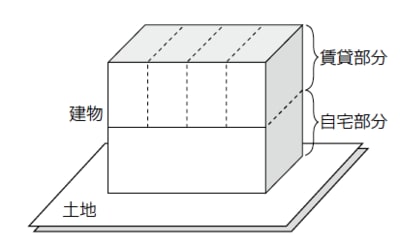

Q.わたしは、自宅を取り壊して、自宅併用の賃貸アパートを建築しようと思っています。他に収入はなく、賃貸部分は2階の4室だけなのですが、青色申告にすることができるのでしょうか? また、青色申告にするメリットとその手続きを教えてください。

A.青色申告は、不動産所得、事業所得、山林所得のいずれかを生ずる業務を行っていれば可能です。このとき、業務の規模は関係ありません。たとえ、1室だけの貸付けでも可能です。

青色申告とするためには、青色申告をしようとする年の3月15日(はじめて業務を開始する場合には、業務開始から2ヵ月以内)までに、「青色申告承認申請書」を税務署に提出する必要があります。

業務が「事業的規模かどうか」もポイントに

①青色申告特別控除

最高10万円または最高65万円までの金額を、青色申告特別控除として、その年分の所得金額から控除することができます。

65万円控除を受ける場合には、会社のように年中の取引すべてについて詳細に経理し、貸借対照表や損益計算書、その他の計算書を作成しなければならず、かなりの手間がかかります。また、業務が事業的規模(不動産賃貸の場合にはいわゆる5棟10室基準)でなければなりません。

10万円控除であれば、簡易な帳簿書類だけで済みますし、賃貸の規模が小さい場合でも適用できます。

②純損失の繰越控除

その年で損失が生じた場合には、その損失額を翌年以後3年間にわたって順次所得から差し引くことができます。白色申告の場合には、損失がでてもその年で切り捨てになってしまいます。

賃貸開始年は登録免許税や不動産取得税などの初期費用がかかり、損失になるケースが多くなります。この損失を無駄にしないように、最初の年から青色申告としたいものです。

③青色事業専従者給与

事業的規模の場合には、親族に支払う給与の額がその親族の業務の内容に対して適切であれば、その給与の額を全額必要経費とすることができます。