\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

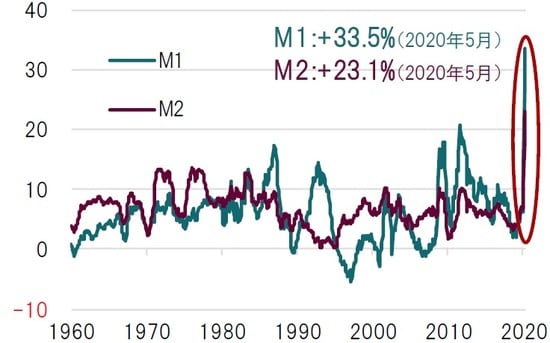

米国マネーサプライ(M2)は2020年5月時点で前年比+23.1%となり、1960年1月の統計開始以来で最も伸び率が高くなった。この背景にあるのはFRB(米連邦準備制度理事会)による大規模な流動性供給策であり、株式のようなリスク資産価格の押し上げに寄与したと考えられる。しかし、中央銀行による流動性供給策が全てを解決するわけではない。

マネーサプライ伸び率は歴史的水準へ上昇

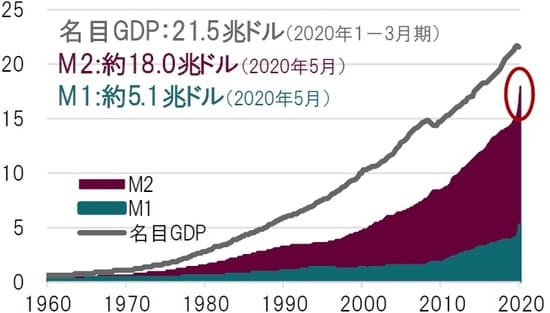

米国のマネーサプライはM1(現金通貨、トラベラーズチェック、要求払預金、その他当座預金など)とM2(M1+貯蓄預金、小口定期預金、MMFなど)に区分され、M2はより広い意味での通貨供給量を示す。マネーサプライはおおむね経済規模に応じて伸びているが、今回のコロナ禍で2020年5月のマネーサプライ(M1、M2)はかつてないペースで加速した。

その背景にあるのがFRBによる大規模な流動性供給策だ。FRBは無制限の量的緩和によって多額の米国債やMBS(住宅ローン担保証券)を買い付けたほか、中小企業を支援するPPP(給与保証プログラム)を促進させるために導入したPPP流動性ファシリティや、MMFに対して流動性を供給するMMF流動性ファシリティ、CP(コマーシャル・ペーパー)に対して流動性を供給するCP流動性ファシリティなど、実に様々な流動性供給策を迅速かつ大規模に断行した。そのため、結果として増えた通貨供給量の増加が、株式などのリスク資産価格の押し上げに寄与した可能性が考えられる。

景気低迷が長引けば、流動性リスクはソルベンシー・リスクへ変化

しかし、パウエルFRB議長が再三にわたって主張しているように、コロナ禍によって景気低迷が長引けば、流動性(資金調達)リスクはソルベンシー(返済能力)リスクに変化するおそれがある。FRBは一時的に企業の資金調達リスクが高まったとしても、平時に財務体質が良い企業であれば、流動性供給によって資金調達を支援することは可能だ。

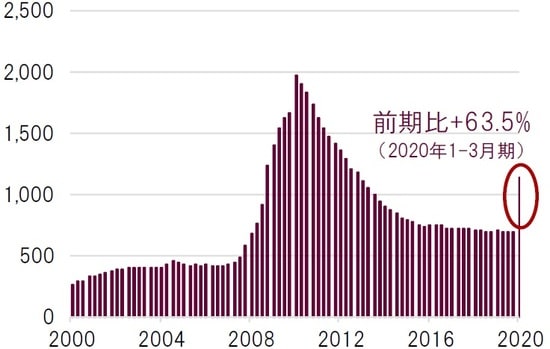

しかし、そもそも平時から業績が振るわず、財務体質が著しく悪化した企業の債務返済能力を改善させることはできない。そのため、景気低迷が長引き信用リスクが悪化する企業が続出すれば、FRBが取れる手段は限られてしまうことになる。事実、米国商業銀行の貸倒引当金は2020年1-3月期で前期比63.5%増加、すでにクレジット・リスクの悪化に備える動きが出始めている。市場は流動性リスクの低下は織り込んだが、ソルベンシーリスクが高まる可能性については十分織り込んでいないのではないか?

名目GDP:四半期、単位:兆ドル、期間:1960年1-3月期-2020年1-3月期

出所:ブルームバーグのデータを基にピクテ投信投資顧問作成

※S&P Bank Select Industry指数構成銘柄のうちBanks/Capital Markets

Sector該当銘柄を抽出、それぞれの貸倒引当金額を四半期ごとに合算

出所:ブルームバーグのデータを基にピクテ投信投資顧問作成

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『コロナ禍で歴史的水準に 米マネーサプライの特異性』を参照)。

(2020年6月19日)

田中 純平

ピクテ投信投資顧問株式会社

運用・商品本部 投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは