\1月10日(土)-12日(月)限定配信/

税務調査を録音することはできるか?

相続税の「税務調査」の実態と対処方法

FOMCの結果公表を受け、米国債利回りが低下(価格は上昇)したことを見ても今回のFOMCは緩和的スタンスであったと見られます。その背景を3つの視点から述べると、現状の金融政策の維持、拡大が確認できたこと、厳しい経済予想であること、新規の金融政策が検討されていることです。

FOMC:FRBは2022年末までのゼロ金利政策を示唆、債券購入は少なくとも現状維持

米連邦準備制度理事会(FRB)は2020年6月9、10両日に米連邦公開市場委員会(FOMC)を開催しました。FOMCは市場予想通りフェデラルファンド(FF)金利の誘導目標を据え置くと共に、資産購入に関しては「少なくとも」現行ペースを維持することを声明で表明しました(図表1参照)。

通常四半期ごとに公表されるFOMCの経済予測は前回の3月分については、新型コロナの影響で公表が見送られていましたが、今回は公表されました。失業率は20年が9.3%、21年は6.5%に下がることが示唆されましたが、パウエル議長は米国経済を厳しいと見ています(図表2参照)。

どこに注目すべきか:FOMC、経済予想、ゼロ金利政策、YCC

FOMCの結果公表を受け、米国債利回りが低下(価格は上昇)したことを見ても今回のFOMCは緩和的スタンスであったと見られます。その背景を3つの点から述べると、現状の金融政策の維持、拡大が確認できたこと、厳しい経済予想であること、新規の金融政策が検討されていることです。

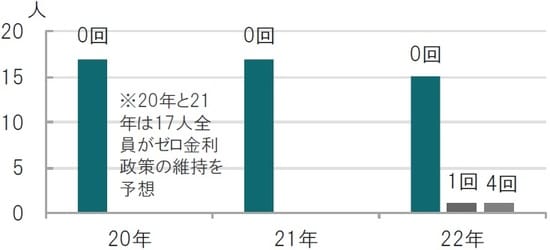

まず、現状の金融政策では政策金利をゼロ%付近で維持するゼロ金利政策を21年までは全員が、22年も2名を除いて残り15人がゼロ金利政策を支持していることから、22年末までゼロ金利政策が継続する可能性が示唆されたことはFOMCが緩和姿勢であること反映していると見られます。

なお、時々話題となるマイナス金利を見込むFOMC参加者は現段階では見当たらず、可能性は低いようです。

債券購入政策については、市場機能を回復させた現状水準を「少なくとも」維持すると表明しています。これは債券取引を担当するニューヨーク連銀の声明から国債を約800億ドル、住宅ローン担保証券(MBS)を約400億ドル程度の購入を続ける量的金融緩和の維持が確認されます。

次に経済予想についてみると、GDP(国内総生産)成長率は世界銀行など最近公表された国際機関の成長率予想と同程度です。一方、パウエル議長の会見では雇用市場の回復に悲観的です。5月の雇用統計の急回復に言及しつつも、むしろ不確定要因が多いと認識し、むしろ長期的に数百万の人が雇用市場に戻れない懸念を述べるなど、雇用回復に重点を置いた緩和的な政策運営が想定されます。

なお、政策金利の長期目標(中立な政策金利である自然利子率の参照)は2.5%で維持されました。同レートは金融危機後に低下しましたが、コロナ後の展開に注目しています。

新規の金融政策としてパウエル議長はイールドカーブコントロール(YCC)を検討していると述べています。YCC導入は金利低下要因との期待が市場にある点で、緩和姿勢と捉えられた面はあると思います。ただ、YCCはFOMC内で慎重論も根強いようです。財政政策が拡大する中でのYCCは、中銀の独立性を失わせる恐れなどが背景と見られます。もっとも、先の自然利子率の低下が起きた場合、何らかの対応も必要で、YCCは苦しい選択肢という面もありそうです。単にYCCを導入する、しない以上に、検討内容は多岐にわたると思われます。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『FOMC、おおむね予想通りながら今後の政策には注目点も』を参照)。

(2020年6月11日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

【1/7開催】

高市政権、トランプ2.0、日銀政策、AIバブル…

2026年「日本経済と株式市場」の展望

【1/8開催】地主の資産防衛戦略

「収益は地主本人に」「土地は子へ」渡す仕組み…

権利の異なる2つの受益権をもつ「受益権複層化信託」の活用術

【1/8開催】

金融資産1億円以上の方のための

「本来あるべき資産運用」

【1/10-12開催】

「タックスヘイブン」を使って

節税・秘匿性確保はできるのか?

「海外法人」の設立法・活用法

【1/10-12開催】

遺言はどう書く?どう読む?

弁護士が解説する「遺言」セミナー<実務編>