\1月10日(土)-12日(月)限定配信/

税務調査を録音することはできるか?

相続税の「税務調査」の実態と対処方法

格付けの見通しには、将来の格上げの可能性を示唆する「強含み」、他に「安定的」と「弱含み」があります。今回S&Pは格付けについては変更せず、将来の(AA格以上への)格上げの可能性が一旦後退したことを示唆したに過ぎないことから、日本国債市場への影響は限定的と見られます。ただ、日本の財政が厳しい状況であることは意識する必要があると思われます。

日本格付け見通し:格付けは据え置きながら、財政悪化で見通しを下方修正

米格付け会社S&Pグローバル・レーティング(S&P)は2020年6月9日、日本の国債の格付け見通しを従来の強含み(ポジティブ)から安定的(ステーブル)に引き下げました。格付けはA+に据え置いています。

なお、主な格付け会社の日本長期国債の格付けを確認すると、現段階でフィッチ・レーティングス(フィッチ)はA、ムーディーズ・インベスターズ・サービス(ムーディーズ)はA1(A+に相当)としています。

どこに注目すべきか:見通し、安定的、AAA格、財政赤字対GDP

格付けの見通しには、将来の格上げの可能性を示唆する「強含み」、他に「安定的」と「弱含み」があります。今回S&Pは格付けについては変更せず、見通しの引き下げにより将来の(AA格以上への)格上げの可能性が一旦後退したことを示唆したに過ぎないことから、日本国債市場への影響は限定的と見られます。ただ、日本の財政が厳しい状況であることは意識する必要があると思われます。

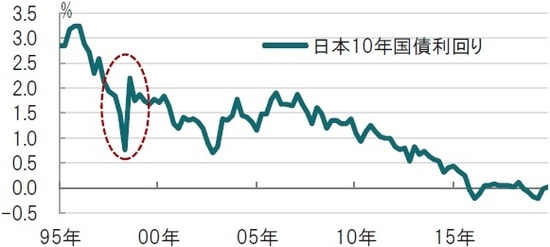

日本国債利回りに対する過去の格下げの影響を見ると、ほぼ限定的でした。その中で話題となったのは98年11月17日にムーディーズが日本の格付けを最上級のAaa(AAAに相当)からAa1(AA+に相当)格下げしたことです。この時期に利回りの上昇(価格は下落)が見られました(図表参照)。

なお、他の主な格付け会社が日本をAAAから格下げしたのはフィッチが2000年6月29日、S&Pは01年2月22日でしたが、すでに他社が格下げしており、影響は小幅でした。

98年というと日本は金融危機の中での最上級格付けから転落ということで、注目は集まりました。もっとも98年後半の利回り上昇要因には、この年に発足した小渕内閣(当時)の経済対策による国債増発懸念や12月の大蔵省資金運用部(当時)による国債、市中買入停止の突然の決定の影響が大きく国債利回りの上昇に影響を与えています。

また、S&Pを例に、日本の格付け変化を見ると01年2の格下げを含め5回、日本の財政悪化などを背景に格付けを引き下げ(07年に1回格上げ)、結果として現在のA+という格付けとなっています。これら一連の格下げ時の国債利回り変化はおおむね前日比1~2bp(1bp=0.01%)と小幅でした。

次に、見通しを引き下げた理由を振り返ると、S&Pは日本政府の新型コロナウイルスに対応した経済対策で赤字国債の増加、財政安定化への不透明感をあげています。例えば、S&Pは1次、2次の補正予算に言及し、20年度の財政赤字対GDP(国内総生産)比率が16%程度にまで上昇(悪化)すると見込んでいます。債務残高については、ニュースなどで取り上げられるグロス残高(この場合対GDP比率が230%程度となる)でなく、ネット債務残高対GDP比率に言及、20年度が170%以上と、19年度のS&Pによる推定値151%から悪化すると予想しています。

しかしながら、今回のS&Pの声明などを見ると、見通しの引き下げという評価は下方修正ながら、日本の制度的な強さ、を強調するなどプラス面にも多く言及しています。例えば、日本の経済成長率は20年度はマイナス2.9%と減速するも、21年度は+4.3%とプラスに転じ、財政状況の改善を見込んでいることや、日本の偶発債務の少なさ、対外ポジションの強さも指摘しています。一時的ながら財政が悪化するので見通しは下げましたが、日本への一定の評価が伺えます。

単に見通しの引き下げであること、日本の評価は悪くないこと、BBB格への「距離」は相当あると思われることなどから、国債市場への影響は限定的と思われます。ただ教訓として、日本は財政支援の余力が乏しいのも事実であり、日本の当局にはタイムリーで的を絞った経済政策が求められています。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『日本国債、見通し引き下げられるも影響は限定的』を参照)。

(2020年6月10日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

【1/7開催】

高市政権、トランプ2.0、日銀政策、AIバブル…

2026年「日本経済と株式市場」の展望

【1/8開催】地主の資産防衛戦略

「収益は地主本人に」「土地は子へ」渡す仕組み…

権利の異なる2つの受益権をもつ「受益権複層化信託」の活用術

【1/8開催】

金融資産1億円以上の方のための

「本来あるべき資産運用」

【1/10-12開催】

「タックスヘイブン」を使って

節税・秘匿性確保はできるのか?

「海外法人」の設立法・活用法

【1/10-12開催】

遺言はどう書く?どう読む?

弁護士が解説する「遺言」セミナー<実務編>