\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

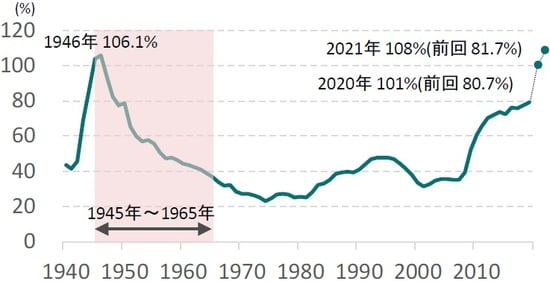

米国議会予算局(CBO)は4月24日、新型コロナウイルスへの経済対策実施などにより拡大した米政府債務比率(対GDP比)が2021年にも戦後のピークを超えるとの予想を示した。戦後の高水準の米政府債務比率は(生産力の減少もあり)2桁のインフレを招いたことがあり、今後、同様のインフレが起こればそれは金の上昇要因の一つとなる。

米政府債務比率は、新型コロナ対策により第二次世界大戦時のピークを上回ると予想

米国議会予算局(CBO)は4月24日、新型コロナウイルスへの経済対策実施などにより、米政府債務比率が2019年末の79%から大幅に上昇し、2020年末に約101%、2021年末に約108%に達するとの予想を示した。これは前回の見通し(2020年の80.7%、2021年の81.7%)と比較すると、それぞれ約20%以上の急速な悪化であると同時に、第二次世界大戦直後のピーク(1946年の106.1%)を超える水準となる(図表1参照)。

※ブルームバークのデータ基づきピクテ投信投資顧問作成

高水準の政府債務比率は、将来的なインフレのリスクであり、それは金の長期的な価格上昇要因となる

過去の歴史を振り返ると、積み上がった高水準の政府債務比率を低下させるためにとられた方法は、①増税、支出削減などによる政府収支の改善、②インフレによる債務削減、③債務拡大ペースを上回る経済成長、④デフォルト(債務不履行)などがある。

①の政府支出の改善だが、第二次感染拡大による追加支出の可能性があり、また大統領選において民主党・共和党共に新たな需要喚起策が提示される可能性を考えると、実現性は限定的だ。②の経済成長だが、ロックダウンの影響で2020年第2四半期は米国経済は40%近い減速が予想されており、第1四半期のGDP水準(21.6兆ドル)まで回復するのは2022年以降になると予想されている。そうなると、残された選択肢は実質的に②のインフレによる債務削減しかないことになる。

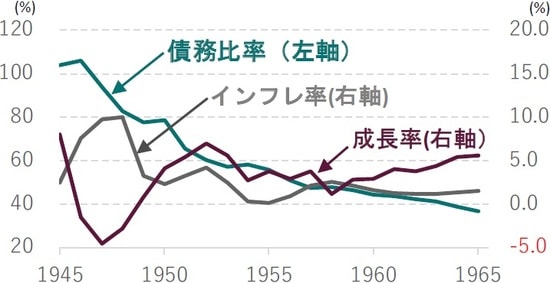

そこで今後予想される高水準の政府債務比率に苦しんでいた戦後の米国がどのように債務比率の削減を実現できたのかというと、やはり二桁に迫るインフレの効果が大きかったことがわかる(図表2参照)。

※インフレ率:CPI(全項目、季節調整前、3年移動平均)、成長率:実質GDP成長率(季節調整済み、3年移動平均)

※ブルームバークのデータ基づきピクテ投信投資顧問作成

戦後の米国は高水準の債務比率に加え、帰国軍人の雇用問題と、産業の軍需から民需への転換に迫られていた。その為、雇用の最大化を目的とした政策※がとられる一方で低金利政策が維持されたため二桁のインフレ率となり、それが債務比率削減に寄与した。

現在の米国は高水準の債務比率に加え、新型コロナによる雇用問題と、低金利を維持せざるを得ない状況にあるなどの点で共通している。戦後と同様に高水準の債務比率が、結果的に高水準のインフレを招くとするのであれば、それは金の上昇要因の一つとなる。

※ 「1946年雇用法」では「最大限の雇用、生産および購買力を増進させることが連邦政府の継続的政策であり、責任である」とされた。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『戦後に迫る高水準の米政府債務比率は、インフレと金の上昇要因に』を参照)。

(2020年6月1日)

塚本 卓治

ピクテ投信投資顧問株式会社

投資戦略部長

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは