\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

新型コロナウイルスの米国経済への深刻な影響は懸念されるものの、FRBなど米国当局の下支え策で市場機能は一応維持されています。ただ、リスク面に言及する金融安定報告書には様々な懸念が指摘されています。当レポートでは信用力の低い企業への融資であるレバレッジドローンやそのローンで組成されるローン担保証券(CLO)を取り上げます。

金融安定報告書:新型コロナウイルスを受け債務拡大などを懸念

米連邦準備制度理事会(FRB)は2020年5月15日、金融安定報告書を公表し、新型コロナウイルスのパンデミック(世界的大流行)により、金融セクターは「重大な」脆弱(ぜいじゃく)性に直面していると警告しています。企業が経済活動の停止で手元資金の確保に銀行融資に動いた結果、過去最高水準に企業債務が拡大していることを案じています。

また、報告書は08年の金融危機後に導入された規制がウォール街の回復力強化に寄与したとしつつも、金融システムの脆弱性に注意が必要としています。

どこに注目すべきか:金融安定報告書、レバレッジドローン、CLO

新型コロナウイルスの米国経済への深刻な影響は懸念されるものの、FRBなど米国当局の下支え策で市場機能は一応維持されています。ただ、リスク面に言及する金融安定報告書には様々な懸念が指摘されています。当レポートでは信用力の低い企業への融資であるレバレッジドローンやそのローンで組成されるローン担保証券(CLO)を取り上げます。

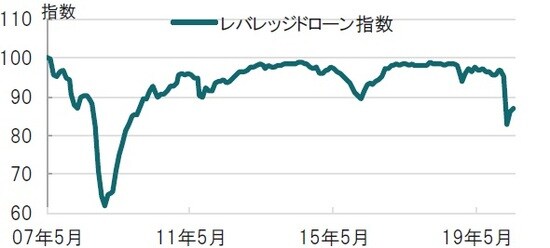

レバレッジドローン市場の動向を金融危機前後から足元まで振り返ると、レバレッジドローン市場は足元2割程度下落しましたが、当局のてこ入れで落ち着きを取り戻しています(図表1参照)。08年のリーマンショックが「金融危機」の性格であったのに対し、今回は新型コロナウイルスの世界的な感染拡大と、移動制限による景気の深刻な落ち込みで性格は異なります。また、金融危機後の規制がある程度ショックを吸収している可能性はあります。これらを背景に、金融危機時ほどの落ち込みには、今のところ至っていないという面は見られます。金融安定報告書でもレバレッジドローンを利用する企業の債務不履行(デフォルト)率は、金融危機当時の10%程度を下回っていると指摘しています。

しかしながら報告書では、デフォルト率は足元上昇傾向で感染拡大が長期化した場合の急上昇を警告しています。

なお、レバレッジドローンの市場規模は金融危機当時で5,000億ドル強でしたが、報告書では1兆1,930億ドルとほぼ倍増している点も気がかりです。

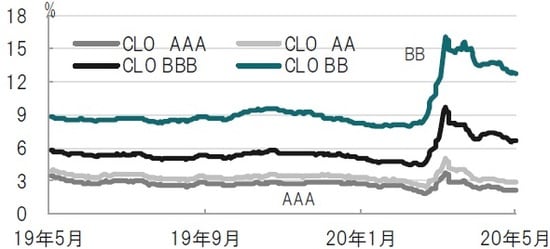

レバレッジドローンで組成するCLO市場も同様に拡大しています。なお、CLOは組成内容で信用力が異なり、それを反映した利回りとなっています(図表2参照)。

最近の利回りを見ると、AAAなど高格付けのCLO利回りはコロナショック以前の水準を下回るまで改善が見られます。当局による証券化商品の救済策(TALF)などが機能した面はあると思われます。一方、格付けの低いCLO利回りは、FRBと財政政策による救済策でもカバーが不十分なこともあり、コロナ前の水準を回復できていません。

最近の懸念としてCLOが保有するローンの格下げがあげられます。例えば、最近エンターテイメント企業の格下げがありました。少数の格下げであればともかく、CLOが保有するローンが大量に格下げとなれば、投売りを迫られる可能性も考えられます。このような事態は時間を置いて現れることもあり、仮に感染拡大が長期化した場合、より注意が必要です。

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『金融安定報告書、安心には遠い』を参照)。

(2020年5月19日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~