\1月10日(土)-12日(月)限定配信/

税務調査を録音することはできるか?

相続税の「税務調査」の実態と対処方法

新型コロナウイルスの感染者数が12万6,000人以上(5月7日現在)と、中南米で最も多くなっているブラジルは経済への影響が懸念されます。ブラジル中銀も今回の利下げの背景として、海外並びに国内の景気見通しの悪化を指摘しています。今回の利下げの背景には、ブラジルの直面する問題が浮き彫りとなっています。

ブラジル中央銀行:市場予想を上回る引き下げで、政策金利は過去最低を更新

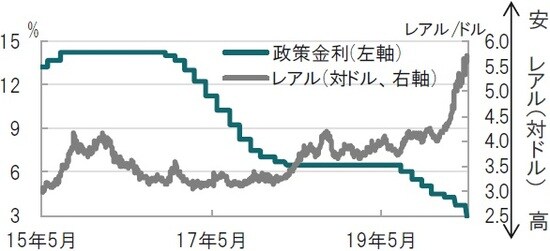

ブラジル中央銀行は2020年5月6日、政策金利を0.75%ポイント引き下げて過去最低の3.00%としました(図表1参照)。利下げは7会合連続市場で、市場では大半が0.5%ポイントの利下げを予想していました。新型コロナウイルスの感染拡大でインフレ圧力が抑制された中で大幅利下げとなりました。

なお、格付け会社フィッチ・レーティングス(フィッチ)は5月5日にブラジルの格付け見通しを従来の「安定的」から「弱含み(ネガティブ)」に引き下げました。長期債格付け(自国通貨建て、外貨建て共に)は、BB-に据え置いています。

どこに注目すべきか:ブラジル中銀、利下げ、感染拡大、財政政策

新型コロナウイルスの感染者数が12万6,000人以上(5月7日現在)と、中南米で最も多くなっているブラジルは経済への影響が懸念されます。ブラジル中銀も今回の利下げの背景として、海外並びに国内の景気見通しの悪化を指摘しています。今回の利下げの背景には、ブラジルが直面する問題が浮き彫りとなっています。

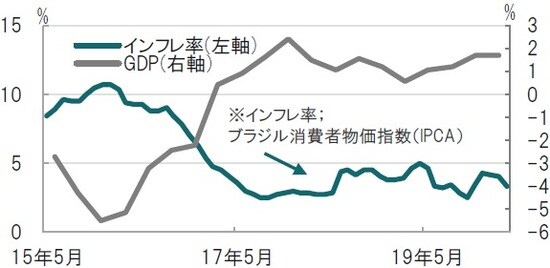

まず、市場予想を超える大幅な利下げが可能となったプラス面の要因としてインフレ率の低下傾向があげられます(図表2参照)。ブラジルの代表的な物価指数であるIPCA指数は3月が前年比3.3%でした。ブラジル中銀のインフレ率予想を見ると20年は2.4%と年後半に向け原油価格の下落などを背景に(ブラジルは原油輸出かつ石油製品輸入国)、インフレ率の低下が見込まれます。ブラジル中央銀行は3月の政策決定会合では20年のインフレ率を3.0%と見込んでおり、今回の下方修正が利下げ余地を生んだと見られます。

一方で、利下げを迫られたマイナス面の要因は、新型コロナウイルスの感染拡大による景気悪化見通しです。ブラジルの成長率は15年後半から16年頃のマイナス成長から、17年ごろにようやくプラス圏に回復しましたが、その後も前年比1%前後の低成長となっています。しかし、感染拡大に伴い景気見通しは悪化し、格付け見通しを引き下げたフィッチはブラジルの20年成長率をマイナス4%程度と見込んでおり、数年前の水準に戻る恐れが高まっています。

ただ、ブラジル中銀の次の一手は小幅な利下げにとどまる可能性が声明で示唆されています。南米で最も感染が拡大し経済への影響も深刻なことから、今回大幅な利下げを選択し、次回の利下げを示唆するも小幅な利下げにとどめることを示唆した背景は、声明には直接言及していませんが、レアル安、潜在的なインフレ率上昇への懸念が考えられます。

また、財政政策の不透明性についても、やや間接的な表現ながら指摘しています。コロナ対策による一時的な財政悪化については、構造(財政)改革の姿勢が残っているならば、インフレ懸念は抑制される可能性もあります。しかし政権と議会などが対立する今のブラジルの政治状況では、将来の構造改革に不安がよぎります。格付け会社フィッチが見通しを引き下げた背景に財政改革への不安が見え隠れしています。ブラジル中銀はこのような状況の中、慎重な利下げスタンスを選択する必要があると判断したのかもしれません。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『ブラジル中銀の利下げの背景と今後の方針』を参照)。

(2020年5月7日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

【1/7開催】

高市政権、トランプ2.0、日銀政策、AIバブル…

2026年「日本経済と株式市場」の展望

【1/8開催】地主の資産防衛戦略

「収益は地主本人に」「土地は子へ」渡す仕組み…

権利の異なる2つの受益権をもつ「受益権複層化信託」の活用術

【1/8開催】

金融資産1億円以上の方のための

「本来あるべき資産運用」

【1/10-12開催】

「タックスヘイブン」を使って

節税・秘匿性確保はできるのか?

「海外法人」の設立法・活用法

【1/10-12開催】

遺言はどう書く?どう読む?

弁護士が解説する「遺言」セミナー<実務編>