\2月7日(土)-8日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

米国議会予算法に基づき設置され、中立的な立場で予算や前提となる経済指標の推計を行う米国議会予算局(CBO)が、最新の見通しを公表しました。GDP成長率や失業率は歴史的な水準への悪化が見込まれています。ただ、市場の反応は冷静にも見えます。その背景を述べつつ、CBO予想のポイントについて振り返ります。

米国議会予算局:米国の財政赤字は今年度は約400兆円に拡大する見込み

米国議会予算局(CBO)は2020年4月24日、20年度(19年10月~20年9月)の連邦財政赤字が過去最大となる3兆7000億ドル(約398兆円)に達するとの予測を明らかにしました。GDP(国内総生産)比で17.9%と、前年度の4.6%から急拡大する可能性が示されました。

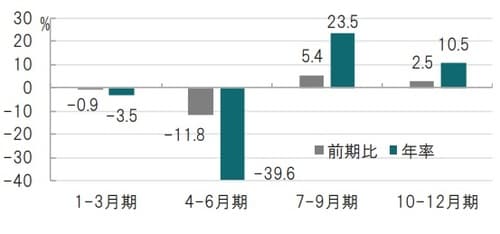

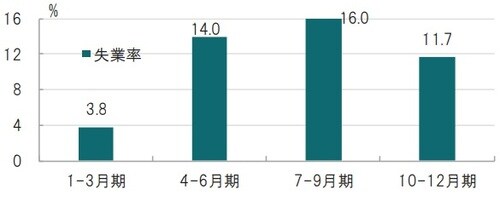

今回の予想の前提の経済条件を見ると、4-6月期GDP成長率は年率換算でマイナス39.6%、失業率は7-9月期に16.0%に達することなどが示されました(図表1、2参照)。

どこに注目すべきか:米議会予算局、年率換算、労働参加率

米国議会予算法に基づき設置され、中立的な立場で予算や前提となる経済指標の推計を行うCBOが、最新の見通しを公表しました。GDP成長率や失業率は歴史的な水準への悪化が見込まれています。ただ、市場の反応は冷静にも見えます。その背景を述べつつ、CBO予想のポイントについて振り返ります。

まず年率換算でマイナス4割近いGDP成長率です。この数字だけを見ると、米国の景気の落ち込みは深刻です。報道などのタイトルでこの数字を見かけることはありますが、市場では注目されることはないと思われます。GDP成長率を年率で語ることが多いため、四半期年率を目安としてよく利用されますが、今のように四半期ごとの変動が極端に大きいときは、適切な尺度とは言い難いと思われます。

実際、7-9月期は現在の移動制限が緩和されるという仮定のもと、急回復が想定されています。結局20年を通じた成長率はマイナス5.6%と、先日国際通貨基金(IMF)が公表したマイナス5.9%とほぼ一致する予想に過ぎません。もちろ ん大きなマイナス成長であることに変わりはありません。ただ、市場が神経質だったのはどこまで下落するか見当がつかないことへの恐れでしたが、この点は解消されつつあるようです。

次に、失業率の予想ですが、この数字のほうが今後の鈍い景気回復動向がうかがえます。CBOは21年の成長率をプラス2.8%と見込んでいます。まずまずの数字に見えますが急落からの反動でしょう。一方、失業率は20年が11.4%、21年になっても10.4%が見込まれています。

失業率は労働力人口に占める失業者の割合で、4月月初に公表された3月の数字では労働力人口が約1億6291万人、 失業者は約714万人です。この統計にその後の新規失業保険申請件数(≒失業者)を加えて、失業率の概算が目安として使われますが、注意が必要です。理由は雇用市場から出てしまう人がいるからで、CBOは労働参加率の低下でその点を示しています。それによると1-3月平均の63.2%から59.8%に低下すると見込んでいます。おおよそですが800万人程度の人が雇用市場を退出することになります。この数字を基にした失業率の予想が、図表2の数字で、7-9月期に16%程度に悪化すること、21年にかけて高水準の失業率が続く可能性があること、同じことですが雇用市場からの退出による雇用市場の縮小が想定されます。

たとえ4-6月期で成長率底打ちしても、緩やかな回復となる可能性があることも視野に入れる必要がありそうです。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『米議会予算局のマイナス40%成長率の解釈』を参照)。

(2020年4月27日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

【1/28開催】令和8年度の税制改正に対応!

不動産オーナーのための「経営戦略」

“不動産価格高騰“と“家賃停滞”のギャップ…

「資産インフレ貧乏」からの脱出シナリオ

【1/29開催】最新の案件情報も!

一部の企業オーナーが実践している“法人向け決算対策”

「日本型オペレーティングリース投資」基礎講座