\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

新型コロナウイルスは依然とし猛威を振るっており、まだ世界的に収束の兆しは見えない。ただし、いつかは「人類が打ち勝つ日」が来るとすれば、その時に何があるのかを考えておく必要がある。主要国が大型財政政策に動き、主要中央銀行が軒並み量的緩和を拡大している。景気回復時に至っても出口戦略は難しく、通貨の下落が起こる可能性があるだろう。

財政策:主要国は空前の経済対策を実施

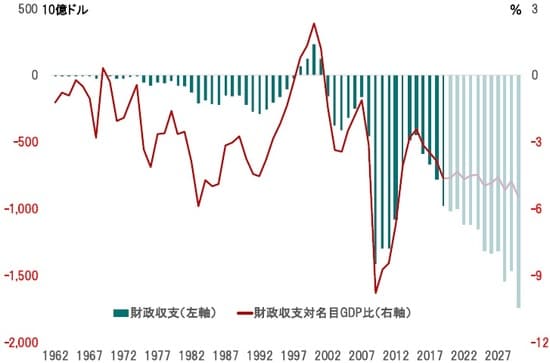

米国連邦議会予算局(CBO)は、新型ウイルス問題の起こる前、2020年度の財政赤字を1兆152億ドルと見込んでいた(図表1)。2012年以来、8年ぶりに1兆ドルを超える赤見通しになったのは、11月3日の大統領選挙を睨んだトランプ政権による大掛かりな減税などが主な要因だ。

さらに、3月25日、トランプ政権と連邦議会は新型コロナウイルス対策として約2兆ドルの超大型経済対策に合意した。その結果、今年度の財政赤字は史上初めて2兆ドルを超え、対GDP比率では2012年の10.7%を上回ると考えられる。

また、今回の対策は新型ウイルスの感染拡大下において、所得や売上の減少した個人、企業の救済措置に主眼が置かれた。トランプ大統領は、いずれ感染の収束期が来ることを見込み、景気を押し上げるための追加策として、2兆ドルのインフラ投資を主張している。議会が受け入れるか否かは不透明だが、11月の大統領選挙を控え、民主党も積極的な財政策には前向きだ。

もちろん、これは米国だけの現象ではない。日本では、安倍晋三首相が、3月28日の記者会見で「かつてない強大な政策パッケージ」を練り上げると明言した。新型ウイルス問題は、日米において空前の財政拡張を生みそうだ。

金融政策:FRBは歴史的な量的緩和

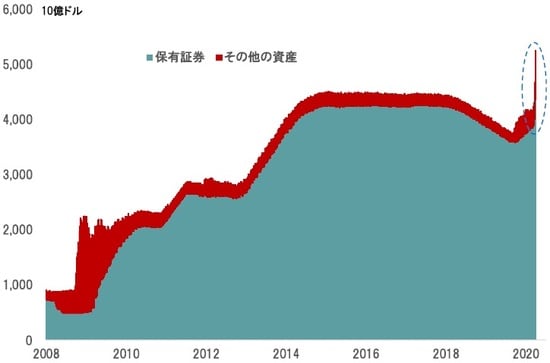

金融政策も負けてはいない。FRBは、流動性供給拡大のため量的緩和を強化、結果として資産総額は直近4週間で1兆956億ドル(118兆3千億円)増加した(図表2)。これは、リーマンショック期を超える急速なペースだ。企業の売上が急減するなか、信用リスクの緩和を迫られているからだろう。

財政策、金融政策共に、新型ウイルスによる経済の落ち込みを緩和する上で、必要な策と言える。ただし、これだけの規模である以上、出口戦略は極めて難しいオペレーションになるのではないか。早過ぎる政策の正常化で景気が再失速すれば、政府・中央銀行にとって説明がし難いからだ。

出口戦略への移行が遅れた場合、結局、通貨価値の下落によって調整される可能性は否定できない。特に米国は、財政赤字の肥大化により長期金利に過剰な上昇圧力が掛かる場合、モノ・サービスに対して、そして他の通貨に対してドル価値を実質的に切り下げることにより、問題を解消してきた歴史がある。

新型コロナウイルス問題に対する財政・金融政策の積極的な対応は、最終的に通貨価値の下落、即ちインフレによる調整を必要とする可能性が強い。中長期的な観点から、インフレへのリスクヘッジが必要なのではないか。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『新型コロナウイルスショックの先 通貨価値編』を参照)。

(2020年4月3日)

市川 眞一

ピクテ投信投資顧問株式会社

シニア・フェロー

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは