\1月10日(土)-12日(月)限定配信/

税務調査を録音することはできるか?

相続税の「税務調査」の実態と対処方法

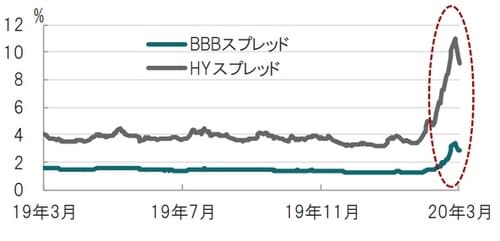

新型コロナウイルスの感染拡大の経済への深刻な影響が懸念されたことで、米国金融市場は本来は安全資産である米国国債の短期的な利回り上昇(価格低下)、社債と国債のスプレッド急拡大(図表2参照)、短期金融市場の不安定化など市場の秩序が崩れる兆しが見られました。FRBの矢継ぎ早の措置で落ち着きは見られますが、安心には程遠い水準です。

資金供給政策:FRB、リーマンショック時の金融危機の政策を再活用

米連邦準備制度理事会(FRB)は緊急措置を相次いで打ち出しています(図表1参照)。例えば、コマーシャルペーパー(CP)買い入れ措置であるCPFFや、米国債入札に参加してニューヨーク(NY)連銀と直接取引できる「プライマリー・ディーラー」(政府公認ディーラー)である金融機関へ低利(公定歩合)融資するPDCFが発表されました(図表1参照)。CPFFやPDCF、TALFなどリーマンショック(08年)に伴い創設された対応策が再登場した格好です。

どこに注目すべきか:MBS、SPV、CPFF、MMLF、PMCCF、SMCCF

新型コロナウイルスの感染拡大の経済への深刻な影響が懸念されたことで、米国金融市場は本来は安全資産である米国国債の短期的な利回り上昇(価格低下)、社債と国債のスプレッド急拡大(図表2参照)、短期金融市場の不安定化など市場の秩序が崩れる兆しが見られました。FRBの矢継ぎ早の措置で落ち着きは見られますが、安心には程遠い水準です。

※BBBスプレッド:米BBB格社債利回りー10年米国債利回り

※HYスプレッド:ブルームバーグバークレイズ米ハイイールド債スプレッド

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

図表1に示したFRBの主な政策には、ゼロ金利政策や事実上の無制限国債購入から、的を絞った流動性対策が見られます。今回は流動性対策のポイントを述べます。

金融危機発生後(09年3月頃)のFRBのバランスシートを見ると、国債や住宅ローン担保証券(MBS)が3割程度、預金取扱い機関への資金繰り融資(TAF)も同程度に加え、特別目的機関(SPV)を通じて企業(格付け基準あり)からCPを購入するCPFFが1割超でした。PDCFは1%程度と利用は限定的でした。なお現局面ではマネーマーケットファンド(MMF)の解約による資産価値の下落を防ぐため、CP購入資金等を融資するMMLFが発表されましたが、リーマンショック時にはCPなどをMMFから購入するMMIFFが用意されていました。

今回のMMLFでは、MMFが解約対応で売却を迫られている資産の購入資金を銀行に融資することで、MMF価格の悪化を抑制することが期待されています。3月25日時点で約300億ドル程度が利用されている模様です。

これらのツールCPFFやMMLFに加えて、適格格付け社債購入に関してPMCCF、上場投資信託(ETF)で保有される社債などを流通市場で購入するSMCCF、並びに証券化商品担保融資の仕組みであるTALFは準拠法が連邦準備法第13条(3)の権限による緊急時の信用供与の範囲で行われている点は共通しています。

これらのツールで大切なのは財務省が信用補完をしていることです。例えば、CPFFはSPVを通じてCPを購入しますが資金は財務省が為替安定化基金(ESF)を通じて提供することです。27日に成立した2兆ドル規模の大型経済対策法案からFRBのファシリティに4540億ドルの拠出が充てられる模様です。ただ、今まで公表された政策では低格付け分野への支援は、これから拡充するのかもしれませんが、やや少ないように思われます。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『これまでFRBが公表した主な流動性対策の整理』を参照)。

(2020年3月30日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

【1/7開催】

高市政権、トランプ2.0、日銀政策、AIバブル…

2026年「日本経済と株式市場」の展望

【1/8開催】地主の資産防衛戦略

「収益は地主本人に」「土地は子へ」渡す仕組み…

権利の異なる2つの受益権をもつ「受益権複層化信託」の活用術

【1/8開催】

金融資産1億円以上の方のための

「本来あるべき資産運用」

【1/10-12開催】

「タックスヘイブン」を使って

節税・秘匿性確保はできるのか?

「海外法人」の設立法・活用法

【1/10-12開催】

遺言はどう書く?どう読む?

弁護士が解説する「遺言」セミナー<実務編>