\1月10日(土)-12日(月)限定配信/

税務調査を録音することはできるか?

相続税の「税務調査」の実態と対処方法

本来、3月17日~18日に予定されていた定例会合を前倒しして緊急利下げを表明するなど、FRBは新型コロナウイルスによる経済不安に異例とも言える対応をとりました。市場の反応を見ると短期の米国債利回りは素直に低下していますが、米株式市場先物は一時大幅安となるなど、当局の思惑通りの反応とは言いがたい市場の動きが見られました。

FRB緊急利下げ:政策金利を事実上ゼロ金利に、量的金融緩和を再開

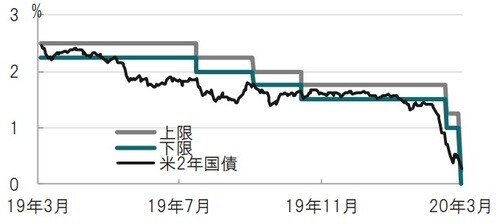

米連邦準備制度理事会(FRB)は2020年3月15日(日本時間16日)に緊急の米連邦公開市場委員会(FOMC)の結果を公表し、フェデラルファンド(FF)金利の誘導目標レンジを1%ポイント引き下げ、ゼロ近辺としました(図表1参照)。また、声明では家計と企業への信用を確保するため、財務省証券と政府支援機関(GSE)保証付きの住宅ローン担保証券(MBS)を今後数ヵ月かけて、財務省証券の保有を約5000億ドル、同MBSの保有を約2000億ドルそれぞれ増やすなど、量的金融緩和(QE)再開を示唆しました。

どこに注目すべきか:緊急FOMC、マイナス金利、QE再開、CP市場

本来、3月17日~18日に予定されていた定例会合を前倒しして緊急利下げを表明するなど、FRBは新型コロナウイルスによる経済不安に異例とも言える対応をとりました。市場の反応を見ると短期の米国債利回りは素直に低下していますが、米株式市場先物は一時大幅安となるなど、当局の思惑通りの反応とは言いがたい市場の動きが見られました。

市場の動きを補足すると、日本株式市場の午前の取引は、米国株式先物の下落を横目に金曜日の終値を若干上回る水準でした。金曜日日本株は下げていたこと、日本銀行がやはり臨時の金融政策会合を開催することから様子見している面があると見られます。

一方、16日の米国株式現物市場の反応を確認する必要はありますが、少なくとも株式先物市場では、FRBの政策への評価は今のところ低いようです。

今回、FRBが繰り出した政策は、事実上のゼロ金利政策など、足元でFRBが実施できる政策を惜しみなく発揮した内容と見られます。ただ一方で、悲観的もしくは慎重な見方をする参加者からは、カードを切ってしまったことで、万一、さらなる悪材料に直面した際の対応に不安も見られます。パウエル議長はメディアとの会見で、マイナス金利は適切でないと述べています。QE拡大など手段は残されているとパウエル議長は強調していますが、打つ手が限られてきている印象です。なお、予定していた17日~18日のFOMCは開催せず、通常3月FOMCで示される経済予想も、変動要因が多すぎるとして公表しないと説明しましたが、先行きが不透明なのはFRBも同じであることを示した格好となっています。

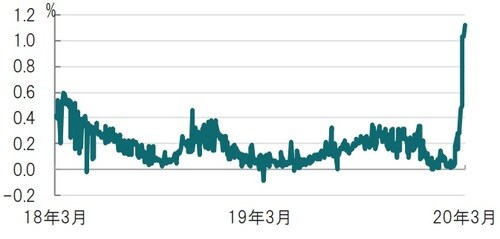

今回含まれなかった対応策への不満も強かったように思われます。特に米国企業が直面する現金需要への当局の対応が不十分と見たようです。給与など企業の資金ニーズの圧力を示すひとつの指標であるコマーシャルペーパー(CP)とオーバーナイト・スワップ・レートとの差異を見ると、足元急拡大しています(図表2参照)。企業が資金調達でCP市場に殺到していることの反映と見られます。しかし、今回のFRBの一連の政策にCP市場を直接下支えする政策は見られない点に失望した可能性も考えられます。

もし、今回FRBが公表しなかった政策は財政政策がカバーするというのであるならば、金融政策だけを公表するより、財政政策と同時に公表したほうが良かったかもしれません。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『FOMC緊急開催、新型コロナウイルス懸念を受け』を参照)。

(2020年3月16日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

【1/7開催】

高市政権、トランプ2.0、日銀政策、AIバブル…

2026年「日本経済と株式市場」の展望

【1/8開催】地主の資産防衛戦略

「収益は地主本人に」「土地は子へ」渡す仕組み…

権利の異なる2つの受益権をもつ「受益権複層化信託」の活用術

【1/8開催】

金融資産1億円以上の方のための

「本来あるべき資産運用」

【1/10-12開催】

「タックスヘイブン」を使って

節税・秘匿性確保はできるのか?

「海外法人」の設立法・活用法

【1/10-12開催】

遺言はどう書く?どう読む?

弁護士が解説する「遺言」セミナー<実務編>