自宅を居住権と所有権に分離する「配偶者居住権」

2020年の4月に民法が改正されて新しい制度が始まります。この制度を使うと相続税が大幅に減税できるということが判明しました。

2019年1月くらいから、このような話はありましたが、2019年の7月に国税庁から「このように相続税は計算してください」という通達が出ました。それに則って相続税を計算していくと「大幅に減税となる」ということが判明したのです。

つまり2020年4月以降、相続税の取り巻く環境、対策の仕方が大幅に変わるということです。

では2020年4月から何が変わるのでしょうか。それは「配偶者居住権」という今までになかった新しい制度が始まります。

どのような制度かというと、「亡くなってしまった人の住んでいた自宅の権利を、住む(使う)権利と、その他の権利に分離し、住む権利は配偶者(多くは奥さん)に、それ以外の権利は子どもに相続させる」ということができるようになるのです。

この制度自体は、相続の際に配偶者を手厚くしようという趣旨で設けられたわけですが、このとき、相続税はどのようにかかるのでしょうか。

結論からいうと、配偶者居住権にも相続税はかかります。

[図表1]のように、配偶者居住権2,000万円と預金2,000万円を相続した奥さんと、その他の権利2,000万円と預金2,000万円を相続した場合、合計8,000万円に対して相続税がかかります。

しかし配偶者が相続する部分というのは、最低でも1億6,000万円までは相続税が課税されない「配偶者の税額軽減」と呼ばれる制度があります。つまり、[図表1]のように遺産分割を行った場合、奥さんのほうには、相続税はかかりません。一方、娘さんのほうには、相続税は課税されるという流れになります。

ここからが重要です。大切なのは、配偶者居住権を相続した、この奥さんが亡くなったときの相続税です。配偶者所有権は配偶者が亡くなった時に消滅し、ひとつの所有権に戻ります。この時、相続税の取り扱いはどうなるのか、というと「配偶者が死亡したことによる消滅には、相続税を課税したいこと」が決まりました。つまり[図表1]では2,000万円の価値(=住む権利)が子どもさんに移りますが、価値の移転に対して相続税は課税されない、というわけです。

専門家としては、ここの扱いがどうなるのか、気になっていましたが、国税庁は大胆なことをするなあ、というのが個人的な所感です。

ちなみに「配偶者居住権の生前放棄などの場合は贈与税が課税される」ということが決まっています。

配偶者居住権を「使う場合」と「使わない場合」

では事例を使って見ていきましょう。

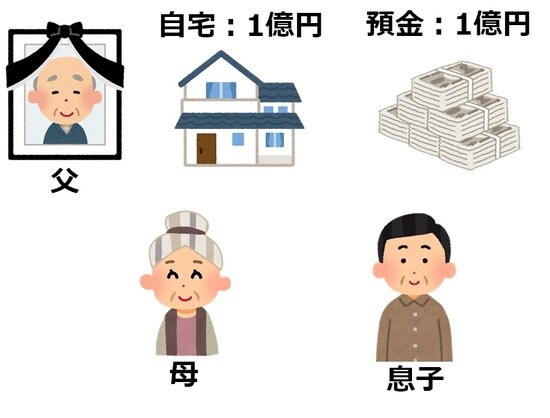

[図表2]のようにお父さん、お母さん、子どもの3人家族がいて、お父さんは1億円の自宅と、1億円の預金があったとします。

まずは配偶者居住権を使わない場合です。お母さんが1億円の自宅、子どもが1億円の預金を相続したとします。この場合、お母さんは相続税0円、子どもは相続税1,670万円かかります。ここまで一次相続です。次にお母さんが亡くなりました。二次相続では、1220万円の相続税がかかります。一次相続と二次相続を合わせると2,890万円の税金がかかってくるわけです。

次に配偶者居住権を使ったらどうなるか、考えてみましょう。前提は前と同じです。まずお母さんが居住権5,000万円、預金5,000万円を、子どもが所有権5,000万円、預金5,000万円を相続したとします。この場合も、お母さんは相続税0円、子どもは相続税1670万円かかります。次にお母さんが亡くなりました。このとき、お母さんは居住権5,000万円、預金5,000万円を持っています。このとき、つまり二次相続のとき、居住権の評価はする必要はありません。預金5,000万円だけに相続税が課税されます。このときの相続税は160万円です。一次相続と二次相続を合わせると1,830万円の税金がかかってくるわけです。

いかがでしょうか。配偶者居住権を使うか使わないかで、1,000万円ほど変わるというわけです。

ちなみに配偶者所有権とその他の権利は、自由に決められるわけではありません。一次相続が発生した時の配偶者の年齢や建物の築年数などで変わるので、実際は蓋を開けてみないとわかりません。ただ、ひとつ確実に言えることは、二次相続のとき、居住権は評価しなくてもいいということです。

ここからは、筆者の所感ですが、「養子縁組都のような取り扱い」になってもおかしくない、と考えます。養子縁組の際も、不可抗力のようなもので、相続税は減ります。ただ国税庁のホームページに「養子の数を法定相続人の数に含めることで相続税の負担を不当に減少させる結果となると認められる場合、その原因となる養子の数は養子の数に含めることはできません」とあります。

つまり「節税目的のためだけに配偶者居住権を使い場合は、認めません」といわれる可能性はある、ということです。ただ、その線引きはどのように判断するのか、難しいですよね。個人的に制度の趣旨に沿わない節税は好きではありません。たとえば「教育資金贈与」は、すごくいい制度だと思います。配偶者居住権は、配偶者保護を目的として作られた制度にも関わらず、結果として相続税が大幅に減税になるわけです。「節税目的で使う人もいるだろうけど、制度を普及させたい」ということを見越して、取り扱いを決めているのかもしれませんが。

いずれにせよ、2020年4月から配偶者居住権が始まります。相続税がかかる(かかりそうな)方は、意識しておいたほうがいいでしょう。

【動画/筆者が「配偶者居住権で相続税対策が変わる」ことを分かりやすく解説】

橘慶太

円満相続税理士法人