\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

「何に使ったかわからないお金が結構あるの」

相続が発生した場合、故人の使途不明金をめぐり、トラブルが発生するケースは少なくない。本事例のケースは、「父×義理の娘」。介護を一身に担っていた智美だったが、相続発生後、「お父さんのお金を使い込んでいたんじゃないの?」と疑われ…。

1:相続税の計算はほかの税金よりも複雑

相続税の計算は、ほかのどの税額計算より複雑です。全体としては被相続人の財産に税率を乗ずるイメージですが、大きく分けて、①財産評価、②基礎控除、③税額計算、④税額控除となります。それぞれに細かい決まりごとが定められており、毎年のように改正が行われていますので、税理士でも細心の注意を払うほどです。相続税の計算をする前に、そもそも相続税がかからない財産(非課税財産)もあるので注意が必要です。

イ おもな非課税財産

・墓地、仏壇

・障害者が取得する共済

・相続人が受け取る生命保険金や死亡退職金

・国や地方団体への一定の寄付

ロ 財産評価

被相続人の財産を相続開始時の時価で評価するのが基本ですが、上場有価証券のように時価のはっきりしているものと、同族株式のように時価がはっきりしないものがあります。預金や国債などは、満期や解約時にいくらで換金できるかはっきりしています。

一方、不動産に関しては、何となくの相場はあるものの、買い手が評価する場合と売り手が評価する場合で異なりますし、公示価格や固定資産税評価額などいろいろな指標があり、時価がはっきりしません。直前の取引価格が時価なのでしょうが、将来価値を見越して売買価格を決めたりすることも多いですし、取引事例があまりない地域もあると思います。

そのため、納税者の判断に任せて計算させていたのでは公正な評価や計算ができないことから、国税庁が定める「財産評価基本通達」に基づいて計算することになります。この財産評価基本通達は、だれが評価してもほとんど同じ金額になるように細かく取り決められています。書画骨董や美術品などは売買事例もほとんどないため、いわゆる業者による「精通者意見価額」となっています。

ハ 基礎控除

相続税は相続人の数によって一定額が控除されますので、この金額までであれば税金はかかりません。これを「遺産に係る基礎控除」と言います。2015年に基礎控除の金額が引き下げられ、「3000万円+600万円×法定相続人の数」と改正されました。これにより、相続税の課税対象者が3~4倍になったと言われています。

細かい財産評価は別として、だいたいの評価額は見当がついているでしょうから、自分が死亡したら相続税がかかるのかどうかの判断はつくでしょう。この法定相続人の数は、例えば本来の相続人が死亡したためその子供2人が相続人となった場合でも、2人を1人とカウントせず頭数でカウントします。

また、相続の放棄をした相続人がいたとしても、その放棄をしなかった場合の相続人の数でカウントします。なお、養子縁組をした子供については、複数いたとしても1人しかカウントされません(以前はこの人数制限がなかったため、たくさん養子をもらうことが相続対策になっていました)。

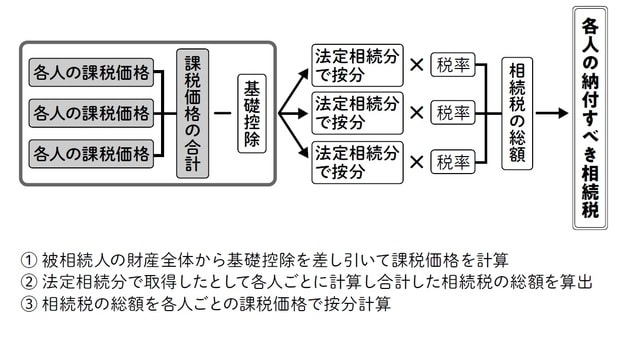

ニ 税額計算

【税額計算の順番】

1 基礎控除(3000万円+600万円×法定相続人の数)を控除する

2 法定相続分で分割したと仮定して、各人の課税価格を振り分ける

3 振り分けられた各人の課税価格に税率をかけて、各人ごとの相続税を算出する

4 各人の相続税を合計して、相続税の総額を算出する

5 実際に相続した金額に基づき、相続税の総額を按分する

制度の仕組みは、「財産の合計から基礎控除を差し引いた金額に税率を乗ずる」のですが、実際の計算はそんな単純なものではありません。税率を乗ずるのは法定相続人がそれぞれ法定相続分で相続した場合(実際の取得額ではない)の金額に税率を乗じて合計します。このプロセスがほかの税法にはないため、一番、相続税法らしい計算となっています。そして、計算した相続税の総額を取得した比率で按分して、各人の税額を算出します。

\PR/ 年間延べ7000人以上が視聴!カメハメハ倶楽部セミナー

2:過去の贈与にも相続税がかかる

相続税の計算をする上で、生前に贈与した金額を加算するという取り扱いがあります。これを「生前贈与加算」と言います。生前に贈与したものについてはすでに贈与税が課税されていますが、これを相続税の対象にすることにより、相続税の税率に置き換えることになります。つまり、贈与により本来の相続税が贈与税にシフトしてしまわないようこの調整を行うのですが、便宜上、過去3年分の贈与までとしています。

また、相続開始年分の贈与(1月1日から相続開始日までの贈与)については、贈与税ではなく相続税に取り込むため、翌年の確定申告で贈与税の申告をする必要はありません。

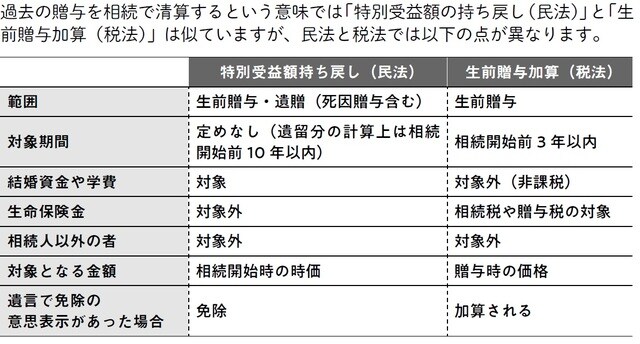

また、民法においては、「特別受益額の持ち戻し」という扱いがあります。これは、遺産分割をするときに、生前贈与を受けていた(特別受益)相続人とそうでない相続人がいた場合、相続時の財産を法定相続分で分割したのでは生前贈与を受けていた相続人が有利になってしまうので、生前贈与額(改正により遺留分の計算上は相続開始前10年分)を持ち戻して計算するというものです。

その結果、生前贈与分が相続に反映されて平等になります。税務の生前贈与加算は3年間、民法の特別受益額の持ち戻しは10年間となっています。

3:財産管理人がドロボー扱いされないために

相続税の申告をするときに税理士がもっとも気を遣うのは預金残高です。ふつうは相続開始時点での預金残高で計算すればいいので、通帳や残高証明を確認してその金額を転記すればいいのですが、生前に頻繁に引き出しが行われていた場合には、引き出した金額が「贈与」されていたり「タンス預金などの隠し財産」になっていたりしないかという点が問題になります。

相続が開始すると、銀行預金が凍結されて引き出しができなくなります。そのため、入院費用や葬儀費用の支払いにあてるお金が不足しないよう、亡くなる2、3日前にまとまったお金を引き出すことがあります。これは、相続税を少なくするためというよりもその後の支出に備えての引き出しですので、明確な使途がない限り、引き出し額を現金として処理します。

問題は2~3年前から頻繁に一定額を引き出している場合です。生活費として使う部分については問題ありませんが、生活ぶりからしてそれを超えると思われる金額については、税務署が使途不明金として「贈与」か「隠し財産」ではないかと疑うため、税理士も申告時に確認をするのです。被相続人が使っていた場合は後から確認のしようがありませんが、被相続人が寝たきりなどで外出できない場合には、その財産の管理をしていた人に確認します。

引き出しが不自然な場合はその財産を管理していた人が疑われます。しかし、税務署も、課税するにはその財産がどこへ行ってしまったのかを確定しなければならず、不明のまま課税されないケースも多いのです。

このマンガのように、お嫁さんが義父の財産を管理しているような場合、それまでは夫の兄弟から感謝されていたにもかかわらず、預金の引き出しに少しでも疑問が生じるとまるで泥棒扱いされ、その後の親戚付き合いに支障が出てくる場合もあります。そのため、家計簿をつけるなどして証拠を残す、また、介護されている義父は直接お金を渡さずに夫を通じて渡すなど、「当事者のみが事実を知る」ということのないよう準備が必要です。

4:ついにお嫁さんにも寄与相続分が認められる

親が亡くなって相続が発生した場合、親の面倒をみていた家族とそうでない家族とでは「財産形成に対する貢献度合い」が異なるため、単純に法定相続分で割り切るわけにはいきません。このため、民法では「寄与相続分」と言って、被相続人の財産形成に寄与した相続人に対しては、相続財産の上乗せ分を認めています。

しかし、単に親の看護をしていたとか身の回りの世話をしていただけでは認められません。あくまで通常期待されたようなレベルを超えた貢献や財産形成でなければならないのです。親の商売を安い給料で手伝っていた場合などはわかりやすいのですが、親の財産を取り崩しながら身をすり減らして介護をしても、寄与分どころか扶養されていたと主張されることすらあるのです。

特に介護の場合、時間を消費し精神的な苦痛もともなうため、不公平感が高まります。かといって相続人でないお嫁さんが相続人に理解を求めようとすると、これまでは、そもそも寄与相続分が認められないばかりか、「お金目当てで面倒をみていたのか」と言われかねませんでした。

しかし、2019年(令和元年)7月の民法の改正により、「相続人以外」の親族が、被相続人に対して無償で療養看護その他の労務の提供(生活の面倒をみるなど)をしたことによって、被相続人の財産の維持または増加について特別の寄与をしたと認められる場合には、その親族は、相続人に対して、「特別寄与料」の支払いを請求することができるようになりました。

内藤 克

税理士法人アーク&パートナーズ 代表社員/税理士

ハワイ相続プロジェクト・代表

著書に『残念な相続』(日本経済新聞社)など

カメハメハ倶楽部セミナー・イベント

【2/12開催】弁護士の視点で解説する

不動産オーナーのための生成AI入門

「トラブル相談を整理する道具」としての上手な使い方