日本に存在する私募リートの形態はすべて「会社型」

私募リートに投資することに、どのようなメリットがあるのかを理解するためには、その中身について十分に把握しておくことが必要になります。そこででは本連載では、私募リートの基本的知識について解説していきましょう。

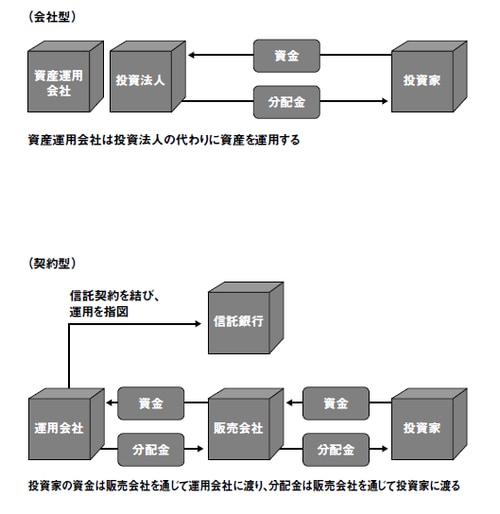

まず、はじめに私募リートの形態としては「会社型」と「契約型」の2種類が考えられます。

「会社型」とは、投資を目的とする法人を設立することによって組成されるタイプです。この投資を目的として設立される法人を「不動産投資法人」といいます(以下では単に「投資法人」と呼びます)。

一方、「契約型」とは、運用会社と信託銀行が信託契約を結ぶことにより、リートが組成されるタイプです。会社型と契約型の最も大きな違いは、投資家にガバナンスの権能が与えられるか否かという点にあります。

会社型では、役員会や株式会社の株主総会にあたる投資主総会が設けられており、それらを通じて投資家はリートに対して監督機能を働かせることが可能です。しかし、契約型には、会社型のようなコーポレートガバナンスの仕組みはありません。ガバナンス体制の確保によって投資家の利益を保護することを重視して、現在、日本に存在する私募リートはすべて会社型の仕組みをとっています。

以下では会社型の私募リートを前提にして、その組成方法や組織などについて説明を進めていきましょう。

【私募リートの形態】

運用される不動産には遵法性が求められる

まず、私募リートで対象となる不動産の中身について確認しておきましょう。私募リートで運用される不動産に関しては、以下の2つの条件を満たしていることが求められます。

①遵法性を満たしていること

②収益をあげられること

①は、建築基準法をはじめとした各種の行政法規にしたがっており、違法な点がないということです。

②に関しては、私募リートが投資商品である以上、当然の条件といえますが、運用の効率性等の観点からは、それなりに規模の大きな不動産物件でないと投資対象にはなりにくいと考えられます。

ちなみに、不動産証券化協会の調査データ等によれば、上場リートがポートフォリオに組み入れている投資不動産の1物件当たりの規模は、平均で約40億円となっています。私募リートでも、組み入れられる不動産の取得価格は数十億円規模の物件が一般的だと考えられます。