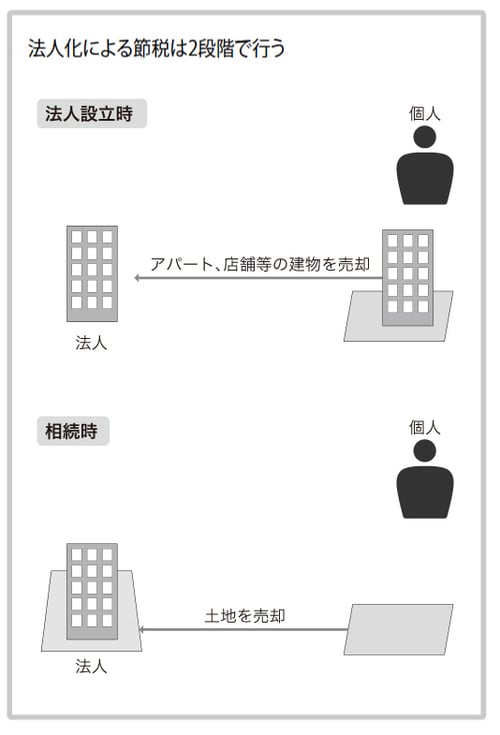

まず建物を売却し、相続時に土地を売る

法人化による節税は、2段階で行われることになります。土地を有効活用している場合、通常収益の柱となっているのはその上にあるアパートなり、店舗なりの建物のはずです。土地が利益を生んでいるというよりは、建物がいわば金のなる木となっています。

そこで法人を設立した後、まずこの建物を法人に売却することで、前回説明したような所得分散と税負担の軽減化を図ります。

次に、相続が発生したとき、たとえば「相続税を○億円払わなければならない」という状況になったら、今度は○億円に見合う土地を法人に売ります。その売却益で相続税を支払うわけです。

法人が土地を購入するための資金は、金融機関等からの融資によってまかなうことになるでしょうが、その支払利息は、法人が事業用資産を購入するための費用となることから、経費として落とすことが可能となります。

ちなみに、個人が相続税の支払いにあてるため同額の資金を金融機関から借りた場合、その利息は相続財産の管理費用にすぎないので経費にはなりません。

生命保険金の「非課税枠」でより効果的に節税可能

また、法人化することで、個人では限度額がある生命保険金の非課税枠についても、節税をより効果的に行うことが可能となります。

すなわち、生命保険金を個人でかけた場合には、所得控除できる金額には上限がありますが、一定のルールに則り法人名義で加入した場合には、全額経費にすることが可能となります。

なお、この法人名義で加入した保険金については、被保険者が死亡したときには死亡退職金として遺族に支払われることになります。死亡退職金は、生命保険金と同様に「500万円×法定相続人の数」までが非課税となります。