弟「時価の半分を支払ってくれれば納得する」

『土地の相続税評価額と時価が異なり、高額な代償金が必要に』

◆トラブルの経緯

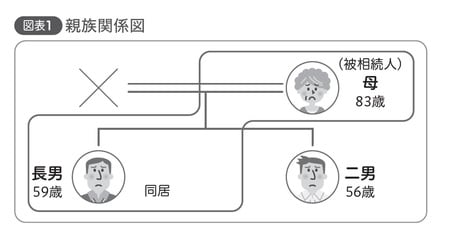

母は長男家族と一緒に暮らしていた。その母が死亡した。享年83歳。父は12年前に死亡しており、相続人は息子2人。母の財産は自宅の土地だけであった(自宅家屋は長男名義)。遺言はない[図表1]。

自宅土地の相続税評価額は1億円だった。しかし、同居している長男がその土地を相続すれば、一定の要件のもと、小規模宅地等の特例「特定居住用宅地等※1」の適用を受けることができるため、課税価格が相続税の基礎控除額以下に収まり、相続税をゼロにすることができる。

※1 小規模宅地等の特例・・・被相続人の自宅や事業に供していた土地等について、一定の要件の下、その評価額を80%または50%減額できる特例制度のこと。自宅であれば、「特定居住用宅地」として最大330㎡まで80%減額、アパート等であれば「貸付事業用宅地等」として最大220㎡まで50%減額できる。

そこで、長男は「長男が自宅土地を相続する代償として、自宅土地評価額の半分である金5,000万円を二男へ交付する」案を提示した。ところが、二男から「自宅の土地がそんなに安いはずはない。時価の半分を支払ってくれれば納得する」と言われ、駅前の不動産業者に聞いたところ、自宅土地の時価が1億8,000万円もすることが判明した。

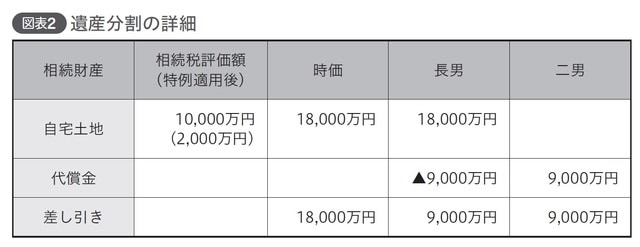

長男は、9,000万円もの大金をどうやって調達したらよいか悩むとともに、「高額な代償金を支払ったら相続税がかかってしまう」と税理士に言われ、途方に暮れている[図表2]。

◆どうすればよかったのか

問題は、① 長男が二男へ支払うべき代償金は5,000万円なのか9,000万円なのか、② 相続税がかからないはずだったのに、なぜかかってしまうことになるのか、の2つである。

まず、① 長男が二男へ支払うべき代償金は9,000万円である。遺産分割の原則は「話し合ったとき」の「時価」であり、時価1億8,000万円の自宅土地を相続する長男は、その代償として二男へ9,000万円を支払わなければならない。

二次相続でこのような事態が起こらないように、長男が一次相続で自宅土地の半分を相続しておけばよかった。一次相続でも長男は同居親族として小規模宅地等の特例の適用を受けることができたのだから、先に手を打っておく考え方もあったはずだ。

と同時に、母が「受取人を長男」と指定した終身保険に加入し、長男はその保険金を原資に二男へ代償金を支払う方法もあっただろう。何も対策を講じず、二男が頑なに代償金9,000万円にこだわった場合、長男はどこからか資金を借りて支払うか、最悪自宅を売却して支払うしかない。

次に、②について、長男が二男へ支払った代償金だけで相続税の基礎控除額を超えてしまうため、相続税が発生してしまうのだ。二次相続で余計な相続税が発生しないよう、一次相続での検討が重要だった。今回は代償金の額を基礎控除以内に収めるしかないだろう。

「相続」と「相続税」の違いをしっかり理解する

◆解説

母の自宅は都内の閑静な高級住宅街にあった。父が死亡した際、両親と一緒に暮らしていた長男が自宅の土地建物をまとめて相続する案もあったが、土地は、母死亡時の二次相続で長男が相続すれば再度「小規模宅地等の特例」を受けられるため、息子2人は金融資産を中心に相続することにした。当時はリーマン・ショックの後であり、地価がこれほど高騰するとは思ってもみなかった背景もある。

自宅建物は、将来のリフォーム費用等の負担を考え、長男が相続することにした。自宅土地の相続税評価額は1億円だったが、同居している長男がその土地を相続することで、小規模宅地等の特例「特定居住用宅地等」の適用を受けることができるため、自宅土地の相続税評価額が80%減額され、課税価格を2,000万円(=1億円×20%)まで引き下げることができる。相続税の基礎控除額は4,200万円(=3,000万円+(600万円×相続人2人))なので、その他要件を満たしていれば、相続税をゼロにすることができる。

◆「いつの」「何を」基準にするかを決めておく

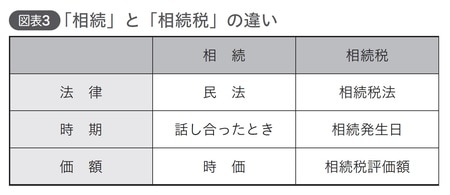

「相続」と「相続税」は違うことに注意してほしい。相続は「民法」であり、遺産分割は「話し合ったとき」の「時価」が基本である。一方、相続税は「相続税法」であり、相続税の申告は「相続発生日」の「相続税評価額」が基本となる[図表3]。

遺産分割の話合いでよく問題になるのが、株式や投資信託等値動きの大きい財産である。

例えば、2月1日に死亡した際、被相続人が3,000万円の投資信託を保有していたとする。その後、6月1日に遺産分割を話し合ったところ、その投信信託が2,400万円に下がっていたら、どうなるだろうか。

相続税申告書には「有価証券3,000万円」と記載され、その額に応じた相続税が課税されることになる。一方、遺産分割は「そのときの時価である2,400万円をどう分けるか」を話し合うことになる。

しかし、「投資信託はすべて長男が相続し、代償金として長男が二男に対し金1,200万円支払う」旨約し、実際に10月1日に手続きを行うべく証券会社へ出向いたところ2,700万円まで回復していたとしたら、二男は1,200万円の代償金で納得するだろうか。

「だったら1,350万円欲しい」と言わないだろうか。この問題に対する絶対の解決策はないが、話し合う前に「いつの」「何を」基準に話し合うか等の前提条件に合意しておけば、お互い“恨みっこなし”となり、その後の値動きを気にしないで済むだろう。

本ケースに戻ると、長男は時価1億8,000万円の土地を相続しているため、その半分の9,000万円を二男へ支払うことで、相続人2人が均等に遺産を分割したことになる。長男が相続した土地の価値は1億円ではないのだ。

◆代償分割の際は課税価格の計算に注意

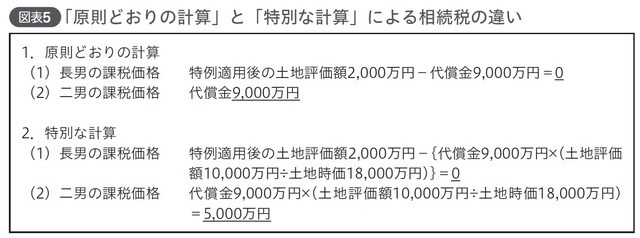

具体的に、長男と二男の相続税の課税価格がどうなるか見てみよう。二男は、長男から支払われた代償金9,000万円が課税価格となる。長男は、特例適用後の土地評価額2,000万円から二男へ支払った代償金9,000万円を控除すると▲7,000万円となり、課税価格は0となる。「長男の取得財産から引ききれなかった7,000万円」は“足切り”となり、二男の課税価格から控除することはできない。

この結果、長男の課税価格は0、二男の課税価格は9,000万円、合計9,000万円と基礎控除額4,200万円を上回り、620万円の相続税が発生してしまうのだ。この相続税は、全額二男の負担となる。

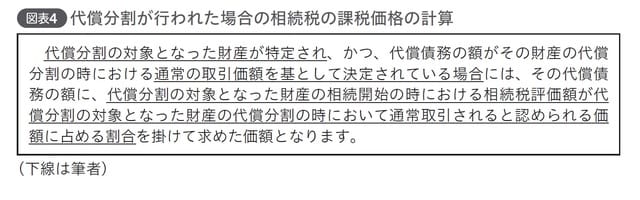

なお、国税庁タックスアンサーNo.4173「代償分割※2が行われた場合の相続税の課税価格の計算」の2(1)に、代償分割の対象財産が特定されている場合の計算方法が紹介されている[図表4]。これを本事例に当てはめ、具体的に、相続人2人の課税価格を計算すると、[図表5]のようになる。

※2 代償分割・・・特定の相続人が特定の相続財産を相続したうえで、他の相続人へ別の財産(例えば金銭等)を分け与える遺産分割方法のこと。遺産が分割困難な財産の場合に活用される(例:長男が預貯金を全部相続したうえで、二男へその半分に相当する財産を交付する)。

結果、「2.特別な計算」を適用させたほうが課税価格を抑えることができる。「2.特別な計算」であれば、二男が負担する相続税額は80万円で済み、「1.原則どおりの計算」により計算された相続税額630万円に比べ、550万円も負担を軽くすることができる[図表6]。税理士に、しっかり確認してほしい。

【本事例から学ぶ教訓】

① 相続税は「相続発生時」の「相続税評価額」だが、遺産分割は「話し合ったとき」の「時価」であり、「評価額」と「時価」が大きく乖離している場合は注意する。

② 代償分割の財産が特定されている場合は、「特別な計算」を適用させることで課税価格を抑えることができる。

吉澤 諭

株式会社吉澤相続事務所 代表取締役