父の少ない財産を、兄は「均等に分けよう」とした

『贈与された自社株の評価を高めたのは兄の功績だが…』

◆トラブルの経緯

父は、65歳になったのを機に、自身が創業した会社を長男に任せ、同時に会社の株式(以後「自社株」という)もすべて長男へ贈与し、以降は相談役として時々会社に顔を出す程度で、ほとんど経営には口出ししなかった。父から会社を継いだ当時、長男は40歳であった。贈与された自社株の評価は200万円、経営は苦しい状態であった。長男はそこから頑張り、経営を軌道に乗せた。

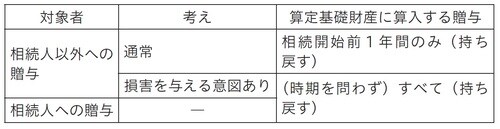

父が死亡した。享年78歳。父の相続人は、長男、二男の2人。母は昨年死亡している[図表1]。父の財産は自宅(相続税評価額2,000万円、時価3,000万円)しかなかった。

遺言がなかったため、息子2人で遺産分割を話し合うことになった。

長男は「父から生前に自社株を200万円もらっているから、それを含めて均等に分けよう。(自社株200万円+自宅3,000万円)÷2人=1,600万円なので、どちらかが自宅を相続し、もう一方へ代償金※1として1,600万円支払う案はどうか」と提案した。

※1 代償分割・・・特定の相続人が特定の相続財産を相続したうえで、他の相続人へ別の財産(例えば金銭等)を分け与える遺産分割方法のこと。遺産が分割困難な財産の場合に活用される(例:長男が預貯金を全部相続したうえで、二男へその半分に相当する財産を交付する)。

これに対し、二男から「それは計算が違うよ。兄さんが父からもらった自社株は6,000万円だと税理士が言っていた。だから、(自社株6,000万円+自宅3,000万円)÷2人=4,500万円なので、自宅を僕が相続してもまだ足りない。あと1,500万円(=4,500万円-3,000万円)払ってほしい」と言われてしまった。このことで兄弟仲が険悪になり、未だに遺産分割は成立していない。

◆どうすればよかったのか

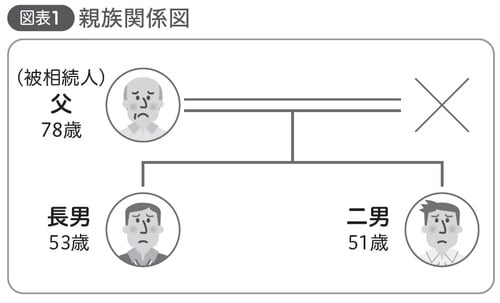

長男と二男の主張、どちらが正しいかというと二男である。遺産分割には、相続発生前に相続人へ贈与した財産(=特別受益)を加え、かつその評価額は相続発生時の価値に引き戻して計算するのだ[図表2]。

民法特例の固定合意※2を得たうえで、相続時精算課税制度を活用し自社株を父から贈与してもらう手があった。この方法であれば、2,500万円まで贈与税がかからないうえ、相続発生時に持ち戻される自社株の評価額は贈与時のものになるため、民法上も税務上も株価を固定する効果がある。本件のように贈与後に株価が上昇する場面では大変有効な相続税対策となる。

※2 民法特例の固定合意・・・同族会社株式の価額を推定相続人全員の合意時の評価額で固定して、遺留分対象の財産に含めること。将来この株式価額が上昇しても、後継者以外の相続人の遺留分が増大することはない。

一方、株価が下落、最悪倒産等で株価がゼロになっても、贈与時の評価額200万円が相続財産に持ち戻されるので、先行きが読めない中小企業では、難しい選択だったかもしれない。

父が遺言書を作成し、贈与した自社株について持戻し免除※3の意思を示しておくと同時に、自宅を二男へ相続させる旨も記載しておけば、問題が大きくならなかったであろう。

※3 持戻し免除・・・相続分を算定する基礎財産を決定するにあたって、被相続人から相続人への一定の贈与等を考慮しないよう遺言等で意思表示しておく制度のこと。

また、父が元気なうちに顧問税理士に自社株を評価してもらい、二男が納得するであろう金額を逆算したうえで、長男を受取人と指定した終身保険に加入しておくとか、父が死亡した場合に会社から長男へ死亡退職金が支給されるよう規定を策定しておくスキームも考えられた。そうすれば、長男は受け取った保険金や退職金を原資に二男へ代償金を支払うことができ、争族を回避できたかもしれない。

長男の「辛酸」を弟は理解できなかった…

◆解説

生前に父から贈与された自社株のことを「特別受益※4」という。わかり易い言葉で言えば「財産(遺産)の前渡し」だ。遺産分割は、相続発生時の財産を対象に話し合うのではなく、この特別受益を遺産に含めて話し合うのが原則だ。

※4 特別受益・・・相続人が被相続人から生前に生計の資本として贈与を受けていたり、遺贈により財産をもらったり、特別の利益を得ている場合の利益のこと。財産の前渡しと考えるとわかりやすい。

相続税では、相続発生時の財産に、相続発生前3年以内に行われた贈与のみ加えて計算するが、遺産分割には3年という期限はなく、特別受益であれば過去何年前に行った贈与であっても遺産に含めて話し合うことになる。

また、遺産分割に含める特別受益の額は、贈与時の評価額ではない。相続発生時の価値(現在価値)に引き戻して計算するのだ。

◆人としては正しくても、法的には…

長男が贈与された自社株評価は、贈与当時200万円だったが、父死亡時には6,000万円まで上昇していた。そこで、遺産分割は、現在価値の6,000万円を相続発生時の財産に加算して話し合うことになる。仮に、長男がこの会社を倒産させ、自社株の価値をゼロにした場合、特別受益ゼロとして話し合うのだが、もしそうなっていたら、「親の大事な財産を無価値にしたのは長男のせいだ」と、別の兄弟喧嘩に発展したかもしれない。

つまり、本件は二男の主張が(法的には)正しいことになる。一方、長男の主張にも、「もっともだ」と理解できるところがあり、(人としては)長男の主張が正しい(と、少なくとも筆者は思う)。この辺りが相続の難しいところだ。

長男は、会社を承継した当時、あまりに経営が杜撰(ずさん)で先行きが暗いことにショックを受け、「このままではいけない」と一念発起し、寝食を惜しまず働き、勉強し、営業し、開拓し、当時5名しかいなかった従業員は、父死亡時50名になっていた。借金も完済し、現在は優良企業に育っている。長男は、父から会社を任されて以降、現在までずっと代表取締役を続け、同業者からも一目置かれる二代目である。長男は、ここ数年、両親に安心した暮らしを提供できていたことが、一番の自慢であった。

長男からしてみれば、自社株の評価を30倍に引き上げたのは自分の手腕であり、そこに父の関与は一切なかったのだから、「弟は何を言っているんだ!」となっても仕方がない。それどころか、父から引き継いだ負の財産を考えたら、マイナスからのスタートだったと思っているはずだ。

また、両親の面倒を見てきた負担もある。会社員として安定した暮らしをしてきた二男とは、人生の苦労が全然違うとも思っている。しかし、兄弟で争いたくなかったため、本来自社株は遺産分割に関係ないと思ったが、二男のために「自社株を含めて均等に分けよう」と提案したのだ。

二男は、長男だからという理由だけで会社を継ぎ、高給を得、地位も名誉も手に入れ、周囲からチヤホヤされ、自由に会社を差配し、親からも頼りにされている長男のことを面白く思っていなかった。先に生まれて来ただけで生き方に差をつけられるのは差別だと思っていた。常に兄のお下がりばかり着せられていた自分の悔しさは、兄にはわからないだろうと思っていた。

「隣の芝生は青い」…、サラリーマンの二男には、会社を建て直した長男の苦労はわからないだろう。

◆「寄与分」に該当するか模索したが…

長男は、良かれと思ってした提案を二男に否定され、何か自分に有利な交渉材料はないかと弁護士に相談した。まず、「僕が親の面倒をみた負担は、寄与分※5に該当するのではないか」と相談した。

※5 寄与分・・・被相続人の生前、その財産の維持や増加に多大な貢献(特別な寄与)をした相続人がいる場合、その相続人の相続分を他の相続人より多くし、不公平を是正する制度のこと。

残念ながら、親の面倒をみたことは、長男の寄与分に該当しない。親の面倒をみるのは子であれば当たり前の話であり、扶養と考えられるからだ。扶養を超える「特別の寄与」があれば認められる可能性もあるが、長男には、そこまでの寄与は認められなかった。たとえ二男が親の面倒をみなかったとしても、だからといって長男に寄与分は発生しないのだ。

次に、「自社株評価を30倍にしたのは僕の手腕であり、親の財産価値を増加させている、これこそ寄与分ではないか」と主張した。残念ながら、これも長男の寄与分には該当しない。というのも、自社株評価は長男名義になってから上昇しており、自身の財産を増やしたに過ぎないからである。

百歩譲って、自社株が父名義のまま長男が頑張って会社の価値(自社株評価額)を上昇させたとしても、寄与分には該当しないと考えられる。それは、長男は勤務に見合う給与を得て働いていただけだからである。

仮に父が「すべての財産を長男へ相続させる」と記載した遺言書を作成していた場合、二男は長男へ遺留分減殺請求※6権を行使することができる。

※6 遺留分減殺請求・・・遺留分を侵害されている相続人が、遺留分を侵害している受遺者等に対し、その侵害額を請求すること。

ところが、平成30年の民法(相続法)改正により、2019年7月1日から「遺留分減殺請求」は「遺留分侵害請求」と名称が変わり、かつ特別受益の持戻しが相続発生前の10年間に限定された。改正後の場合は、長男が13年前に父から贈与された自社株は遺留分の対象ではなくなるので、話が大きく変わってくる。

自身の頑張りが仇となった長男は、今までの頑張りは何だったのか、途方に暮れている。頑張らなければよかったとさえ思っている。

【本事例から学ぶ教訓】

① 遺産分割は財産の前渡し(特別受益)を含めて話し合い、その評価は現在価値である。

② 2019年7月1日以降、10年より前に贈与した財産は、民法(相続法)改正により遺留分の対象外に。

【コラム1】遺留分侵害請求

改正前は、遺留分減殺請求をされると、遺留分を侵害した限度で贈与または遺贈は失効し、すべての遺産が相続人等の共有となるため、遺産が不動産であれば建替え・売買等に支障をきたし、自社株であれば会社の運営に支障をきたす等の問題点があった。

また、遺留分権利者(遺留分を請求する人)は、特定の財産(例えば自社株)だけを選択して請求することはできず、金銭的解決の選択権も与えられていない。一方、遺留分義務者(遺留分を請求されている人)は、遺留分に見合う金銭を価額弁償することもできるし、現物分割することもできると、解決策に不公平もあった。

そこで、平成30年7月6日に成立(平成30年7月13日公布)した「民法及び家事事件手続法の一部を改正する法律」により、名称が「遺留分侵害請求」と改正されるとともに、物件的請求権を金銭的請求権に変更する改正が行われることとなった。

改正後民法第1046条「遺留分権利者及びその承継人は、受遺者又は受贈者に対し、遺留分侵害額に相当する金銭の支払を請求することができる」(下線は筆者)

この改正により、遺産が相続人等の共有にならず、金銭で解決する方法が基本となった。

なお、遺留分侵害請求権行使の期間制限は、① 遺留分権利者が、相続の開始または遺留分を侵害することを知ったときから1年以内、② 相続開始のときから10年を経過するまでであり、請求期限が区切られている点に注意してほしい。

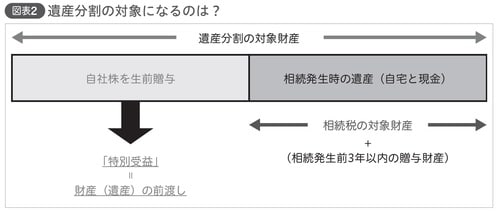

【コラム2】遺留分算定方法の改正

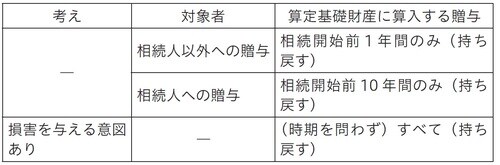

改正前は、次の表のとおり、相続人への特別受益(贈与等)には時期的な制限が設けられていないため、遺留分権利者が算定基礎財産を算定するのに相当な労力を必要とした。また、相続開始時の財産が債務超過の状態であっても、過去何十年前に行われた贈与が、現在価値に置き換えられたうえで基礎財産に持ち戻される(しかも、積極財産のみ加算される)ため、債務超過状態であっても遺留分相当の価額弁償を行わなければならない場合があることも問題視されていた。

そこで、平成30年7月6日に成立(平成30年7月13日公布)した「民法及び家事事件手続法の一部を改正する法律」により、相続人への特別受益(贈与等)は相続開始前10年以内のものに限定する改正が行われることとなった。

吉澤 諭

株式会社吉澤相続事務所 代表取締役