欧州中央銀行(ECB)の金融安定報告はあまり注目されることはないのかもしれません。また、金融安定報告というレポートの性格上、リスクが前面に押し出されることとなります。その中で、今回は低金利の副作用について言及が見られます。ECBの金融政策にどのように影響するのか注目しています。

ECB金融安定報告:低金利が金融安定に及ぼすリスクに警戒を呼び掛け

欧州中央銀行(ECB)は2019年11月20日に発表した金融安定報告で、低金利は投資ファンドや保険会社だけでなく一部の不動産市場でも過剰なリスクをとる傾向を促している可能性があることを指摘しました。

金融安定報告は緩和的な金融政策が経済の下支えをしてきた役割を認識しつつも、低金利の副作用に対して警告した格好です。

どこに注目すべきか:金融安定報告、マイナス金利、社債、ECB

ECBの金融安定報告はあまり注目されることはないのかもしれません。また、金融安定報告というレポートの性格上、リスクが前面に押し出されることとなります。その中で、今回は低金利の副作用について言及が見られます。ECBの金融政策にどのように影響するのか注目しています。

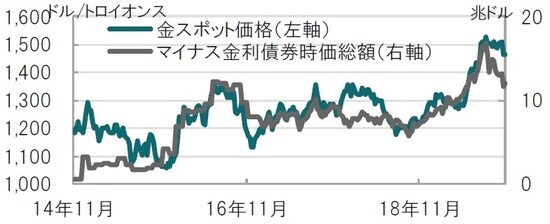

低金利、特にマイナス金利について金融安定報告の主なポイントを述べます。1点目は、試算市場において、今までとは違うリスクテイクのパターンが見られることです。例えば、マイナス金利で取引される債券の時価総額は急増していましたが、それに伴う格好で金価格は上昇していました(図表1参照)。金利低下がマイナスにまで進行する過程で、安全資産への需要が高まった側面が見られます。

一方で、利回りを求める動きも強いことから、リスク資産へのニーズも強く、ユーロ圏の株式市場は年初来2割を超える上昇などを金融安定報告は指摘しています。両極端であるリスク資産への投資は、低金利政策と裏腹の関係にある点に、警戒感を示しています。

2点目はクレジット市場の拡大への懸念と質の低下です。低金利に伴い社債市場は2007年と2018年を比べると、3つの格付けグループで拡大しています(図表2参照)。しかも、気になるのは質の点で、例えばBBB格は0.54兆ユーロから1.2兆ユーロへ拡大していますが、その原因を横の棒グラフで見ると、格下げが4割程度である一方、格上げはわずか数パーセントに過ぎない状況です。金融安定報告がどのセクターを懸念しているのか検討が必要ですが、低金利による安易なファイナンスに対し対応を求めています。

3点目は、銀行の低収益性への懸念です。幸いなことに、リーマンショック後の規制を反映して、ユーロ圏の銀行の自己資本比率(コアティア1)は15年の13.3%から19年は14.2%と改善を見込んでおり、「安全」には懸念は低いと見ています。しかし、問題はユーロ圏の銀行の収益性が著しく低下していることです。低収益性が長期化すれば、安全性にも疑問が高まるだけに、金融政策以外の政策が求められます。

マイナス金利政策の副作用懸念に対する指摘もある中、今後もECBはマイナス金利の深堀りを続けるか、意見が分かれているようです。この点でもっとも注目されるECBのラガルド新総裁は、今のところほぼ沈黙しているだけに次回の政策理事会(12月12日)が注目されます。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『欧州中央銀行の金融安定報告、低金利の副作用に言及』を参照)。

(2019年11月22日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

3月7日(土)~8日(日)限定配信!

日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは

遺言書があるのにやっぱり揉める!

富裕層が今すぐ備えるべき「相続の落とし穴と対策」

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」