パウエル議長が用意した原稿の内容は市場の想定の範囲内と見ています。また、議員らからの質問への回答もパウエル議長らしく、全体的に安全運転でした。ただ、パウエル議長の回答はどちらかといえばハト派的と思われます。なお、それでも当面利下げを見送る可能性が高いのは、仮に米国景気が悪化した場合に備えて利下げを温存したいのかもしれません。

パウエル議長議会証言:米国経済の緩やかな成長と、政策金利の据え置きを示唆

米連邦準備制度理事会(FRB)のパウエル議長は2019年11月13日、上下両院合同経済委員会で議会証言を行いました。パウエル議長は米国経済は緩やかな経済成長が続くと見ており、現在の政策金利は適切とし、当面の据え置きを示唆しました。

どこに注目すべきか:パウエル議長、議会証言、失業率、財政収支

パウエル議長が用意した原稿の内容は市場の想定の範囲内と見ています。また、議員らからの質問への回答もパウエル議長らしく、全体的に安全運転でした。ただ、次の点に注目すると、パウエル議長の回答はどちらかといえばハト派(金融緩和を選好)的と思われます。なお、それでも当面利下げを見送る可能性が高いのは、仮に米国景気が悪化した場合に備えて利下げを温存したいのかもしれません。

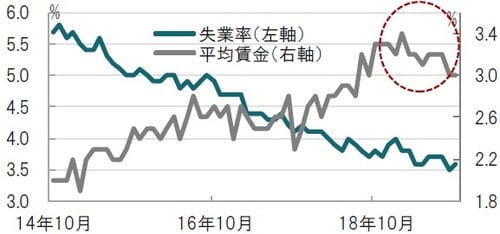

まず、議会証言の中でハト派的と思われるのは、パウエル議長の雇用市場に対する認識です。議会証言では、複数の議員から「失業率が低下しているのに、何故給料が上がらないのか?」というニュアンスの質問が飛びました(図表1参照)。パウエル議長はポツリと「ピークの(前年同月比)3.4%が3.0%になっただけ」(恐らく本音)とも述べていますが、説明の中で、米国の失業率がさらに低下する可能性に言及しています。米国雇用市場に、今後も余裕(スラック)があると見ているのは、ハト派的な見解と思われます。

次に、利下げ温存の意向を思わせる背景として、パウエル議長は、議員からの質問に答えた結果ですが、政策対応の余地が少なくなっていると述べています。

例えば、仮に景気が悪化した場合への対応としてFRBは利下げで対応することとなりますが、その余地は1.5%と心細くなっています。パウエル議長は過去の景気後退局面では、経済状況が異なるものの、概ね5.5%程度の利下げが行われたと述べています。マイナス金利を採用すれば利下げ余地は拡大できそうですが、パウエル議長は(従来からの主張ですが)消極的です。

パウエル議長は財政政策にも言及しています。米国の財政が悪化していることから財政政策の余裕が減少しつつある点を指摘しています。例えば、財政収支(マイナスは赤字)対GDP(国内総生産)比率は18年(実績)以降、急速に悪化しています。この間、債務残高はほぼ右肩上がりに上昇(悪化)が想定されています。もっとも、パウエル議長は長期的な債務の維持可能性には懸念を示しましたが、財政の改善は短期で解決できる問題でないことも指摘し、効率的な使い方を求めています。

パウエル議長が指摘したリスク要因は海外経済、米中通商問題、低水準の期待インフレ率などであることも、当面の政策金利据置が想定されるも、ハト派よりの印象です。

パウエル議長はトランプ大統領から批判されています。今回のマイナス金利や財政政策への言及は、筆者の全くの思い過ごしなのでしょうが、ささやかな反論にも感じられます。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『パウエル議長、議会証言の発言が「一部ハト派的」だった理由』を参照)。

(2019年11月14日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

3月7日(土)~8日(日)限定配信!

日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは

遺言書があるのにやっぱり揉める!

富裕層が今すぐ備えるべき「相続の落とし穴と対策」

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」