今回のFOMCの利下げは市場予想通りですが、注目していたのは今後の方針です。声明文やパウエルFRB議長の記者会見から、少なくとも年内は据置と様子見を基本としつつも、利上げに転じるよりは、追加緩和の期待を残した印象です。FOMCを受け、市場では小幅ながら米国債利回りが低下(価格は上昇)するなどの反応が見られました。

米FOMC:市場予想通り利下げ、金利の道筋を精査し、「適切に行動」の文言は削除

米連邦準備制度理事会(FRB)は米連邦公開市場委員会(FOMC)の結果を2019年10月30日に公表し、政策金利の誘導目標を、年1.75~2.00%から1.50~1.75%に0.25%引き下げました。7月、9月に続く3会合連続の利下げとなります。貿易戦争のリスクを警戒し、金融緩和で景気悪化を未然に防ぐ姿勢を示しました。

ただ、パウエル議長は先行きの金利政策を「適切に見極める」と表現するにとどめています。

なお、前回、前々回の利下げ時と同様、カンザスシティー連銀のジョージ総裁とボストン連銀のローゼングレン総裁が金利据え置きを主張し、決定に反対票を投じました。

どこに注目すべきか:FOMC、適切に行動、設備投資、インフレ目標

今回のFOMCの利下げは市場予想通りですが、注目していたのは今後の方針です。声明文やパウエルFRB議長の記者会見から、少なくとも年内は据置と様子見を基本としつつも、利上げに転じるよりは、追加緩和の期待を残した印象です。FOMCを受け、市場では小幅ながら米国債利回りが低下(価格は上昇)するなどの反応が見られました。

まず、これまでの予防的な利下げから、今後は様子見(据置)に転じると見られる根拠は、声明文から利下げを示唆していた「適切に行動」が削除されたからです。今回は(従来も使われていた)「注視する」だけが使われ、今後の方針はデータ次第という姿勢に転じたことを示唆したと見られます。

また、パウエル議長は会見で、現行の政策スタンスは適切であり続ける可能性とも述べている点などからも、基本は様子見の姿勢であると思われます。

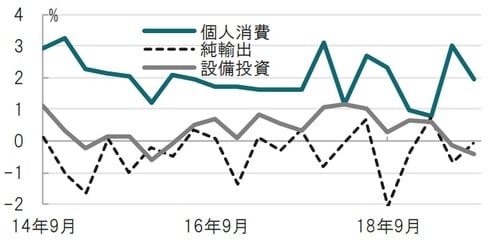

ただ、バイアスとしては追加緩和の方向がやや高いようにも思われます。声明文で示された景気認識は概ね前回と同様ながら、企業の設備投資と輸出については「弱いまま」と表現を下方修正しました。これを裏付けるように、同日に公表された米7-9月期GDP(国内総生産)は、個人消費は堅調ながら純輸出と設備投資がマイナス寄与となっています(図表1参照)。

一方、パウエル議長は会見で米中貿易交渉の部分合意(第1段階)や英国の合意なき離脱懸念の低下などに言及しています。また、景気の下押し要因となっていた地政学リスクについて改善の兆しにも言及しています。

しかし、パウエル議長は会見で利上げの条件としてインフレ率を重視する姿勢を示しました。18年末まで利上げを続けた理由はインフレ指標として重視するPCE(個人支出)価格指数が目標を上回る時期もあったことを指摘しています(図表2参照)。一方で、足元のPCE価格指数は2%を下回っていることに言及し、期待インフレ率も安定していると述べています。利下げにせよ、利上げにせよ、判断の条件についてパウエル議長は明確にしていません。据置姿勢を維持しながら、バイアスとして、どちらかと言えば利上げの条件をより厳しくした印象です。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『FOMCの利下げ、市場予想通り…注目は「今後の方針」』を参照)。

(2019年10月31日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

3月7日(土)~8日(日)限定配信!

日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは

遺言書があるのにやっぱり揉める!

富裕層が今すぐ備えるべき「相続の落とし穴と対策」

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」