金融機関の「マイナンバー」…対応はどうなっている?

平成27年(2015年)9月に成立した改正マイナンバー法により、平成28年(2016年)1月からマイナンバー制度がスタートしました。

これにより所得税・贈与税ともに、平成28年分の申告書からマイナンバーの記載が求められました。相続税についても、平成28年1月1日以降の相続(死亡)により財産を取得した方の申告書にはマイナンバーの記載が求められるようになりました。

各金融機関も平成28年1月から順次マイナンバーの導入・取り扱いを開始しており、平成30年1月から、ついに銀行の預金口座についてもマイナンバーの導入が開始されました。

今回は、銀行の預金口座にマイナンバーが紐づけられた場合、相続税の税務調査にどういった影響があるかをご説明します。

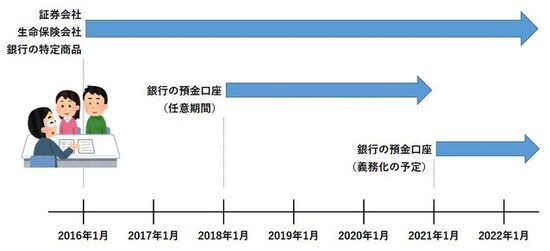

まずは金融機関の種類ごとのマイナンバーの対応状況、スケジュールを見てみましょう。

【証券会社】

証券会社では、平成28年1月から口座開設の際のマイナンバーの通知が義務付けられています。平成27年12月以前に口座を開設された方でも、平成30年12月末までに証券会社へのマイナンバーの提供が求められています。

【生命保険会社】

生命保険会社でも、平成28年1月以降の保険金(満期・年金・死亡)の支払いについては、税務署に保険契約者と保険金受取人のマイナンバーを記載した支払調書を提出することが義務付けられています。その影響で、私たちが保険金を受け取る際には、生命保険会社へマイナンバーの通知が求められています。

【銀行】

銀行では、平成28年1月から投資信託や個人向け国債などの特定の商品を購入するための口座開設の場合には、証券会社と同様にマイナンバーの通知が求められていました。

<マイナンバーの提示が求められる特定の取引>

・投資信託、公社債などの証券取引全般

・財形貯蓄(年金・住宅)

・外国送金(支払・受け取り)など

・信託取引(金銭信託など)

・マル優・マル特

これにより、銀行でNISA口座や教育資金一括贈与に関する信託口座、結婚子育て資金一括贈与に関する信託口座の申込の際には、マイナンバーの提示が必要となっています。

そしてついに、銀行預金についても平成30年1月からマイナンバーの導入が開始されました。平成30年(2018年)1月以降に銀行で新規の預金口座を開設する際には、マイナンバーの通知が求められることになりました。ただし最初から義務とされるわけではなく、3年間は任意とされ、義務化は2021年からと予定されております。この任意の期間については金融機関からマイナンバーの提示を求められても断ることが出来ます。今後は既存の預金口座についても順次マイナンバーの通知が求められることが予想されます。

税務署は金融機関から過去10年分の情報を入手可能

税務調査において税務当局は、被相続人(亡くなられた方)及び相続人(親族)の預金の取引記録を職権で銀行等から取得しています。金融機関は過去10年間の取引記録の保管を義務付けられているので、税務署は過去10年分の情報を入手できることになります。

ただしその前提として、どこの銀行のどの支店に口座を持っているかという、口座の所在場所の特定方法が問題になります。

従来は、調査対象者の現在および過去の住所地の周辺の金融機関、勤務地の近隣の金融機関の調査、臨宅調査(ご自宅での調査)時に金融機関からの郵送物、ティッシュ、カレンダーの有無の確認、相続人への質問、という原始的な方法で調査されていました。

ですので極端な話、東京で亡くなられた方が北海道に銀行口座をお持ちだったとしても、これを税務当局が把握するのは非常に困難でした。

以前相続税の税務調査でこんなことがありました。税務署職員から相続人(お子さま)に対し、「近隣のXX銀行XX支店にお父様(被相続人)名義の預金がありましたよね?」という質問がされました。お子様にとって全く身に覚えのない預金で、実際に亡くなられたお父さまもその支店にお口座はお持ちではありませんでした。

その後の調査で、実はご近所にお父さまと同姓同名の方が住んでいて、その方の預金口座であったことが分かりました。しかも偶然は重なるもので、その同姓同名の方もたまたま同時期にお亡くなりになっていたそうです。完全な税務署サイドの誤解でした。

税務当局による個人の銀行口座の情報収集が容易に⁉

銀行預金にマイナンバーが導入されると、税務当局は、全国の預金口座とマイナンバーの紐づけが可能になります。

その結果、個人の銀行口座の網羅的な情報収集が容易になると推測されます。東京で亡くなられた方がお持ちだった北海道の銀行口座であっても、マイナンバーで紐づけて情報収集が可能になりそうです。

また平成28年から、税務署に提出する所得税申告書や扶養控除等申告書、源泉徴収票に、申告する方本人はもとより、その配偶者や扶養義務者(お子さまなど)のマイナンバーの記載が求められています。

これらにより各個人の過去の収入・所得の目安が分かります。マイナンバーにより、個人の預金残高と過去の収入等いずれの情報も入手が可能になり、仮に預金残高が過去の収入に比べて多い場合には、税務調査の際に「名義預金」や「贈与」などの指摘を受ける可能性があります。

今回ご説明した通り、銀行預金にマイナンバーが導入されることで、税務当局は個人の預金の情報を全国から網羅的に収集することが可能になるはずです。

節税対策、税務調査対策といった相続対策も、これを前提に計画的に進めていく必要があります。

税理士法人ブライト相続 税理士

竹下 祐史

税理士法人ブライト相続 税理士

天満 亮