なぜ、配偶者の税額の軽減が認められるのか?

「配偶者は、相続税なんて払う必要ない!」

確かに、相続税において、配偶者は非常に優遇されています(配偶者というのは、夫にとっての妻、妻にとっての夫ですね)。

結果的に、配偶者が相続税を払わなくて済むケースが多いのは、事実だと思います。しかし、誰でも、何もしないで、相続税を払わなくて済む、というような単純な話ではありません。

また、配偶者が相続税を払わないことによって、後々、大変なことになることもあります。いわゆる「配偶者の税額軽減」という制度(「配偶者控除」という表現をされることもあるようですが)について、いくつかに分けて、要件や手続き、注意点などを、できるだけ分かりやすく解説しますので、皆様のご理解の一助になれば幸いです。

配偶者の税額の軽減とは、被相続人の配偶者が遺産分割や遺贈により実際に取得した正味の遺産額が、次の金額のどちらか多い金額までは配偶者に相続税はかからないという制度です。(注) この制度の対象となる財産には、仮装又は隠蔽されていた財産は含まれません。

(1) 1億6千万円

(2) 配偶者の法定相続分相当額

(国税庁のHP、タックスアンサーより抜粋)

これでピンとくる方、どれくらいいらっしゃいますでしょうか?

ピンと来ない方々のために、順を追って説明していきましょう。

配偶者の税額が軽減される、場合によってはゼロになる、といったことが、なぜ認められるのでしょうか。

・被相続人の財産形成に配偶者も貢献していることへの配慮(他の相続人と同じ税負担というのは酷)

・残された配偶者の今後の生活を守るため

・配偶者が相続した場合は次の相続までの期間が短いことが多い(一つの財産に対する税負担が重くなりすぎてしまう)

…色々な考えがあると思いますが、このようなことが言われています。

配偶者の場合、どれだけ財産を相続しても、相続税がかからないのでしょうか?

そうではありません。

配偶者が相続する財産額が、次の2つの金額を比べていずれか高い方の金額までであれば、相続税はかからない、ということになります。

・1億6千万円

・配偶者の法定相続分相当額

この辺りが、少々分かりづらいですね。どういうことでしょうか?

まずは、ご自身(もしくはご自身の配偶者)がどれくらい相続するのか、想定してみてください。そもそも、配偶者が相続する財産が1億6千万円以下である場合、相続税はかかりません。要件を満たして、所定の手続きを踏めば、配偶者が負担する相続税はゼロ円です(ただし、子その他相続人の相続税までゼロになるわけではありませんし、欠点もあります)。

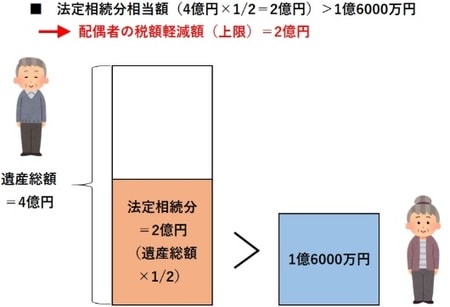

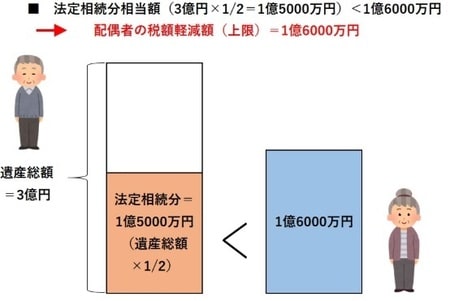

では、配偶者が相続する財産が1億6千万円を超える場合はどうでしょうか?

配偶者が相続する財産が1億6千万円を超える場合…そこで初めて、法定相続分を考えてください。配偶者が実際に相続する財産は、財産全体のうちどれくらいを占めているか? 配偶者の法定相続分までに収まっているか? 収まっていれば、相続税はかからない、ということになります。

仮に、相続人が配偶者1人だけならどうでしょうか? この場合、配偶者の法定相続分はもちろん、100%となりますので、相続財産全体が非課税となります。相続税はかかりません。

しかし、相続実務を経験しておりますと、相続人が配偶者1人、というケースはそれほど多くはありません。配偶者の他に、子供(孫)、子供がいなければ親、親もいなければ兄弟姉妹、といった相続人がいるケースの方が多いです。そして、配偶者以外の相続人が誰かによって、配偶者の法定相続分は異なります。

被相続人の配偶者は常に相続人となります。しかし、ほかの相続人との関係で法定相続分は次のように変わります。

(1)被相続人に子がいる場合

法定相続分:配偶者1/2、子1/2(1/2を子の人数で割る)

(2)被相続人に子はいないが直系尊属(父母、祖父母)がいる場合

法定相続分:配偶者2/3、直系尊属1/3(1/3を直系尊属の人数で割る)

(3)被相続人に子がおらず、直系尊属が全員亡くなっている場合

法定相続分:配偶者3/4、兄弟姉妹1/4(1/4を兄弟姉妹の人数で割る)

その結果、かなり多くのケースで、配偶者は相続税を支払わなくて良いことになります。

申告期限までに遺産分割が間に合わない場合は…

ここまででも、「配偶者の税額軽減」という制度が相続税を減らすのに非常に大きな影響を与えるものだ、ということは何となくお分かりでしょうか。

そうすると人間、逆に不安になりますよね。

「そんなにうまい話あるの?」「そんなに簡単に税金を減らしてくれるの?」

そうです。要件を満たさない人、もしくは要件を満たしても何もしない人、には認められません。

まずは当然といえば当然ですが、配偶者であることが大前提です。「配偶者」の税額軽減ですから。税務署は必ず戸籍を確認しますので、戸籍上の配偶者である必要があります。籍を入れていない、いわゆる内縁関係では認められないということです(そもそも、内縁の妻は、法定相続人ですらありません)。

逆に言いますと、戸籍上の配偶者でさえあれば、婚姻期間の長短は問われません。婚姻期間が50年でも、1日でも、認められています。別の、配偶者を優遇する税制で、「婚姻期間20年以上」を要件とするものがあり、そちらと混同されがちですが、この相続税の「配偶者の税額軽減」は、大丈夫です。

10年以上も別居しているような夫婦であっても、戸籍上、籍を抜いていなければその妻又は夫は「配偶者の税額軽減」の適用が受けられます。離婚届を提出して戸籍上は配偶者でなくなった元配偶者など、被相続人の死亡時に法律上の配偶者でなかった人は、適用が受けられません。

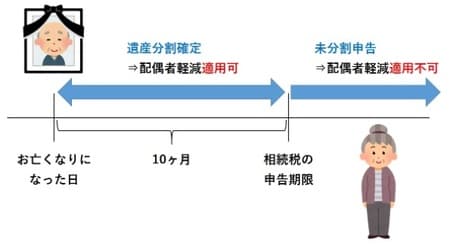

この配偶者の税額軽減は、配偶者が遺産分割などで実際に取得した財産を基に計算されることになっています。したがって、相続税の申告期限までに分割されていない財産は税額軽減の対象になりません。

(国税庁HPタックスアンサーより抜粋)

申告期限までに、(少なくとも)配偶者がどの財産を取得するのか、遺産分割協議で決めておかなければなりません。遺産分割協議が完了していることが前提となります。

申告期限は、死亡日から10ヵ月以内です。申告期限までに遺産分割が間に合わない場合、どうなるのでしょうか?

全ての財産について分割協議が確定していなければ、未分割の状態で申告をすることになります。いわゆる未分割申告です。税務署の立場からしますと、分割協議が固まっていようが、いまいが、相続税は納めてもらわなければなりませんので、未分割でも申告・納付が必要です。

未分割申告では、配偶者の税額軽減の特例は使えませんので、いったん法定相続分に相当する税金を納めることになります。特例さえ使えば配偶者は相続税を納める必要がなかったのに、ということです。

とは言え、いったん納付した相続税を取り戻すことはできます。分割協議が完了した段階で、その分割協議の内容の通りに申告書を修正して、出し直せば良いのです。

ただし、相続税の申告書又は更正の請求書に「申告期限後3年以内の分割見込書」を添付した上で、申告期限までに分割されなかった財産について申告期限から3年以内に分割したときは、税額軽減の対象になります。なお、相続税の申告期限から3年を経過する日までに分割できないやむを得ない事情があり、税務署長の承認を受けた場合で、その事情がなくなった日の翌日から4ヵ月以内に分割されたときも、税額軽減の対象になります。

(国税庁HPタックスアンサーより抜粋)

このように、確かに税金を取り戻すことはできますが、二度手間になりますし、何よりいったん税金を払うことにはなってしまいますので、申告期限までに分割協議を完了することが望ましいです。

遺産分割協議が難航しそうな場合は、できる限り早めに、相続に強い税理士に相談するべきです。

徹底的に争う、という場合には、税理士では業務の守備範囲外となってしまいますので、弁護士に相談することになります。

ただし、弁護士を立てる、ということは、ある意味、他の相続人への宣戦布告になりますし、長期化や費用高騰に繋がりがちですので、慎重に検討しましょう。

ちなみに、遺産分割協議が固まっていないのに、この配偶者の税額軽減の特例を使える場合があります。

実際に取得者が決まっている財産については適用が可能となりますので、遺産の全ての分割が固まっていなくても、一部だけ確定していた場合には、その一部の財産についてだけは適用が可能となります。

例えば、実務上も比較的よく出てくるのが、受取人が配偶者と指定されている生命保険金です。

生命保険金はそもそも遺産分割の対象ではないのですが、相続税の計算には影響します。

他の相続人の同意が必要なく、保険契約で配偶者が取得と確定していますので、その部分については、配偶者の税額軽減の特例は使えます。

もっと踏みこみますと、たとえ配偶者が相続放棄しても、配偶者が遺贈(遺言や生命保険契約)によって遺産を受け取った場合は、この特例が受けられます。

税理士法人ブライト相続

天満亮税理士

竹下祐史税理士