婚姻期間20年以上の夫婦が使える「おしどり贈与」

相続税には、配偶者の税額軽減の特例という制度があります。配偶者は基本的には相続税を払わなくて済むように、非常に優遇されています。

そして、実は贈与税にも配偶者控除(最高2,000万円控除)という優遇制度があります。一定の婚姻期間が必要なので、「おしどり贈与」と言われることもあるようです。

贈与税の配偶者控除(おしどり贈与)が受けられるための要件は、次の通りです。

・婚姻期間が20年以上の夫婦

・居住用不動産の贈与、居住用不動産を取得するための金銭の贈与

・贈与を受けた翌年3月15日までに、当該不動産に居住(見込み含)

・贈与税の申告

ちなみに、何度も受けられる特例ではなく、同一の配偶者からは、一生に一度だけ受けられます。

戸籍上の配偶者である期間が20年以上ということですので、内縁関係の期間は含めません。逆に言いますと、戸籍上20年間以上の婚姻関係にある夫婦であれば、比較的利用しやすい特例であると言えます。

単にお金を渡すだけでは贈与税が課されてしまいますので、居住用不動産そのものを贈与するか、居住用不動産を取得するためのお金を贈与する、ということが必須です。

贈与税の申告に際しては、次の書類を添付する必要があります。

・戸籍謄本又は抄本

・戸籍の附票の写し

・贈与契約書、登記事項証明書など居住用不動産を取得したことを証する書類

・居住用不動産に住んだ日以後に作成された住民票の写し

・居住用不動産を評価するための書類(金銭ではなく居住用不動産の贈与を受けた場合)

上記の要件を満たしますと、暦年贈与の基礎控除110万円のほかに、最高で2,000万円まで贈与税が無税となります。

相続開始前3年内に贈与を受けた場合には、相続税の計算の際に、相続財産に加算されるのが原則です。しかし、おしどり贈与(最高2,000万円)については、相続財産への加算の対象から除外されますので、相続税の節税にもなります。

また、相続税だけでなく、将来の売却の際に発生する譲渡所得税の節税にもつながります。

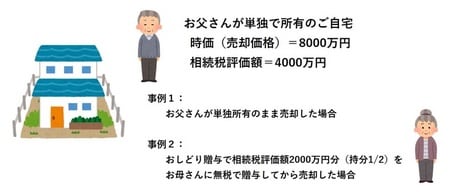

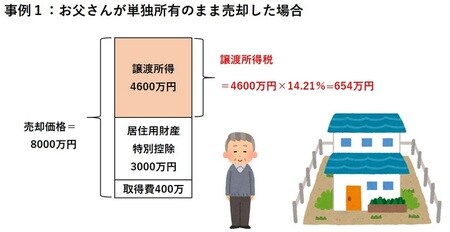

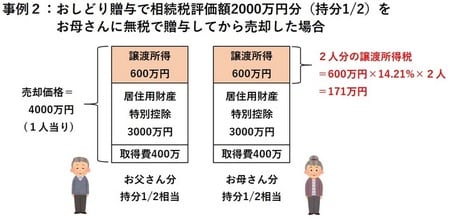

居住用不動産を売却して、譲渡益が生じた場合、「居住用財産の3,000万円特別控除」という制度があるのですが、例えば夫だけの名義であれば、譲渡所得税が発生するのは夫だけですし、もちろん特別控除を受けられるのも夫だけ3,000万円が限度です。

しかし、この配偶者控除(おしどり贈与)を利用して、結果的に居住用不動産が夫婦の共有ということになると、2人それぞれが特別控除を最大で3,000万円ずつ(最大で6,000万円)使えることになります。

相続税や譲渡所得税の節税にもなり、配偶者に感謝の気持ちを示すこともできますので、充分に検討する余地がある制度ということになります。

節税という観点では、「不動産」の贈与が望ましい

居住用不動産そのものでも、居住用不動産を取得するための金銭でも、どちらでもこの特例は使えるのですが、節税という観点では、金銭よりも不動産そのものの贈与の方が望ましいでしょう。

居住用不動産そのものの贈与をするためには、次のような手順を踏みます。

まずは、土地の相続税評価額を算定します。

測量図や公図を用意したり、土地評価の減額要素が無いかどうかを確認する必要がありますが、この辺りの作業を一般の方々が行うのは難しいと思います。固定資産税の課税明細書など最低限の資料だけを用意して、土地評価に慣れている税理士(相続専門)に、評価額の算定を依頼するのが良いでしょう。税理士が「土地及び土地の上に存する権利の評価明細書」を作成します。

税理士が妥当な土地の相続税評価額を算定した後、家屋の固定資産税評価額も含めて、居住用不動産の全体の評価額が判明します。その評価額が2,000万円を超える場合には、2,000万円に相当する持分を算出する必要があります。

配偶者に贈与する居住用不動産の持分が確定したら、今度は税理士ではなく、司法書士に贈与登記を依頼します。

そして、配偶者(=受贈者)が、贈与の翌年2月1日から3月15日までの間に、所定の書類を添付して、贈与税の申告を行うことになります。

手順としては以上の通りですが、いくつか重要な注意点があります。

まず認識する必要があるのは、不動産そのものの贈与は費用が高くなる、ということです。金銭の贈与ではかからないような、登記費用や不動産取得税等といった費用がかかります。

また、金銭ではなく不動産そのもので考えても、相続で取得するよりも、贈与で取得した方が費用が余分にかかります。不動産登記の際にかかる登録免許税は、相続に比べて5倍(相続だと0.4%、贈与だと2.0%)もかかりますし、相続ではかからない不動産取得税も贈与の場合にはかかります。

したがって、相続税の節税につながる、と言ったところで、もともと相続税がかからない方々については、生前贈与などしないほうが有利、ということになります。

また、相続税がかかる方々であれば、自宅の敷地を配偶者が相続した場合であれば、相続税の計算において小規模宅地等特例(特定居住用、330㎡までは80%評価減)を受けることができます。

居住用不動産を夫名義のままにするのか、生前に妻名義に変えてしまうか、諸々を考慮して判断すべきでしょう。

不動産登記の手続きを司法書士に依頼する前に、そもそもこの特例を適用して贈与した方が良いのかどうか、必ず税理士(相続専門)に相談するようにしましょう。

税理士法人ブライト相続

天満亮税理士

竹下祐史税理士