税務調査は「一部の資産家だけに関係ある話」ではない

税金の中で唯一、計算する税理士の腕によって、算出される税額が変わるのが「相続税」です。どれほどかというと、その差は「3倍以上」になることも。

本記事では、「少なすぎる相続税」が招く悲劇と、逆に「多すぎる相続税」が招く悲劇を紹介します。まずは少なすぎる相続税から始めます。

あるところに、2年前に父が他界し、相続税の申告が必要となった家族がいました。当時の家族は、相続税の申告なんて初めての経験で、わからないことだらけでした。そのようななか、税理士に相続税の申告書を作成してもらい、無事に相続税を払い終えました。

そこから時は経ち、相続税のことなんて忘れかけていたある日、自宅に1本の電話がかかってきました。相手は税務署の職員。何かと思ったら、次のようなことを話し始めました。

「この度、あなた方が2年前に提出した相続税の申告書について、税務調査をやらせていただくことが決まりました」

平穏を取り戻したはずの日常が、音を立てて崩れ去ります。

「税務署がうちにくる? 財産なんてなにも隠してないのに、なぜうちに税務署がくるの?」

不安で夜も眠れない日々でした。税務調査当日になると、調査官は2人1組で自宅にやってきます。 終始にこやかな調査官。朝の10時から夕方の16時まで、様々な質問をし、帰り際にこう告げます。

「調査の結果は改めてお伝えしますね」

その後、家族は以下の事実を伝えられました。

「財産の申告漏れが確認されました。相続税を489万円追徴課税します」

おそらく多くの方が、この例を読んで「税務調査なんて一部の資産家だけの話で、自分には関係ないだろう」と考えたのではないでしょうか? しかし残念なことに、一部の資産家だけが税務調査に選ばれるわけではありません。

では、一体どれくらいの確率で税務調査に選ばれてしまうと思いますか?

正解は、相続税の申告書を提出した人の「約25%」です。さらに、一度税務調査に選ばれると、なんと81.8%の可能性で追徴課税になります。そして、1件あたりの平均追徴税額は489万円です。

税務調査で申告漏れの財産を発見され、追徴課税となる場合には、本来納める税金だけではなく、次の①~③のいずれかの税金と、④の利息がプラスされます。

① 過少申告加算税:10~15%

② 無申告加算税:15~20% ※申告すらしてないことが判明した場合

③ 重加算税:35~40% ※悪質と認定された場合

④ 延滞税:年利2.8% ※平成28年時点の利率

なお、本当に悪質な脱税行為があった場合には、逮捕されることもあります。

多すぎる相続税が招く悲劇「還付業者」

相続税を多く払う分には、税務署から怒られることはありません。そして、悲しいことに、相続税を必要以上に多く支払ったとしても、税務署からその事実を教えてもらえることは、まずありません。

「相続税を多く払う? 1円でも少なくしたいのに、そんなお人好しなんているの?」と思われた方も多いのではないでしょうか? 実はいるのです。この世の中には、本当にたくさんの人が、相続税を必要以上に払っているのです。

論より証拠をお見せしましょう。今すぐ、インターネットで「相続税 払い過ぎ」と検索してみてください。非常に多くの税理士事務所が「払い過ぎた相続税は取り戻せます!」と広告を出しています。このことからも、世の中は知らず知らずに相続税を払い過ぎている人で溢れていることがわかります。

相続税の申告期限から5年以内であれば、払い過ぎた相続税は、税務署から取り戻すことが可能です。昨今、この相続税を取り戻すことだけを専門としている業者が、非常に増えてきました(※このような業者のことを「還付業者」と呼びます)。

確かに、払い過ぎた税金を取り戻してもらえるのは助かりますが、問題は、還付業者に支払う報酬です。この報酬が非常に高いのです。相場でいうと、戻ってくる税額の3割から、多い事務所だと5割です。

まったく戻ってこないよりは全然良いですが、もともと、適正な金額で申告をしてくれる税理士に依頼していれば、支払わなくて済んだ報酬であることに変わりありません。

なぜ、相続税の税務調査や過払い税金で悲しむ人が後を絶たないのか。

相続税の申告を税理士に依頼する人と、自分で申告書を作成する人はどれくらいの比率かというと、10対1ほどの割合です。10人中9人は税理士に依頼しています。

税金のプロである税理士が作成しているはずなのに、おかしいですよね。実は、ここには世の中の多くの方が誤解していることが隠れています。それは、「税理士であっても、すべての税理士が相続税に詳しいわけではない」ということです。

税理士も、医者のように、専門分野がわかれているのです。

・会社の決算や資金調達を得意とする税理士

・国際取引を得意とする税理士

・病院などの医療を得意とする税理士

・相続や事業承継を得意とする税理士

税理士業界の全体像をお伝えすると、税理士の仕事の8割以上は、会社の決算や法人税の申告、所得税の確定申告などであり、相続税の仕事というのは、非常に少ない特殊なものなのです。

実際に、税理士業界を統計から見ていきましょう。まず、日本全国にどれくらいの税理士がいるかというと、平成26年時点においては、約7.7万人の税理士が活動しています。続けて、日本全国で1年間あたり、どれくらいの相続税申告があるかというと、平成27年時点では、約10万件です。

仮に、相続税の申告を均等に税理士に振り分けたとしても、1年に1~2回経験できるかできないかという、非常に専門性の高い分野であることがわかります。

さらに、相続税の申告は、案件の実績が豊富な大手の税理士法人に集中しています。筆者も前職の大手税理士法人に勤務していた時代には、1人で年間30件以上を担当していました。そうすると、ますます実力格差が広がるわけです。

圧倒的な経験を積んできたかどうかが、専門性が非常に高い相続税に強くなれるか否かを如実に左右します。相続税に強い税理士を見極めるには、次の質問が有効です。

「あなたは相続税の税務調査に、どれくらい立ち会ったことがありますか?」

10回以上立ち会ったことのある税理士であれば、相続税に強い税理士といえるでしょう。

相続税の仕事は、医療でいうところの外科手術によく例えられます。それは、専門的な技術が必要であること、そして失敗が許されないことから由来しています。税理士も時と場合によって使いわけるということが、自身の資産を守るためにも大切な考え方です。

「書面添付制度」を税理士があえて教えないワケ

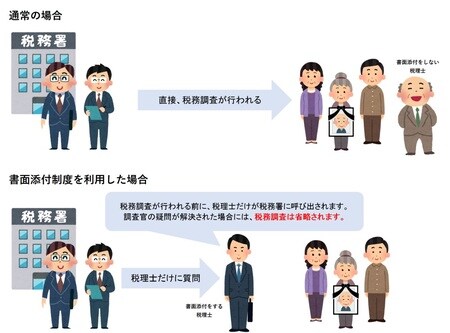

税務調査に選ばれる確率を下げる制度があります。その制度の名前は「書面添付制度」というものです。この制度は、税理士が税務署の代わりに、納税者に質問したことをまとめた書面を作成し、その書面と申告書をセットにして税務署へ提出する制度です。

最大のメリットは、税務調査に選ばれる可能性が著しく下がることです。また、本来は税務調査に選ばれてしまう人でも、この制度を利用している場合には、税務調査が行われる前に、税理士だけが税務署に呼び出されます。そこで調査官が疑問に思っていることを税理士に伝え、そのことについて税理士が回答し、疑問を解決できた場合には、その後の税務調査は省略されます。

また、他にも大きなメリットがあります。もし、税務署から税理士へ質問があった時点で、申告漏れの財産などが見つかった場合に、その時点で修正に応じ、追加で税金を払う場合には、ペナルティの税金はかかりません(※利息はかかります)。

相続税の申告は、亡くなった方の財産を全て見つけ出して申告するため、意図していなくても、まったく把握していない財産が税務調査で指摘されることがあります。書面添付制度を利用すれば、そのような場合にもペナルティがかかる可能性を少なくすることができるのです。

このように、税務調査が省略されたり、ペナルティのかかる可能性が下がったりと、メリットが非常に大きい書面添付制度ですが、実は、まだまだ普及していません。その最大の原因は、税理士がこの書面に嘘の記載をした場合には、その税理士は懲戒処分になってしまうからです。

納税者にとっては非常に良い制度ですが、税理士にとってはリスクや余計な業務が増えるために、教えたがらないというのが実情です。

そのような背景があるため、この書面添付制度は、税理士を選ぶときに、非常に役に立ちます。「あなたは、書面添付制度を使って申告書を作ってくれますか?」と質問をして、言葉に詰まったり、追加で報酬を請求してきたりする場合には、相続税に自信のない税理士かもしれません。

◆まとめ~自分の身は自分で守る!~

相続税の申告は、一生にそう多く経験するものではありません。毎年支払う所得税や法人税は、基本的に、どの税理士が計算しても同じ金額になります。しかしながら、相続税という税金だけは、税理士の腕によって何倍にも差がでる恐ろしい税金なのです。

ですので、相続税申告を任せる税理士選びは、非常に大切です。これは、直接会ってお話をする機会がない、今この記事を読んでくださっているあなたへ、筆者からのメッセージなのですが、税理士選びのコツは、まずはじめに、あなた自身が相続税の知識をたくさん身につけることです。

まったく相続税の知識がないまま、税理士を選んでも、その税理士が相続税に強いかどうかを見極めることはできません。今はインターネットの時代です。相続税のことを勉強しようと思えば、いくらでも情報収集できると思います。さわりだけでいいのです。細かいことまで勉強する必要はありませんが、相続税の大枠は、知っておいて損はありません。

【動画/筆者が「相続税のかからない財産」を分かりやすく解説】

橘慶太

円満相続税理士法人