その遺言書、「配偶者控除」をきちんと考えているか?

突然ですがクイズです。

相続人全員が同意をした場合、遺言書の内容を変更することができる。〇か×か?

正解は〇です。相続人が全員同意した場合、遺言書の内容は変えることが可能です。意外かもしれませんが、遺言書は相続人全員が同意をした場合、内容を変えることができるのです。なぜ、いきなりこのようなクイズを出したかというと、実際にこのケースは非常によくおきているからなんです。

亡くなった方がせっかく一生懸命、遺言書を残しても、家族全員で変えてしまうケースはたくさん存在します。なぜ、こういったことが起きてしまうのでしょうか?

それは、遺言書の通りに遺産分割をしてしまうと、相続税がとんでもなく高くなるからです。

相続税は、財産の分けかた次第で何倍にも金額が変わる恐ろしい税金です。そのことから、相続税のことをまったく考慮しないで遺言書を書いてしまうと、相続税がとんでもなく高くなることがあります。お金だけの問題で済めばまだいいのですが、この相続税が原因で円満だった家族に争いが起こることもあります。

そもそもですが、相続税は誰にでもかかるわけではありません。相続税は、一定の金額以上の財産を残して亡くなってしまった人にだけかかる、富裕層に対する税金です。

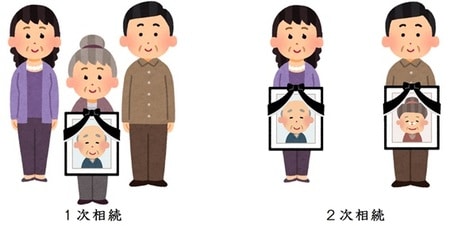

夫婦のどちらか一方の方が亡くなってしまうことを1次相続、その後、残された方が亡くなってしまうことを2次相続といいますが、1次相続のときに、次のような遺言書を残すと、相続税が非常に高額になる可能性があるため注意が必要です。

私の財産は、すべて妻(または夫)に相続させる

なぜかというと、そこには相続税の特例が関係しています。その特例の名前は「配偶者の税額軽減」という制度です。

この特例は、一言でいうと「配偶者に相続させる財産は、最低でも1億6千万円まで無税にしますよ」という特例です。夫婦の財産というのは、夫婦で協力して築き上げたものです。「このような財産に相続税を課税するのは可哀そうだ」という趣旨のもと、夫婦間の相続には一定額まで相続税を無税にしているのです。

「あれ?それだったら配偶者に多く相続させたほうが相続税は安くなるのでは?」

そう思った、そこのあなた! 実は、その考え方こそが、相続税の最大の落し穴の一つなのです。

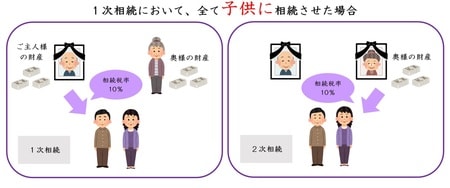

確かに、1次相続のときに、多くの財産を配偶者へ相続させれば、相続税は少なくなります。極端な話、財産が1億6千万円以下の人が、全財産を配偶者に相続させれば、相続税は0円になります(この場合、相続税はかかりませんが、申告は必要です)。

しかし、イメージしていただきたいのは、2次相続のときの相続税です。2次相続のときには、もう配偶者はいませんので、この特例は使えません。そして、この2次相続での相続税はどうなるかというと、とんでもなく、割高になってしまうのです。

理由は2つ。ひとつは、相続税の税率の仕組みに原因があります。相続税の税率は、財産が増えれば増えるほど、その税率もあがる構造がとられています。最低10%から最高55%までの税率があります。

ここでポイントになるのが、奥さん(配偶者)がもとから所有している財産です。すでに財産を持っている奥さんが、ご主人の全財産を相続すると、その時の相続税は0円になりますが、相続した後の奥さんの財産は非常に大きくなってしまいます。この状態のまま奥さんが亡くなってしまうと、相続税の税率が非常に高くなってしまうのです。

つまり夫婦間で相続させすぎると2次相続の財産額が大きくなってしまう。財産額が増えると、相続税の税率が高くなってしまう、というわけです。

2つ目の理由は、相続人の人数です。たとえば、子供が二人の家族でご主人が亡くなりました。1次相続では相続人は3人です。続いて、奥様が亡くなった2次相続では相続人は2人です。

相続税は相続人が多くなるほど少なくなるという性質を持っています。裏を返すと、相続税は、相続人の数が1人減るだけで、跳ね上がるという性質を持っているということです。

この2つの理由が合わさると、3倍近く差が開くこともあるのです。

その遺言書、「小規模宅地等の特例」を考えているか?

相続税の中で最も重要な特例があります。その特例の名前は「小規模宅地等の特例」です。この特例を一言でいうと、「自宅は配偶者か同居している親族に相続させる場合には8割引の金額で評価していいですよ」という特例です。

8割になるのではなく、8割引です。1億円の評価の土地が、たったの2000万円の評価で相続していいというわけです。減額の幅がとても大きい特例なのです。

この小規模宅地等の特例が使えるか使えないかで、支払う税金は何千万円と変わります。極端な話、この特例が使える場合には、相続税が0円になる家庭も非常にたくさん存在します(この特例を使うと相続税が0円になる場合には、相続税の申告は必要になります)。

しかし、この小規模宅地等の特例は本当に奥が深い特例で、簡単に受けられるものでもないのです。たとえば生前中に老人ホームに入居すると、この特例が受けられなくなることがあります。特例が使えるか、否か、十分に検討が必要なのです。

その遺言書、相続税のことを考慮しているか?

まだまだ相続税が変わるポイントはたくさんありますが、残念なことに、相続税のことまで考えた遺言書を作っている人は、本当に一握りしかいません。

一般的に、遺言書の相談は、弁護士・司法書士・行政書士といった法律家にする方が多いですが、法律家が作った遺言書は、相続税のことがまったく考慮されていないものができあがることが極めて多いです。

「相続税よりもお気持ちの方が大切」という法律家もいますが、実際にどれくらいの相続税が変わるかという検証をしたうえで気持ちを優先させるのはいいでしょう。しかしそういった検証をしていないのに、気持ちだけで遺言書を作ることには疑問を感じます。

相続税を無視した遺言書は、結果として、家族の仲を壊してしまうかもしれない恐ろしいリスクが潜んでいます。

また相続税の他にも、遺言書を作る際には遺留分(=残された家族の生活を保障するために、最低限の金額は相続できる権利)を必ず考慮しなければいけません。この遺留分を理解しないまま遺言書を作ってしまうと大変なことになります。

法律の観点、相続税の観点、双方から、満足のいく遺言書かどうか、チェックが必要なのです。

相続税計算では「養子の人数」に限度がある

養子縁組をすると将来、亡くなってしまった時の相続税を減らす効果があります。この効果を狙って孫を養子にとる人がたくさんいます。

しかしながら、必ずしも養子縁組をすれば相続税が減るとは限りません。場合によっては、相続税が跳ね上がるリスクも存在します。

また、養子縁組をすると、確かに相続税が減ることもあるのですが、「あからさまに税金対策のためだけでしょ!」と税務署から言われた場合には、養子縁組を認めてもらえないこともあります。

平成29年1月31日、最高裁から「節税目的の養子縁組はただちに無効ではない」という判決がでましたが、周囲からの反応聞いてみると、多くの人が誤解していることがあります。そこで孫を養子にとる相続税対策が本当に有効か解説しました。

まずは結論からいうと、孫を養子縁組すると、相続税は大幅に減ります。その人の資産規模にもよりますが、最大で7000万円以上相続税が減ることもあります。

なぜ相続税が減るのかというと、その理由は相続税の計算の仕組みにあります。相続税の計算は、相続人の人数に基づいて計算をします。大切なポイントは、相続税は相続人が多いほど、税額が少なくなるという性質があることです。

孫を養子縁組すると、子供が一人増えることになるので、相続人の人数が1人増えるのです。このことによって、相続税は大きく減ることになります。

ちなみに、孫を養子縁組すると、家族全体での相続税は減りますが、養子になった孫が財産を相続した場合には、「相続税の2割加算」という制度の対象になります。この制度は、通常支払うべき相続税を、2割増やした金額で納税しなければいけないという制度です。「100万円でいいところを120万円で払え」というわけです。

話は脱線しましたが、養子縁組をして相続人が増えれば相続税は少なくなります。それであれば、「たくさん養子縁組をすれば、極端な話、相続税は0にできるのでは?」と思えば、そうは問屋が卸しません。

民法上は、養子は何人でもとることができます。100人でも200人でもいいです。一方で、相続税を計算する場合には、養子を相続人にカウントできる人数を限定しています。そのカウントは、実子がいる場合には、養子は一人まで、実子がいない場合には、養子は二人まで、と、決まっています。

ここでよく、誤解を招くのは、あくまでこの取り扱いは相続税を計算する場合の話であって、民法上は何人でも養子にとってもいいのです。

節税目的と認定されたら、養子はカウントできない

養子縁組が明らかな相続税の節税目的と認定された場合には、養子を相続人の人数にカウントしないこととされています。国税庁のホームページにも次のように記載されています。

「養子の数を法定相続人の数に含めることで相続税の負担を不当に減少させる結果となると認められる場合、その原因となる養子の数は、養子の数に含めることはできません」

あからさまに節税目的の場合には、カウントにいれることはまったくできません。ここでよく質問を受けるのは、「節税対策での養子って、どうやって判断するの?」という質問です。

これは、税務調査が行われたときに、税務署の職員から「なぜ、養子縁組したのですか?」と質問され、「相続税対策です。それ以外に理由はありません」と発言したりすると、その養子縁組は否認されてしまうでしょう。

平成29年1月の最高裁判決は、「養子縁組をすることによって、相続税を節税してもいいですよ」という意味ではなく、「相続税の節税が目的であったとしても、民法上、養子縁組を認めますよ」というものです。多くの人が、この判決を受けて誤解されていますが、節税自体をOKにしたわけではなく、あくまで民法上OKという意味です。

【動画/筆者が「遺産分割の基本」を分かりやすく解説】

橘慶太

円満相続税理士法人