節税方法としては限界もある「養子縁組」だが・・・

養子縁組、すなわち養子をとることも古くから行われてきた相続税対策の方法の一つです。

養子縁組によって子どもとなった者を「養子」、養子の親となった者を「養親」といいます。「養子」は法律上、嫡出子と全く同じ扱いになります。

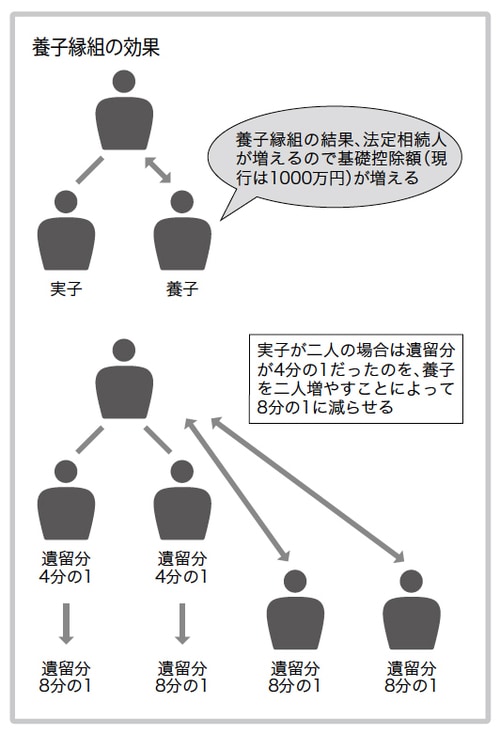

相続税の基礎控除額は、法定相続人の数が多ければ多いほど増えます。養子縁組の結果、法定相続人である「子」が増えるので、「基礎控除額が増える=相続税が減る」ことになるというわけです。

もっとも、法定相続人の数に加えることのできる養子の人数は、実子がいるときは1人まで、実子がいないときは2人までと制限されています。したがって、節税方法としては限界があることは否めません。

養子が増えるほど、子ども一人あたりの遺留分が減る

ただし、養子縁組には、もう一つ別の相続対策を目的とした効果が期待できます。それは、「遺留分対策」の効果です。

まず、子どもが相続人となる場合、その遺留分は子どもの人数が多ければ多いほど少なくなります。たとえば、相続人が子ども2人だけの場合には、それぞれの遺留分は4分の1となります。それが、子どもが3人あるいは4人の場合には、それぞれ6分の1、8分の1となります。

したがって、養子が増えれば増えるだけ、子ども一人あたりの遺留分は減ることになります。その結果、遺留分を主張する相続人に渡さなければならない相続財産の額を減らすことが可能となるわけです。

つまり、養子縁組は、相続人によって遺留分が主張された結果、本家の財産が大きく減少することを防止する手段として利用できるわけです。

このような養子縁組の機能に着目して、筆者は、確実に相続争いでもめることが予想されるような場合、本家のお孫さんたちをみな養子にするようにアドバイスしています(念のため付け加えておくと、養子となった者に財産を相続させる必要はありません。養子縁組の目的は、あくまでも、遺留分を主張する者に渡す財産を減らすことにあるのです)。