日銀によるETFの保有残高は、時価ベースで30兆7百億円に達したと推計される。2020年度には、GPIFを抜いて中央銀行が市場の実質的な筆頭株主になる可能性が強い。それは、マーケット下落時に売り圧力を緩和する一方、ファンダメンタルズ分析の機能を低下させたことで、市場の厚みを失わせる強い副作用を伴っている。

2020年度:日銀が東京市場の筆頭株主へ

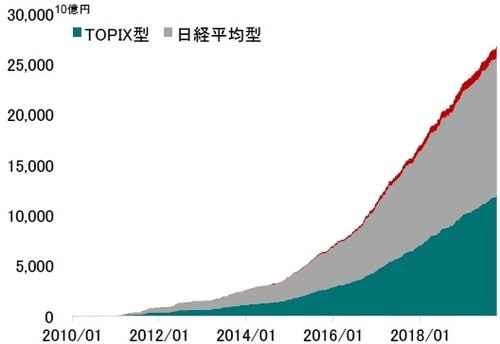

10月9日現在、年初来の日銀によるETF購入額は3兆7,356億円になった。昨年の同時期(4兆2,416億円)をやや下回るものの、年6兆円近いペースだ。保有ETFの簿価は26兆8,521億円に達した(図表1)。

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

TOPIX、日経平均、日経400の各指数を対象とするETFの時価総額比率に沿ってETFを買ったとの仮定で推計すると、時価ベースでの日銀の保有額は30兆7百億円程度となる。これは、東証1部の5%を超える規模だ。日本株への最大の投資家である年金資金管理運用独立行政法人(GPIF)の保有する国内株式が6月末現在で37兆7,642億円であり、既に日銀は2番手となった。現在の金融政策が続く場合、来年度中に中央銀行が東京市場の実質的な筆頭株主になるだろう。

異端のマーケット:国債、株式両市場で中央銀行が主役へ

非常に特徴的なのは、日銀がETFを購入するタイミングだ。2016年度以降、日経平均が2日連続で下落したのは169回だが、うち113回で日銀はETFを買った。3日連続の値下がり72回でも55回に達する。他方、2日連続で値上がりした229回において、日銀がETFを購入したのは13回に過ぎない。日銀のETFオペは金融政策の一環と説明されているものの、実態は日々の取引における株価の下支えが役割のように見える。

ちなみに、2016年以降、日本株の買い越しを続けているのは日銀と自己株取得の事業法人のみだ(図表2)。

つまり、日本の金融市場では、長期国債のみならず、株式も日銀が最大のプレーヤーになっている。先進国としては、極めて特殊な状況と言えるだろう。

副作用:失われる市場のボリューム

出口戦略で巨額のETFをどのように処理するのかを含め、この日銀によるETF購入による副作用は極めて大きい。特に、指数買い主導により個別銘柄のバリュエーションが機能不全に陥り、多くのファンダメンタルズ分析を重視する投資家が粛々と市場から去った。ウォーレン・バフェットの師、ベンジャミン・グレアムの言う『賢明なる投資家』にとり、東京市場は極めて棲み難いマーケットになったのではないか。その結果、市場のボリュームはさらに失われて行くだろう。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『賢明なる投資家を苦しめる東京市場…日銀のETF購入の副作用』を参照)。

(2019年10月11日)

市川 眞一

ピクテ投信投資顧問株式会社

シニア・フェロー

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは