インドのシタラマン財務相が公表した法人税減税は実効税率を約35%から約25%へ引き下げるうえ、新規企業への優遇税制やキャピタルゲイン減税など幅広い対応が見られました。インド経済に成長鈍化が見られる中、景気てこ入れを狙ったもので、株式市場は上昇しました。ただ、財政負担の増大も懸念され国債市場で利回りが上昇するなど、冷静な分析も必要と思われます。

インド財務相:景気刺激策として法人税減税を公表、株式市場は好感

インドのシタラマン財務相は2019年9月20日、インド国内企業に課す法人税率を引き下げると発表しました。国内企業の法人税(ベースレート)は、現行の30%から22%に引き下げると述べました。減税規模は200億ドル(約2兆2千億円)を越えると見られます。

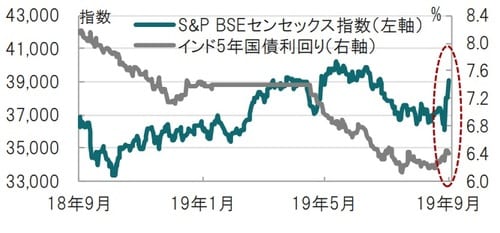

市場ではインド株式市場は経済成長への期待を反映して5%以上上昇しました(図表1参照)。一方、インド債券市場では財政負担の増加を懸念して国債利回りが上昇(価格は下落)しました。

どこに注目すべきか:金利階層化、マイナス金利免除、副作用

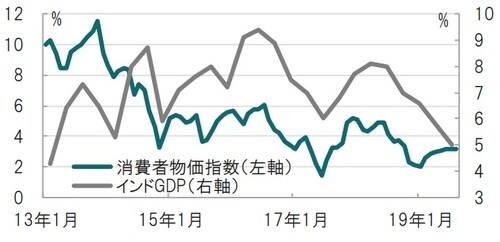

インドのシタラマン財務相が公表した法人税減税は実効税率を約35%から約25%へ引き下げるうえ、新規企業への優遇税制やキャピタルゲイン減税など幅広い対応が見られました。インド経済に成長鈍化が見られる中(図表2参照)、景気てこ入れを狙ったもので、株式市場は上昇しました。ただ、財政負担の増大も懸念され国債市場で利回りが上昇するなど、冷静な分析も必要と思われます。

出所:ブルームバーグのデータを使用してピクテ投信投資顧問作成

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

まず、シタラマン財務相が記者会見で公表した減税の内容を振り返ります。

法人税は現状ベースレートが30%で、これにサーチャージなどの追加される税率を加えると実効税率は約35%となっています。今回の減税でベースレートが22%に引き下げられたことなどから、新たな法人税の実効税率は約25%になると報道されています(適用対象はインド企業)。

シタラマン財務相はこれ以外にも、新規企業のビジネス促進として、19年10月以降に設立され、23年までに生産を開始する新規企業の実効税率を約17%(ベースレートは15%)にすることや、外国人投資家のキャピタルゲイン減税、インド企業の自社株買いなどへの減税方針を表明しました。

今回のインドの法人税の切り下げは主に2つの点でプラスと考えられます。まず、インドの法人税はベースレートが30%と、他のアジアの諸国に比べ高水準でしたが、今回の減税により競争可能な水準に引き下げられたと見られることです。

次に、単にベースの税率が引き下げられただけでなく、サーチャージなどその他の税率も引き下げられました。批判が高いインドの複雑な課税方式に簡易化の方向性が期待される動きと見ることも想定されます。

インド経済は4-6月期に成長率が前年同期比5%と6年ぶりの水準に低下しました。利下げをする一方、消費者物価指数(CPI)は依然低水準ながら上昇傾向に転じています。金融緩和の継続は想定されますが、金融政策のみに経済成長を頼ることは、徐々に困難となる事情もありそうです。

ただ、インドの財政負担は懸念材料です。公表直後の20日の市場では、インド株式市場は上昇しました。一方、国債市場では年限により異なりますが国債利回りが概ね0.15%程度上昇(価格は下落)するなど警戒感も見られました。

今回のインドの法人税減税は大幅で、また新規事業に対する減税により当面新規投資拡大も想定されるなど新鮮で、今のところ財政懸念よりプラスへの期待が高いようです。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『インド法人税減税…プラスへの期待値は財政懸念より高く』を参照)。

(2019年9月24日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは