「次期社長に我が子を」…立ちはだかる様々な課題

数十年がんばって会社を育ってきた経営者のなかには、子どもを会社の跡継ぎとして考えている方も多いのではないでしょうか。しかし、子どもに跡継ぎになってもらうには、問題があるケースがいくつか考えられます。

まず子どもが親の事業に興味がない場合があります。たとえばIT業界に進んだ子どもに、親が経営している不動産会社を継ぐのはなかなか難しいでしょう。この場合、無理して子どもに会社を引き継がせるのではなく、M&Aを活用して会社を売却することも視野に入れましょう。

また子どもには会社を経営するスキルがない場合もあります。せっかく頑張って育ってきた会社を、経営能力がない子どもに引き継がせるのは、なかなか難しいことです。この場合も無理はせず、外部から優秀な方を招聘するなどの方法を考えましょう。

さらに社長の子どもという理由でいきなり会社の経営を譲るとなると、部下から反発の声が出る可能性も高くなるでしょう。優秀な人材が辞めたりなど、会社の経営が傾くまでの影響が出たりと、大きな損失を被るリスクはゼロではありません。この場合、部下に納得してもらうことが重要です。しばらく子どもに会社で働いてもらい、タイミングをみて会社を譲ることが大切です。

一方で、昨今は様々な業界で再編が進んでいます。起業時に流行っていた事業でも、今となれば業界の再編により、事業の存続性に危機感を覚える場合もあります。そのような状況下で子どもに会社を引き継がせるのは望ましくないでしょう。この場合、新しい事業を取り入れたり会社を買収したりして、子どもと一緒に会社を立て直すことを検討しましょう。

我が子に会社を継がせる…手法によって変わる税金

たとえ我が子であっても、会社を譲ることによって税金が発生します。会社の継ぎ方によって税金の種類と納税者が異なります。一般的に、子どもが会社を継ぐには、大きく「子どもが会社を買収する」か「生前贈与により会社を継ぐ」の2つの方法にわかれます。

前者の「子どもが会社を買収する」場合、「譲渡益×30%」の法人税が課税され、親が税金を納めることになります。

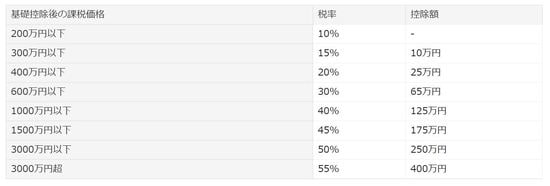

後者の「生前贈与により会社を継ぐ」場合、子どもに対して「贈与税」が発生します。贈与税は「暦年課税」といい、会社を継いだ年に会社の評価額から非課税枠110万円を差し引いた金額に対して課税されます。会社の評価額は、会計事務所などで「相続税評価額」を算出してもらうことになります。たとえば、6,000万円の評価額が出た場合、「6,000万円−110万円=5,890万円」に対して贈与税を支払うことになります。

実際に、どれくらいの贈与税になるかというと、

5,890万円☓55%−400万円=28,395,000円

生前贈与は3,000万円を超えた場合、なんと55%と非常に高い税率となっているため、現金の準備も必要であること認識しておきましょう。

贈与税対策としては、「相続時精算課税」という制度があります。これは、贈与金額の2,500万円までは非課税で、それを超えた金額に対して一律20%の税率となるというものです。また、相続を受ける時に生前贈与の財産と相続時の財産を合計して相続税を算出しますが、その金額からすでに支払った贈与税を差し引くことになります。

上記の例で相続時精算課税を利用した場合、

(6,000万円-2,500万円)×20%=700万円

と、贈与税が1/4となります。なお、相続時精算課税は一時的に税金をおさえることには有効ですが、相続時の財産が多い場合はトータルの税金額が高くなるケースもあるので、事前に税理士に相談するといいでしょう。

さらに親が亡くなってから会社を継ぐ場合もあるでしょう。その場合、相続税が発生します。相続の場合、すべての財産と合せて相続になりますので、全体の財産に対して相続税が課税されます。また、遺言書に会社の後継者として明記された場合はいいのですが、通常相続で、法定相続人が複数いる場合、株が分散される可能性もあります。相続で会社を引き継ぐ場合専門家に相談することおすすめします。

ちなみに国は事業承継促進のため、平成27年度に相続税、贈与税の猶予制度が実施されました。経済産業大臣の認定を受けた非上場会社の株式を相続、または贈与により取得した場合が対象となります。措置の詳細は[図表2]を参照ください。

「跡継ぎがいない」…考えられる3つの選択肢

帝国データバンクの「跡継者問題に関する企業の実態調査」によると、跡継ぎがいないと回答した企業は7割近くにもなるという、深刻な状況がわかりました。そのような状況を解決するために、非同族による承継が選択肢として考えられます。いくつかのパターンを見ていきましょう。

まず会社の経営幹部に会社を継いでもらうパターンです。マネジメント・バイアウト(MBO)と言います。しかし経営幹部が株を買収する資金の用意ができなかったり、連帯保証と担保ができなかったりなど、クリアすべき課題があるケースが多々あります。そのような場合は政府や金融機関が出資するPEファンド(プライベート・アクイティ・ファンド)や事業承継ファンドを活用すれば、雇われ社長というカタチにはなりますが、会社を継ぐことができます。

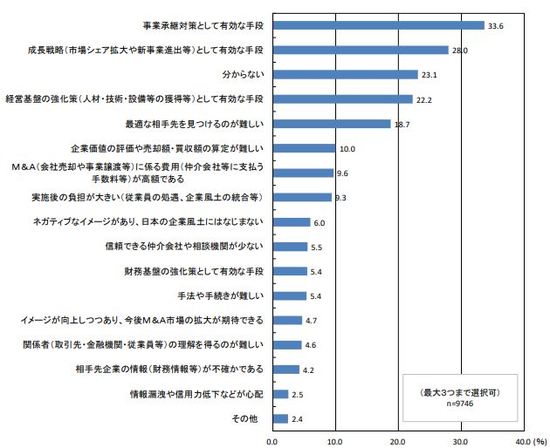

次にM&Aを活用して会社を成長させるパターンです。衆議院調査員経済産業調査室の「最近の企業動向等に関する実態調査」のデータによると、事業承継においてM&Aに対して5割以上の会社は前向きに考えているそうです。

また非常に残念なことですが、会社を廃業させることも選択肢です。会社を廃業することを簡単に考えている方が多いですが、実は廃業は簡単なことではありません。ネックとなるのは「借入れの返済」です。なかには廃業するため自己破産まで追い込まれた方もいます。借入れがない、問題なく返済ができる会社は、いい会社だと言えます。

まとめ

昔と比較して、今では子どもに後を継がせるという考え方から、会社のためなら非同族の承継でもいいと考える経営者が増えました。子どもにとっても、会社にとっても、ベストな方法を選択してください。