1:「個人財産の全体像」は生前から把握する

今日のような大増税・大相続時代において、富裕層に求められているのは、財産管理と承継を計画的に実行することである。プライベートバンカーはそのようなアドバイスをお客様に提供しなければならない。

プライベートバンキングは、お客様の多様なニーズを分析し、個々のお客様の目標を達成するための方法を立案することから始まる。その具体的な手段として、金融資産運用、不動産管理、生命保険活用、税金対策を総合的に計画し実行する。また、管理する財産のモニタリングを継続することによって、計画と実績のギャップ分析を行いながら、長期にわたって目標達成を目指していく。

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

その際、お客様の財産管理・承継の実行のために、情報システムを活用することが効果的であろう。それができれば、各資産の時価評価が可能となり、タイムリーに財産構成全体を見渡すことが可能となる。また、納税資金対策のためにどれだけの生命保険に加入する必要があるのか、投資リスクとリターンを変化させるためにどのように資産構成を変えるべきなのか、シミュレーションできればよい。

企業は、貸借対照表、損益計算書およびキャッシュ・フロー計算書を作成し、財政状態、経営成績およびキャッシュ・フローの状況を把握する。これは企業会計である。一方、お客様個人の家計について、このような財務報告は行われていない。しかし、財務報告が有効に機能するのは、法人のお客様だけでなく、個人のお客様においても同様である。

わが国では、お客様個人やファミリー全体の財務内容を毎年把握し、親族内で開示しているようなケースはほとんど見られない。預貯金や金融商品は、複数の銀行や証券会社において分散して保有され、全体としての時価がどうなっているか、資産構成がどのような状況か、家計の財務内容を把握しているお客様はほとんどいない。

結果として、個人財産の全体像を知る瞬間は、遺産分割協議書の作成や、相続税申告書の作成を行う、「死んだとき」だけとなっている。死ぬまで何も見ていないのであれば、生前対策を立案することはできない。

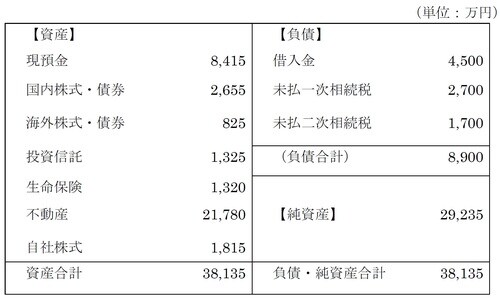

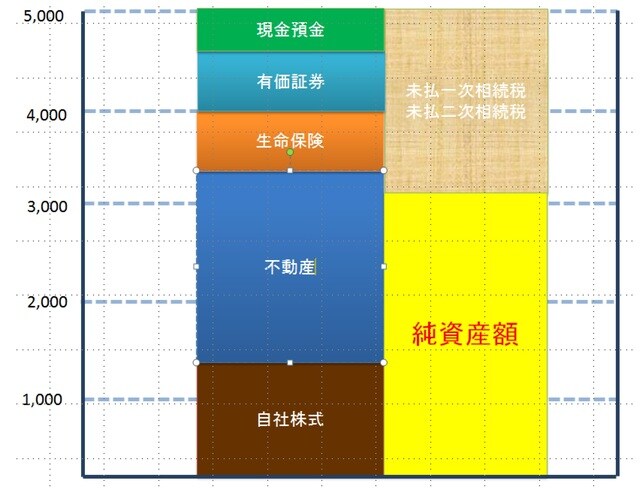

個人のお客様の財産承継対策を考える場合、個人資産及び負債の貸借対照表(家計貸借対照表)を作成することは不可欠である。これにより、所得計算だけで把握することができない、ストックベースでの財務上の問題点を明らかにすることができる。

このような家計貸借対照表では、実態を適切に反映するために、資産の時価評価を行うべきであろう。もちろん、資産の時価評価において、金融資産、不動産、自社株式を定期的に評価替えすることは、相当の労力を要することであろう。しかし、それにプライベートバンカーがお手伝いすることによって、未払い相続税額(負債)を認識することができ、お客様の財産承継対策の立案に役立てることができる。

時価評価において、金融資産の場合は取引所の相場で評価することに異論はないだろう(相続税評価とは若干異なるが無視しうる範囲である)。この点、不動産と自社株式については、時価の考え方として、換金価値と相続税評価のいずれかを選択することになる。換金価値を評価するのであれば、不動産については実勢価格(取引相場)で、自社株については公正価値(M&A株価)で評価することになるだろう。しかし、その評価は主観的な要素が入るため信頼性に乏しく、また、未払い相続税額と関連付けることができない。そこで、不動産と自社株式は、相続税評価を行うべきと考えられる。これによって、未払い相続税額との対応関係が明確になる。

ただし、不動産と自社株式を相続税評価するといっても、相続税評価額は定期的に値洗いする必要がある。すなわち、類似業種株価については「類似業種比準株価」が更新されるときに評価替えを行い、また、宅地に係る路線価については、年1回「路線価」が改定されるときに評価替えを行う必要がある。

このように金融資産、不動産、自社株式を、タイムリーに時価評価し、家計貸借対照表によって個人財産全体を「見える」化することにより、最適な資産構成に向けての戦略や、納税資金不足を解消するための方策を立案することが可能となるのである。

2:「納税資金不足」の相続人がいないかどうか注意

家計貸借対照表を作成することができたならば、以下の観点から検討を行う。

① 相続税を支払うに足る十分な流動性は確保されているか

② 借入金が無理なく返済可能であり、過大になっていないか

③ リスク許容度の範囲内で資産の分散が図られ、必要な流動性が確保されているか

④ 相続における遺産分割が容易になる資産構成であるか

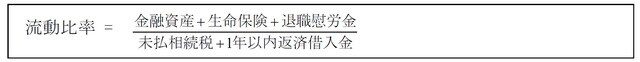

相続税の納付は、相続発生後10ヵ月以内である。すなわち、相続が発生すれば、未払い相続税額は10ヵ月以内に決済されなければならない。それゆえ、家計貸借対照表上、負債に計上される未払い相続税額は、資産に計上される金融資産や生命保険などの流動資産よりも小さくなければならない。換言すれば、流動比率は100%を超えている必要がある。

この点、流動比率が100%を超えていたとしても、遺産分割の結果として、個人ベースでの納税資金が不足する相続人がいないかどうか、事前に確認しておく必要がある。たとえば、企業オーナーの相続において、長男に自社株と事業用不動産を承継し、長女が金融資産を承継する場合、たとえ資産全体では流動比率100%超であっても、長男の相続税を納付するに足る金融資産を確保できないようなケースが発生する。すなわち、財産承継のための遺産分割対策と納税資金対策は同時に立案しなければならないということである。

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

このような場合、未払い相続税額を明示しながら、その支払いが顕在化するまでに納税のための金融資産を承継させるか、財産評価を引き下げて未払い相続税額を減少させる生前対策を行うべきなのである。

また、様々な種類の資産を保有している資産家であれば、残すべき資産の優先順位を決める必要がある。企業オーナーの場合、事業承継の優先順位が高くなるため、自社株式が残すべき資産として重要になるだろう。地主であれば、先祖代々の土地を何があっても相続し続けなければならない一族もいるかもしれない。残すべき資産の優先順位が決まれば、納税の際、優先順位の低い資産を納税資金に充てることを考えられる。残すべき資産が自社株式や不動産である場合、優先順位の低い金融資産や生命保険金を、相続税の納税資金に充当すればよいということである。

さらに、未払い相続税額の負担を軽減できるかどうか検討しなければならない。わが国は、世界に類を見ないほど相続税負担が大きい国であるため、資産家が三世代続けて資産家であり続けることは非常に難しいといわれている。それゆえ、家計貸借対照表を用いて財産承継の方法を立案する場合、資産よりもむしろ負債(未払い相続税額)の管理、すなわち相続税対策が重要な問題となるのである。これが相続税のない諸外国の資産家の財産承継対策と根本的に異なるテーマである。

以上のように、資産承継対策を立案する場合、遺産分割対策、納税資金対策および相続税対策を同時に検討しなければならない。

岸田 康雄

国際公認投資アナリスト/一級ファイナンシャル・プランニング技能士/公認会計士/税理士/中小企業診断士

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<