贈与税の時効は「申告期限を起算日」としてカウント

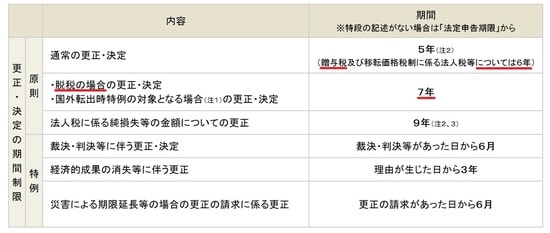

贈与税には時効があるのをご存知ですか?その時効はずばり贈与が行われた年の翌年3月16日から7年間です。贈与税の時効は、原則は6年間と決められていますが、意図的に贈与税を申告しなかった、つまり、脱税と認定された場合には時効は7年になります。

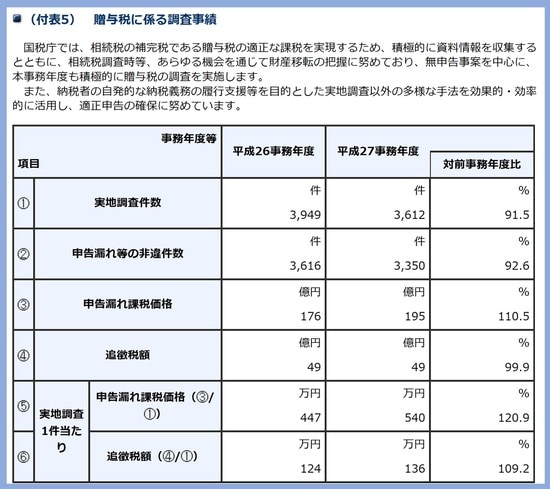

「生前贈与なんて黙っていればわからないじゃない」とよく言われますが、次のデータをご覧ください。

平成27年には、年間で3600件以上の贈与税の税務調査が行われています。そして、そのうち3350件も贈与税の申告漏れが摘発されているのです。確かに7年間逃げきれれば時効になりますが、7年間ずっとびくびくしていなくちゃいけないわけです。税務署はある日突然、家にやってくることだってあるのです。しかも、7年間逃げきったと思っても、時効が成立しないケースが非常に多いのです。今回は贈与税の時効について解説します。

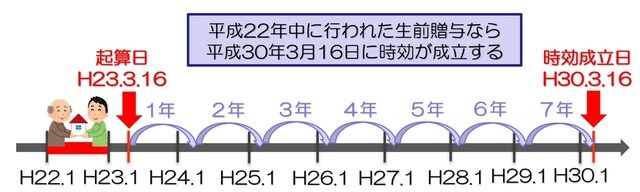

贈与税の時効は、贈与税の申告期限を起算日としてカウントが始まります。贈与税は、贈与を受けた年の翌年2月1日から3月15日までの間に、税務署へ贈与税の申告書を提出して、贈与税を納税してもらいます。つまり申告期限は、贈与を受けた年の翌年3月15日です。この次の日の3月16日から7年間の間に税務署が摘発できなければ、贈与税は時効となるのです。

たとえば、平成22年中に贈与を受けたのであれば、贈与税の申告期限は平成23年3月15日。その次の日の平成23年3月16日を起算日として7年後の平成30年3月16日に贈与税の時効が成立することになります。

なぜ7年過ぎても時効が成立しないのか?

贈与税の時効は、贈与があった年の翌年3月16日を起算日として7年間です。それでは、次のようなケースでは、贈与税の時効はどのように考えるべきでしょうか。

あるお父さんが、孫たちの通帳に110万円ずつ生前贈与ということでお金を振り込みます。しかし、その孫たちには生前贈与をしたことを伝えていません。しかも、その孫たちの通帳はお父さんが自分の金庫に保管をしていたとします。この場合、お金を振り込んだ時から7年間で贈与税の時効が成立するかというと……成立しません。

何十年前に行われたものであっても追徴課税されます。理由は、先ほどのようなケースでは、そもそも生前贈与が行われていないと考えます。いくら家族の預金通帳に自分のお金を移したとしても、実質的には名義を変えただけであって真実の所有者は変わっていないと認定された場合には、その生前贈与はなかったものとされます。

この、真実の所有者が変わったかどうかを判定するには、大きなポイントがあります。それは、生前贈与をしたときに「あげた/もらった」の約束ができていたかどうかです。贈与契約とは、あげる人ともらう人の、両者の認識が合致したときに初めて成立するのです。

孫に秘密で通帳に振り込むというのは、お父さんはあげた認識はあっても、孫はもらった認識がないので、これでは贈与は成立していないのです。つまり、孫の通帳にお金があったとしても、それは実質的にはお父さんの財産であるため、お父さんが亡くなった時に相続税の対象とされてしまうのです。

このような預金通帳の名義人と、実質的な所有者が異なる預金のことを「名義預金」といいます。名義預金と認定された場合には、時効という考え方はありません。なぜなら、そもそも贈与は行われていなかったのですから、その当時の申告義務もなかったわけです。そうすると時効のカウントも始まりません。贈与税の時効は、あくまでその当時、贈与が成立していたと認められる場合にだけ、カウントが始まるのです。

贈与が成立しても、悪質だと時効は認められない

贈与税の時効は、贈与が成立してから7年間経てば成立します。しかし、税務署としては、そう簡単に、その当時に贈与が成立していたかを認めてくれるわけではないのです。

これは実際にあった裁判例なのですが、その昔、贈与税の時効の考え方を悪用した人がいました。

「贈与が成立していた証拠さえ残しておけばいいんだ! それで7年間経つのを待とう!」

この人はご丁寧に公証役場で不動産の贈与契約書を作成し、贈与が行われていた証拠をつくりました。そして、不動産の名義変更は7年経つまで行わなかったのです。不動産の名義変更をすると、法務局から税務署へ情報が伝わり、贈与税の税務調査が行われるためです。この人は贈与税の時効が成立する7年間をあけてから、不動産の名義変更を行いました。公証役場で作った贈与契約書があるため、7年以上前に贈与契約をしていたことの証拠はあります。

このことを知った税務署はカンカンに怒りました。しかし、その人は「え? でも7年前に贈与契約は成立しているのだから時効でしょ?」と反論したわけです。

この事件は、結局、名古屋地裁で争うことになったのです。ことの顛末はどうなったかというと……納税者敗訴。「脱税する目的だけで作った公正証書の贈与契約書など無効である」という結論になりました。※名古屋地裁平成5年3月24日判決

まとめ

贈与税の時効は7年です。しかし、7年間逃げればいいのかというと、これは明らかな脱税行為です。脱税行為が発覚した場合には、本来払うべきだった贈与税に加えて、重加算税というペナルティの税金と利息がつきます(重加算税は、本来の税額に40%も追加されます)。

なかには、生前贈与でお金をもらっていたものの、110万円を超えた場合には贈与税の申告をしなければいけなかったことを、本当に知らなかった人もいます。この場合には、贈与税から意図的に逃げたわけではありません。このようなケースでは時効が認められる場合もあります(一昔前に某政治家がこの理由で時効が認められました)。

しかし、意図的だったかどうかの判断は非常に難しい所です。

【動画/筆者が「贈与税の時効について」を分かりやすく解説】

橘慶太

円満相続税理士法人