「源泉徴収」の対象となる報酬とは

◆報酬から所得税を源泉徴収することが必要な範囲

そもそも、フリーランスに支払う報酬について、所得税をすべて源泉徴収する必要はありません。

フリーランスの方へ報酬や料金を支払う際に、源泉徴収が必要な範囲は、所得税法の第204条1~8に定められていますが、この条文は非常に読解が困難です。なので、簡単に紹介します。

① 原稿料や講演料やデザイン料等

② 弁護士や司法書士、税理士、弁理士等に支払う報酬

③ 社会保険診療報酬支払基金法の規定により支払われる診療報酬

④ プロ野球選手やプロ格闘家、モデル、外交員等に支払う報酬

⑤ 芸能人や、芸能プロダクション等を営む個人に支払う報酬

⑥ 宴会等において、接待等を行うことを目的とするホステス等に支払う報酬

⑦ プロ野球選手等が、役務の提供を約することにより一時に支払われる契約金

⑧ 広告宣伝のための賞金、馬主が受ける競馬の賞金

これら上記のいずれかに該当する報酬や料金であれば、所得税の源泉徴収をする必要があります。このように、まずは所得税を源泉徴収することが必要かどうかの判断が重要です。国税庁のHPにも記載されているので、ぜひ確認してみてください。

※注意点

車代、日当や取材費等の名目で支払う報酬があっても、その実態が上記に該当するものであれば、それらの費用も源泉徴収の対象になりますので注意が必要です。また、金銭ではなく、切手やテレホンカード等の現物で支払う場合も同様です。

では以下より、フリーランスに支払う上で代表的な「原稿料や講演料やデザイン料」について解説します。

「源泉徴収の対象となるデザイン」とは

まず、冒頭の「フリーランスに支払うデザインの報酬って源泉徴収するの?」という質問にお答えします。

所得税基本通達204の7に、「デザインについて源泉徴収が必要というのは説明しましたが、その"デザイン"とはこのようなものですよ」と記載されていることをご存知でしょうか。まずは簡単に紹介します。

① 工業デザイン(自動車、オートバイ、テレビジョン受像機、工作機械、カメラ、家具等のデザイン及び織物に関するデザイン)

② クラフトデザイン(茶わん、灰皿、テーブルマットのようないわゆる雑貨のデザイン)

③ グラフィックデザイン(広告、ポスター、包装紙等のデザイン)

④ パッケージデザイン(化粧品、薬品、食料品等の容器のデザイン)

⑤ 広告デザイン(ネオンサイン、イルミネーション、広告塔等のデザイン)

⑥ インテリアデザイン(航空機、列車、船舶の客室等の内部装飾、その他の室内装飾)

⑦ ディスプレイ(ショウウインドー、陳列棚、商品展示会場等の展示装飾)

⑧ 服飾デザイン(衣服、装身具等のデザイン)

⑨ ゴルフ場、庭園、遊園地等のデザイン

◆上記に列挙されていないものってどう取り扱うの?

上記に係るデザインであれば、当然支払う報酬には源泉徴収が必要です。となると、「通達で記載されていない内容のデザインについては、源泉徴収を必要としないのではないか?」と考える方もいるかもしれませんが、そうではありません。

Webサイトのデザイン料を例に挙げてみます。上記の通達には記載されていませんが、所得税法で規定しているデザイン料には該当しますね。なので、Webに関するデザインは、源泉徴収をする必要があるといえます。

それに似ているものとして、Webサイトの制作費があげられます。これは、デザインとは関係のないものとして源泉徴収の必要がないと考えられます。法の解釈って難しいですよね。

では以下より、計算や納付の仕方を説明します。

源泉徴収が必要な報酬は「翌月10日」までに納付する

源泉徴収が必要となる報酬かどうかを判断し、必要な場合は報酬や料金を支払った月の翌月10日までに、最寄りの金融機関または管轄の税務署に納付しなければなりません。期限までに納付をしなかった場合には、延滞税等を負担する可能性がありますので注意してください。

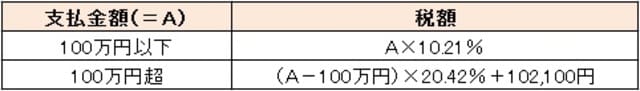

支払総額が100万円までであれば、10.21%を乗じて計算します。100万円を超えた場合、その超える部分の金額については、20.42%を乗じて計算するだけなので、計算自体は簡単ですね。

◆源泉徴収額納付方法

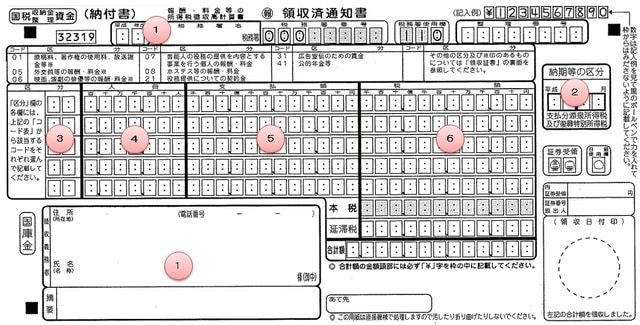

納付方法は「報酬・料金等の所得税徴収高計算書」という税務署で貰える用紙に必要な部分を記載します。わかりやすいように用紙をアップしますね。

※弁護士や司法書士、税理士等に支払う報酬について源泉徴収した額を納付する場合は「給与所得・退職所得等の納付書」を使用してください。また、司法書士、税理士等に支払う報酬について、支払う方が納期の特例の適用を受けている場合は、半年に1回納めることができます。

① 最上部の年度、税務署名、整理番号、左下の徴収義務者の欄に、支払者の情報を記載しましょう。

② 納期等の区分・・・報酬、料金等を支払った年月を記載します。

③ 区分・・・上部の説明よりコードを記載します。

④ 人員・・・その月に報酬を支払った実人員を記載します。

⑤ 支払額・・・その月に支払った報酬、料金等の総額を記載します。

⑥ 税額・・・上記にあげた計算方法で算出した金額を記載します。

合計を本税に記載して、延滞税がなければその金額を合計額に記載します。合計額の金額頭部には必ず「¥」マークを忘れないようにしましょう。

源泉所得税額を納める義務があるのは「支払った側」

もし、源泉徴収が必要な報酬であるのに、源泉徴収をし忘れた場合は、どのような問題が発生するのでしょうか。

報酬を受け取った側のミスなのか、支払った側のミスなのか……答えは、支払った側のミスになります。源泉所得税額を税務署に納める義務があるのは「支払った側」と定められており、支払う側は速やかに納付する義務があるからです。

つまり、「支払う側が損をする」ということです。その対策として、次回の取引の際に前回の源泉徴収し忘れた分を引く方法等があります。この場合にはちゃんと説明が必要なので、注意しましょう。

支払う際は、源泉徴収が必要な報酬であるのかどうかを判断する必要があります。そして、預かった額を翌月の10日までに納付することを徹底させていきましょう。

◆まとめ◆

フリーランスに支払う報酬は、源泉徴収が必要なのかを事前に判断することが重要です。判断するには、今回の記事や国税庁HPを参考にしてください。そして、源泉徴収した分は、速やかに納付しましょう。

辛島 政勇

中央会計株式会社/税理士法人中央会計 税理士