2019年の成長見通しを下方修正

■5月に入って米中対立が激化したことを受け、世界経済の2019年成長見通しを3.4%から3.3%に引き下げました。米中による追加関税引き上げによって両国間の貿易が縮小する直接的な影響もありますが、重要だと考えられるのは、先行き不透明感が高まるため、企業行動が慎重となり、設備投資の先送りの状況が続いてしまうマイナスの効果です。

■米中が今回行った追加関税引き上げが、貿易の抑制を通じて経済に及ぼす影響は中国が約▲0.5%ですが、米国は▲0.1%程度の成長率押し下げ要因にとどまり、また、米中以外では新興工業経済地域(NIEs)に▲0.1%程度のマイナスの影響が見込まれます。

■また、企業が設備投資計画の実施を遅らせ、設備投資(固定投資のうち建設投資を除いた部分)が1%減少する影響を計算しました。制裁関税による貿易数量の減少という直接的な効果に加えて、中国の成長率を▲0.2%程度、日本・ドイツが▲0.2%弱、米国が▲0.1%程度、世界全体でも▲0.1%程度の成長率の下押し要因になると思われます。

米中貿易対立による各国・地域の鉱工業生産・実質GDPに対する影響

(出所)World Input-Output Database、国際通貨基金(IMF)のデータを基に三井住友DSアセットマネジメント作成

2020年は回復に向かう可能性

■2020年については、3.6%と成長率がやや回復すると予想しています。先行きの不透明感が強いことを重々承知しつつ、こうしたケースをメインシナリオとする理由は3点あります。

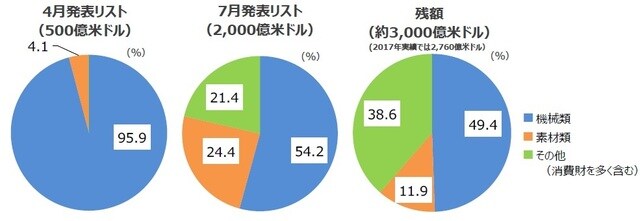

■第1に、米中対立の解決は容易ではないとしても、一旦エスカレーションが止まる可能性があります。中国は景気が更に悪化すれば、雇用に影響が出始めるリスクがあります。米国経済は相対的に安定していますが、新たに課税手続きに入った対中輸入(約3,000億米ドル)では、消費財が4割程度を占めるとみられ、高関税をかければ物価が上がって消費を抑制し、大統領選挙が実施される2020年前半に景気が失速するリスクがあります。トランプ大統領としてもそうしたリスクは避ける努力をすると思われます。

■第2に、米中対立のエスカレーションに一応の歯止めがかかった場合、主要国の金融政策がハト派化したことによる世界的低金利に加え、多くの国で財政が拡張(景気刺激)的に運営され始めていることの効果がでてくると思われます。

■第3に、昨年半ばから世界的に下降局面にある自動車やIT関連の受注・生産も足元で悪化のペースは鈍ってきました。製造業の循環的な底打ちも2020年の景気持ち直し要因となることが期待されます。

■但し、当面の情勢は、関税を巡る動きの帰結、戦略分野における米国の「中国締め出し政策」の展開と効果、中国の世論・通貨政策、米経済のモメンタム(勢い)など、高度に不確定な要素が多い状況にあります。このため、経済が減速から回復に向かう過程はかなりの曲折が予想されます。

■交渉が不調に終わって以降、5月末にかけて、米中共に対話を打ち切ってはいませんが、ファーウェイへの規制強化など、対立は高まる傾向が続いています。企業心理への悪影響が顕在化し、金融市場でも米長期金利が2%に近づく一方、商品価格が低下し、ハイ・イールド債を中心に米社債や新興国債(特に米ドル建て債)のスプレッド(米国債との利回り格差)が拡大するなど、「安全資産への逃避」の動きが広がる兆候がみられます。市場が不安定化することで、米中両国の政府に歩み寄りを促す、という可能性も否定できません。当面は下落リスクを意識しつつ、年後半に向けて転換点を探ることになりそうです。

関税対象の品目別比率

※個別銘柄に言及していますが、当該銘柄を推奨するものではありません。

■5月末の時点では報道等をみる限り、米中交渉は活発化していませんが、当面の想定としては、6月に入ってコンタクトが再開、6月末の主要20カ国・地域(G20)サミット(大阪)でおそらく米中首脳会談が行われると考えられます。3,000億米ドル分に対する新規の関税が延期されるか、部分的(10%程度か)に開始されてしまうかは微妙ですが、夏場にかけて交渉が継続すると予想されます。

米中交渉が最大の不確定要因

■米中貿易交渉は関係者からは前向きなコメントが続いていましたが、5月5日にトランプ大統領が交渉の遅れを理由に中国からの輸入2,000億米ドル分に関する追加関税引き上げ(10%→25%)を表明、一転して対立が高まる方向となりました。補助金や技術移転、知的財産保護などに関し法改正を求めるなど、米国が中国の内政分野に踏み込んだ要求をしたことに対し、中国政府・共産党(一部)が反発、習近平主席もそれを無視できないと判断した可能性が伺われます。

■日程的には、6月28日~29日のG20大阪サミット(米中首脳会談の可能性)、米国側の対中輸入3,000億米ドル分に対する新たな関税に関する手続き(公聴会後の意見聴取期限が6月24日となっており、数週間の事務処理を経て早ければ7月中旬に発動か)などが重要になると考えられます。6月~7月上旬の展開によっては、その後のシナリオが変わる状況といえます。

■先にも述べたようにメインシナリオは、米中首脳会談実施、関税は現状維持(ないし小幅の引き上げ)としつつ交渉が継続するケースですが、米中共に歩み寄りの兆候がみられない場合は(G20大阪サミットで米中首脳会談が開催されないケースも含めて)、2020年に向けて景気の停滞が継続するシナリオに切り替える必要がでてくると考えられます。

■関連して、(1)主要国(特に米中)の企業や消費者心理のデータにどの程度影響してくるか、(2)海外の長期金利の低下や、人民元の軟化が、円高の進行につながらないか、なども注視する必要があります。

■米中交渉以外では、(1)米国とイランの対立を軸とする中東情勢、(2)わが国の参院選挙を巡る情勢(衆参同一選挙の有無、消費税引き上げに関する決定など)、(3)欧州中央銀行(ECB)の金融政策や次期総裁人事などが市場に影響する可能性があります。日米、米欧の貿易交渉、英国保守党党首選と英国の欧州連合からの離脱(Brexit)も重要ですが、市場に影響するのはやや先と考えられます。

(吉川チーフマクロストラテジスト)

(2019年6月6日)

関連マーケットレポート

2019年6月3日 トランプ大統領の対メキシコ追加関税発表と日本株への影響

2019年6月3日 メキシコへの追加関税と米国株式市場