経営者目線、銀行目線、税務署目線…決算書の目的は?

「社長、このまま儲けると、株価が上がりますよ」

「じゃあ、利益を上げないほうがいいか」

まるでコントのようですが、税理士と社長のこんなやり取りはないでしょうか。ありえないことが、本当に起こるのです。

確かに、自社株の価値が高くなると、将来の贈与税や相続税の負担が高まります。しかし、それ自体は悪いことではありません。そもそも今回の事業承継税制の特例措置を使えば全額猶予されます。

問題は計画がないこと。会社をどう次世代に引き渡していくのか。計画を立てないことがこうしたやりとりの発端なのです。

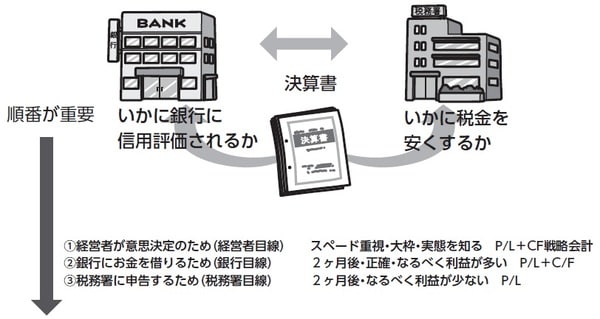

私たちの会社では、決算書をファイルする順番にもこだわっています。最初が決算書、次に科目明細書、最後に申告書という順番です。決算書は誰のために作るのでしょうか。税務署に提出するためでも、銀行に見せるためでもありません。

銀行が「債権者だから見せてくれ」。これは転用です。税務署が「税金を計算するために必要だから見せてくれ」というのも、転用。決算書を作るのは、税金を計算することが目的ではありません。税金を少なくするのが目的でもありません。

経営者が経営判断するために作るものです。目標設定した数字に達しているかどうかをチェックするために作るのです。

銀行は儲かっていない会社には、お金を貸してくれません。だから銀行には儲かっている決算書を出したい。一方で、税務署には、税金を少なくするために儲かっていない決算書を出したい。どちらにしますか?

社長はなんのために経営しているのですか? 銀行のためでも、税務署のためでもないはずです。会社を永続させるためではないでしょうか。

それなら、銀行からいつでもお金を借りられる決算書にしておかなければいけません。もちろん銀行のために経営しているわけではありませんが、対外的に信用される決算書にしないと意味がありません。

企業理念がないと、ここを履き違えてしまうのです。

後継者として事業承継前にBSを確認したい

私は独立する前、大手税理士法人で働いていました。民事再生法が施行されて、そごうが破綻した2000年ごろ、私が所属していたのは不良債権部署。顧問先のメガバンクから流れてきた不良債権を担当していました。驚いたのは、そのときの目標設定が「1勝9敗」だったこと。10社あって、1社でも助けられれば達成です。

極端に言えば、救急車で運ばれてくる瀕死の重症患者のうち、1人助ければ、9人死んでも致し方ないということです。

さらに驚いたのが、瀕死の状態で運び込まれてくる社長たちが、自分が重症だとまったく気づいていないことでした。救急車で運び込まれてきたのに、切迫感がありません。PL(損益計算書。1年間の経営成績を表す決算書)で単年度は赤字であることは把握していても、BSがどれだけ傷んでいるかわからないからです。

社長たちはなぜ、PLしか見ていないのでしょうか。1年単位で経営しているからです。経営のスパンが中長期ではない。4月1日から会計年度がスタートして、年度末にクルマを買ったり、旅行したり、不要な保険に入ったりする。それこそ公私混同する経営者もいます。

そんな会社で、ナンバー2やナンバー3が育つでしょうか。能力のある社員は、転職してしまうでしょう。能力がある人ほど冷めてしまいます。どういう会社にしたいのか。家業でいいのか、それとも企業にするのか。会社として事業を永続させるためには、BS(貸借対照表)を見なければなりません。

もし、あなたの奥さんが元銀行員なら、あなたが父親の事業を引き継ごうとしているとき、次のように聞いてくるでしょう。

「あなた、お父さんの会社のBSを見たことあるの?」

あなたが「ない」と答えようものなら、奥さんはのけぞってあきれ返るに違いありません。

「借金がどれだけあるかわからない会社を継ぐの? そんなのありえない」

元銀行員の奥さんから、こうした適切な突っ込みを入れてもらえるだけ幸運です。多くの後継者は、BSもわからずに会社を継いでしまいます。継いでから「これは大変だ」と気づくのです。

そうならないようにするために、BSの基本的な見方を身につけておきたいところです。先代が承継前にBSを見せてくれない会社もあるでしょう。見せてくれるなら、見るべきです。そのために見方を勉強すべきです。

BSの見方を解説している本はたくさんあります。ここでは、簡単に可視化する方法をご紹介します。

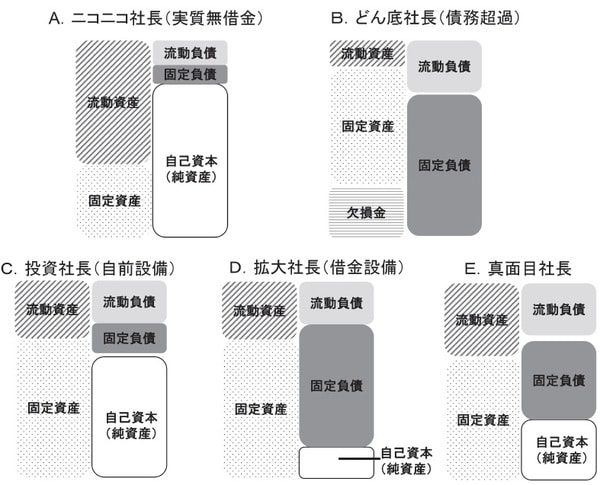

BSの右側は、資金の調達ルート、左側は使い道です。流動負債、固定負債、純資産、流動資産、固定資産に分けられます。内訳の細かい科目は気にしないでください。左上の流動資産は、現金や預金、売掛金といった「すぐにお金になる」資産です。持っているといいものです。

土地や建物、機械などは固定資産です。右側に目を転じて、流動負債はすぐに返さなければならないお金です。固定負債は長期の借金です。ニコニコ社長は純資産が大半を占めています。

ニコニコ社長は、実質的に無借金経営です。銀行との付き合いで借り入れをしているのかもしれませんが、今すぐ流動負債・固定負債の返済を迫られてもちょっとやそっとでは倒産しないでしょう。

一方、Bのどん底社長は、純資産がありません。右側はすべて負債。つまり借金まみれということです。

投資家・銀行・事業承継…それぞれの目線

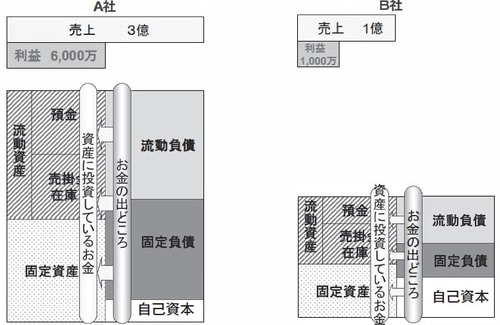

A社は売上高3億円で、利益は6000万円。B社は売上高1億円で、利益は1000万円。あなたなら、どちらの会社に投資したいですか?

これだけの情報では、A社でしょう。しかし、BSを見ると投資家、銀行、事業承継それぞれの目線で選ぶ会社は変わります。投資家はお金(リターン)が欲しい。銀行は安全な会社にお金を貸したい。事業承継はよい会社を引き継ぎたい。それぞれに目的は異なります。

投資のスタンスにもよりますが、大きな運用益を狙う投資家が選ぶならA社です。流動負債と固定負債は借金。つまり借金して前のめりで設備投資して、売上が上がり、利益が出ています。大きなリターンが見込めそうです。

銀行目線では、確実にB社です。利益は少ないですが、貸したお金が返ってくる安全性は高い。

伸びている会社のほうが、将来さらにお金を貸すようなビジネスチャンスが広がるという考え方もあります。しかし、もし自分がお金を貸してくれと頼まれたとき、浮き沈みの激しい一般企業に勤めている友人と、公務員の友人、どちらに貸しますか? 確実に返ってくる先を選ぶでしょう。

事業承継の視点では、今回の特例がスタートしたことから、答えはどちらとも言えません。その人の考えによります。

先代と同じように前のめりで伸ばしていきたい人ならA社。「いやいや親父は攻めすぎだ」と思う人ならB社。実際の事業承継の事例を見ていると、どちらかというと先代が堅実派で、息子は革新派です。「これだけAIやIoT化が進んでいるのに、親父は投資しない」とイライラしている後継者が多い。

いずれにしても、BSを読めなければ判断できません。どういう会社を継承するのか知るためにも、BSの基本的な知識が必要です。

事業承継をM&Aだと考えてみてください。会社を買収するなら、財務内容を確認するはずです。事業承継でも、受け継ぐ会社の中身を事前に知っておくべきです。