現金主義は「世界の非常識」であると知ろう

使うお金がすべて資産に変えられたら、日々、資産形成できると思いませんか? 実際には消耗品も買いますし、使うお金すべてを資産にする、というのは難しいです。でも、現金主義をやめると、資産形成には役に立ちます。

具体的に言うと、可能な限りすべての決済に現金を使わず、クレジットカードやクレジットカード引き落としタイプの電子マネーなどを使って買い物をするのです。

この非現金決済のメリットは、多額の現金を持ち歩かずに済み、交通系電子マネーに代表されるタッチ決済は時短効果もあります。

ほかにも、▶ポイントを貯められる▶クレジットカードの場合だと海外旅行保険など、保有しているだけで保険として活用できる――などのメリットもあります。

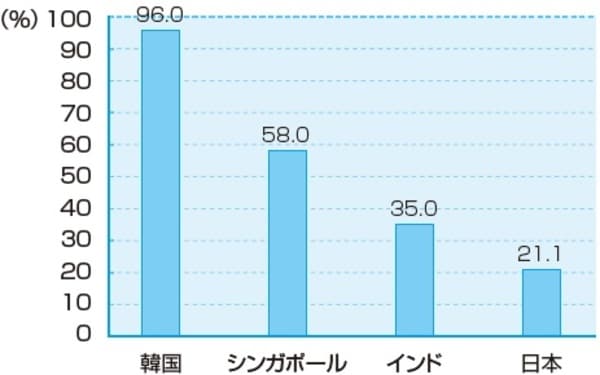

そんなの当たり前で、現金決済なんてほとんどしていないと思う人もいるかもしれませんが、実は、日本のクレジットカード決済利用率は世界でも非常に低い水準です。

「日本のクレジット統計」によると、2016年の民間消費支出に占めるカード(クレジットカード、デビットカード、プリペイドカード)決済の比率は、韓国96.0%、シンガポール58.0%、インド35.0%ですが、日本は21.1%にすぎません。

最近、海外では屋台のようなお店でもスマホにつなげたクレジットカード端末でクレジット決済ができるようになっています。

もっとも、日本のカード決済比率の低さがこのまま続くとは考えにくいでしょう。訪日外国人が増えていく中で、カード決済端末を持つ店舗が増えていくと想定されます。

将来的には、現金払いに対して、「レジで小銭を出して時間をかけている人は非常識」としか思われない日常になるかもしれません。

今後の状況を考えると、今から脱現金決済に取り組むことは、必要であると考えます。

「カードを使うと現金が減らないので、つい使いすぎてしまいそう」と、自分の金銭感覚に自信を持てない人もいることでしょう。

しかし、支払い残高が増えていき、返済能力以上の返済を毎月することになる心配は、基本的にカードの「一括払い」を選択すれば解消されます。

この本を通してもうお気づきだと思いますが、目に見える現金だけが資産ではないのです。カードで支払ったら、お金を使っているという感覚にならないとしたら、それこそ問題です。

資産形成マインドを身につけるためにも、積極的にカード払いにして、現金払いでなくても、モノを買えば現金は減る、という感覚を肌で感じた方がよいと思います。

資産形成の観点からいうと、現金を使うのは非常にもったいないことです。

現金を使ったところで、当たり前ですが、現金が減るだけで、「おまけ」が何もないのです。それであれば、ポイントや保険など、「おまけ」がある非現金決済を選択した方が得です。

また、非現金決済を増やすことで明細も活用できますので、現金主義よりも、より楽に資産形成に重点を置いた考え方を持って生活を送れるようになります。

Rule

可能な限り決済は現金を使わず、クレジットカードや電子マネーを使おう

現金主義で手数料を無駄に使っていませんか?

現金主義の人は現金をどれくらい持ち歩いているでしょうか。

数万円単位で現金を持ち歩いているとしたら、落としたときのリスクが高くなりますよね。

逆に、財布にあまりお金を入れない現金主義の人は、必然的に銀行などのATMに行く回数が増えるのではないでしょうか?

資産形成の観点で現金主義のデメリットとしてあげられるのが手数料です。ATM手数料、銀行振込手数料、代引き手数料…現金決済に伴うこれらの手数料は1回数百円で、1万円以下の取り引きの場合は、1%以上の手数料を払っていることになります。

例えば、夜、食事に出かける前にお財布をチェックしたらお金がなかったなんてことありませんか? そして、そんな夜間にATMに行くと、時間外取引として手数料を取られたりしますよね。1万円引き出すのに108円の手数料がかかるとしたら、銀行預金の利息などは、あっという間に相殺されてしまいます。

コンビニでも手軽に現金を引き出せますが、私の場合は「このコンビニだと手数料がかかるかも」とか「この時間帯はもしかして手数料がかかるかも」とか「今月の無料回数を超えているかも」とか考えて、いちいちATMの前で、スマホを使って銀行のHPにアクセスして調べてしまいそうで…。

面倒くさいのであまり頻繁に現金を引き出したいとは思いません。

手数料がかからないように考えて行動すればよいのかもしれませんが、非現金決済にすれば考えること自体必要がないので、現金決済を選択しなければよいと思っています。

この低金利時代にお金を預けても利息はつかないのに、現金を引き出したりするだけで手数料が発生しているのです。しかも、銀行の通常営業内に、時間をつくってわざわざお金を引き出したとしても、何の特典もないのです。

銀行が要求してくる手数料というのは当たり前のように受け入れがちですが、非現金決済で代替可能なのですからそうするべきです。

また、インターネットでの商品購入などでクレジットカード以外の銀行振込みや代引きを選択すると、当然その手数料がかかります。

調べてみると、クレジットカード以外の決済を選ぶ比率は37%にも及ぶことが分かりました(総務省「平成28年通信利用動向調査報告書(世帯編)」より)。この比率は、現金主義の根強さを表していると思います。

セキュリティーの問題を心配しているなどの理由があると思いますが、クレジットカードの不正利用については対策もされていますので、手数料等のデメリットを考えると、脱現金主義をオススメします。

現金主義でない私からすると、「わざわざ手数料がかかるリスクを負いながら、現金主義を貫くメリットって何?」と思ってしまいます。

クレジットカードや電子マネーの決済手数料は、消費者にはかかりませんので、こちらを積極的に利用する方がスマートだと感じます。

Rule

現金主義だと、いろいろな場面で手数料がかかる

クレジットカードは「翌月一括払い」を選ぶことが鉄則

先にも触れましたが、クレジットカードを使うと現金が減らないので使いすぎてしまう、という「金銭感覚」に対する心配は本人の意識次第です。

カードを使用している人が全員そういう金銭感覚になり、支払いが滞っているとしたら、カードがこんなに普及するはずがありません。

世界のカード普及率を見ても分かるように、カードを使うこと自体は間違ってはいませんし、海外では偽造通貨での決済を防止する一環としてもカード決算は好まれます。

「クレジットカードで支払いが滞って危険」と思われる大きな理由には、間違った支払い方法を選択し、購入額より少額の返済を続けることで、利息などがかさんで支払い残額が増えていき、最終的に返済ができなくなってしまうリスクがあるということだと思います。

クレジットカードの支払い方法には、大まかにいうと「翌月一括払い」「ボーナス一括払い」「分割払い」「リボルビング払い」がありますが、クレジットカードは現金の代わりに使っているだけなので、「翌月一括払い」を選択するのが鉄則です。

もちろん、この場合の手数料はありませんので、ポイント積算なども含めると現金で支払うのと同等以上のメリットがあります。

それ以外の方法は、返済額や回数はさまざまですが、共通して言えるのは、商品を先に受け取り、支払いを1カ月以上先送りするということです。リボ払いなどは、毎月の支払金額がどの商品の支払いなのか分からなくなることさえあります。

第4回(参考記事:『新品の価値は一瞬で消えるのに?非効率な日本人の「中古嫌い」』)でも触れましたが、モノ――特に消耗品は使い始めたところから耐用年数が減っていくので、支払いだけが残ってしまうリスクがあります。資産価値のないモノにローンを使うのは勧めません。

同様に、支払いを先送りしているクレジットカードのボーナス払い、分割払い、リボ払いなども勧めません。また、これらは手数料も発生しますので(ボーナス払いは手数料がかからない場合もあります)、現金払いよりも支払い総額が増えるのです。

どの商品の支払いなのかも把握でき、使いすぎをすぐに修正できるのは、翌月一括払いまででしょう。この方法なら、翌月には支払い日が来て銀行で引き落としされますので、使った金額が実際に銀行預金に反映され、現実として受け入れられます。

最近、テレビCMなどでよく宣伝されている「デビットカード」ですが、これは銀行口座に直結した決済カードです。このカードで決済すると代金が即座に口座から引き落とされます。口座残高を超えない範囲で使用するので、使いすぎに対して安心できます。

通常、カード発行は無料で、ビザ(VISA)やマスターカード(Master Card)などと提携しているとクレジットカードとしても使用可能です。

一方で、万一落としたり、ネットショッピングの際、情報漏えいなどで不正利用されてしまった場合、その瞬間に口座からお金が引き出されてしまいます(クレジットカードの場合は、不正利用されてもすぐに口座引き落としが行われず、被害が確認されれば請求されることもありません)。

今後、次々に登場するさまざまな非現金決済方法をどう選択していったらよいでしょうか。

選ぶポイントは、手数料がかからないか、支払いが先送りになっていないか、不正利用などへの対策などのセキュリティーに対しての安心感があるかを確認することです。

Rule

カード決済は、「翌月一括払い」を選択するのが鉄則