配偶者が継ぐのであれば、即売却するとしても適用可能

小規模宅地等特例のうち、被相続人の自宅または生計同一親族が住む家(特定居住用宅地等)について、要件を詳細に見ていきましょう。

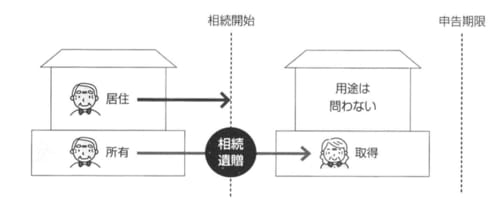

【要件①】被相続人の配偶者が取得する場合

配偶者が取得するならば、特例適用のために求められる要件はありません。常に適用することができます。また、相続続直後に売却する場合であっても適用することができます。

[図表]被相続人(夫)の配偶者(妻)が取得した場合

親族は同居していれば適用可能

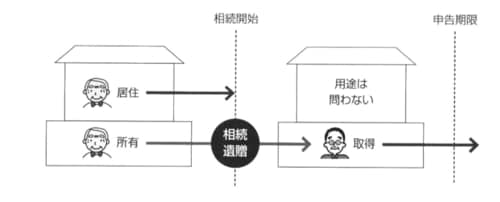

【要件②】被相続人と同居していた親族が取得する場合

親族が、相続開始の直前において宅地等の上に存する被相続人の居住用の家屋に居住(同居して、生活の本拠地を置くこと)していた者であること。

●相続開始時から申告期限まで当該宅地等を継続所有していること。

●中告期限まで当該家屋に継続居住していること。

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

[図表]被相続人(父)と同居していた親族(子)が取得した場合

「家なき子」は適用要件が厳しくなった!

【要件③】配偶者および同居親族がおらず非同居親族が取得した場合(家なき子)

●被相続人の配偶者または相続開始の直前において被相続人の居住用の家屋に居住していた親族(法定相続人である同居親族)がいないこと。

●相続開始前3年以内にその者またはその者の配偶者の所有する家屋(当該相続開始の直前において当該被相続人の居住の用に供されていた家屋を除く)に居住したことがない者であること。

●ただし、以下の者を除く(2018年改正)。

相続開始前3年以内に、その者の3親等内の親族または特別関係法人が所有する家屋に居住したことがある者、相続開始時において居住していた家屋を過去に所有していたことがある者

●相続開始時から申告期限まで当該宅地等を継続所有していること。

(注)「法定相続人である同居親族がいない」という意味ですが、たとえば、被相続人が自分の兄弟姉妹と同居している場合、被相続人に子供がいるときには兄弟姉妹は法定相続人に入りませんので、要件を満たすことになります。

[図表]「家なき子」が取得した場合

建物に生計同一の親族が住んでいた場合でも適用可能

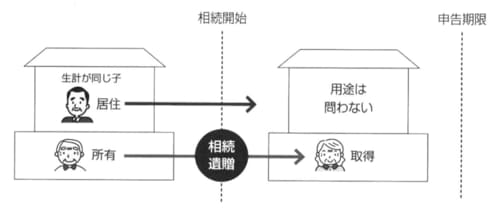

【要件④】被相続人と生計同一親族の自宅を配偶者が取得した場合

これは、親が買ってあげた家に子供が住んでいるケースが該当します。配偶者が土地を相続したうえで、子供が居住し続けてもよいですし、すぐに売却しても構いません。

[図表]生計同一親族の自宅を配偶者が取得した場合

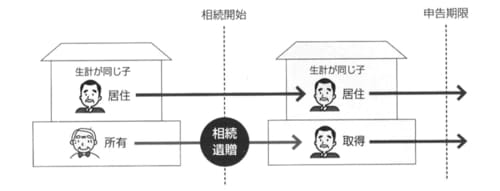

【要件⑤】生計同一親族の自宅をその親族が取得した場合

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

●被相続人からの相続または遺贈により取得した親族が、被相続人と生計を―にしていた者であること。

●相続開始時から申告期限まで宅地等を継続所有していること。

●相続開始の前から申告期限まで宅地等に継続居住していること。

[図表]生計同一親族の自宅をその親族が取得した場合

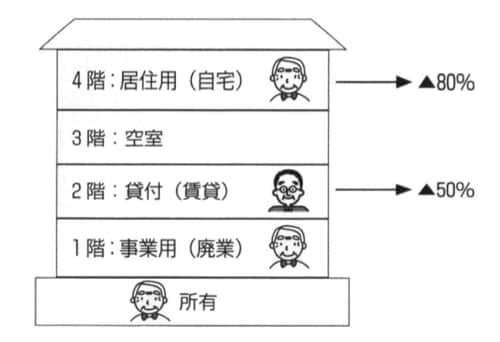

賃貸併用住宅は面積按分する

1棟の建物の敷地である宅地に、自宅部分と賃貸部分がある場合が問題となります。1つの宅地のうちに特定居住用宅地等の部分とそれ以外の部分がある場合、それぞれの部分ごとに按分して減額割合を計算することになります。

たとえば、次の図表のような例を考えてみます。面積300㎡、自用地としての相続税評価額60,000千円、借地権割合60%、借家権割合30%としましよう。

[図表]

【計算式】

まず、借地権と借家権の評価減を考慮します

(1階、3階、4階)60,000千円×3/4=45,000千円

(2階) 60,000千円×1/4×(1−60%×30%)=12,300千円

45,000千円+12,300千円=57,300千円

次に、居住用の4階部分に対して小規模宅地特例を適用します。

60,000千円×1/4×▲80%=▲12,000千円

さらに、貸付事業用の2階部分に対して小規模宅地特例を適用します。

60,000千円×1/4× (1−60%×30%)× ▲50%=▲6,150千円

以上から、土地の評価額は、

57,300千円−12,000千円−6,150千円=39,150千円となります。

【動画/筆者が本記事の内容をわかりやすく解説!】

岸田康雄

島津会計税理士法人東京事務所長

事業承継コンサルティング株式会社代表取締役 国際公認投資アナリスト/公認会計士/税理士/中小企業診断士/一級ファイナンシャル・プランニング技能士