被相続人の生活基盤である「自宅」の相続税を軽減

【1】 自宅に係る相続税を軽減できる特定居住用宅地の特例

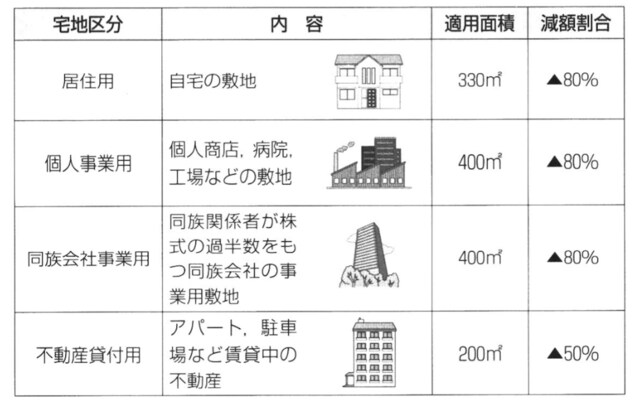

小規模宅地等の特例とは、相続財産のうち、被相続人等の住居用や事業用に使用していた宅地等について、配偶者や後継者が相続するときに、評価を下げることによって相続税負担を軽減する特例です(贈与のときには適用されません)。具体的には、被相続人または同居家族が住んでいる自宅の敷地、被相続人たちがオーナーである会社が事業を営む店舗や工場に使っている敷地をいいます。

被相続人が住んでいた自宅の敷地は、「特定居住用宅地等」といい、その土地を相続する者が一定要件を満たせば、最大330㎡までの部分について評価額を80%減額できます。これは、その土地に被相続人が自宅として住んでいたときは、その土地は被相続人の生活基盤として不可欠なものと言えるため、税負担を軽減するものです。

【2】 小規模宅地等の特例の限度面積

被相続人が住んでいた400㎡の自宅敷地を相続し、特定居住用宅地の適用を受けた場合、この宅地の相続税評価は、330㎡までの部分について80%評価減することができます。また、400㎡の 賃貸マンションの敷地を貸付事業用宅地として相続した場合、この宅地を「貸家建付地」としての相続税評価額したうえで、400㎡すべてではなく200㎡までの部分について50%評価減することができます。

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

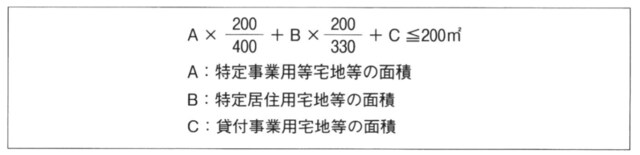

特定事業用宅地と特定居住用宅地の適用は完全併用(=730㎡=330㎡+400㎡)が可能です。しかし、特定居住用宅地や特定事業用宅地を、貸付事業用宅地と併用する場合には、以下のような按分計算によって適用面積の制限を受けることになります。

[図表]貸付事業用宅地を併用する場合の按分計算

配偶者以外は、同居か生計同一、「家なき子」が要件

【小規模宅地等の特例適用の要件】

① 個人が相続等により取得した財産のうちに、相続開始直前において相続等に係る被相続人または被相続人と生計を―にしていた親族 (「被相続人等」)の事業用 (不動産貸付けを含む)または居住用に供されていた宅地等 (土地または土地の上に存する権利)であること。

② 上記①の宅地等で一定の建物または構築物の敷地の用に供されているもののうち、棚卸資産等に該当しないもので、特定事業用宅地等、特定居住用宅地等、特定同族会社事業用宅地等および貸付事業用宅地等に限られること。

③ 相続等により財産を取得した者に係るすべての特例対象宅地等のうち当該個人が取得した特例対象宅地等またはその一部でこの特例の適用を受けるものとして選択したものであること。

④ 上記③の選択特例対象宅地等で、限度面積要件を充足するものであること。

【3】 特定居住用宅地等の適用要件を確認しよう

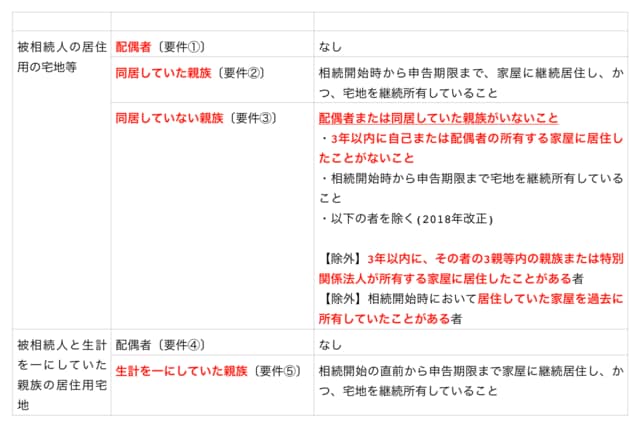

特定居住用宅地等とは、相続開始の直前において被相続人等の居住の用に供されていた宅地等で、次の図に掲げる要件に該当する被相続人の親族が相続または遺贈によって取得したものをいいます。

なお、その宅地等が2つ以上ある場合には、主としてその居住の用に供していた1つの宅地等だけしか適用することができません。

[図表]特定居住用宅地等の特例の適用要件

配偶者が相続する場合には、常に特定居住用宅地等として認められます。しかし、子供らの親族が相続する場合、被相続人と同居している、もしくは生計を一にしていることが求められます。

同居していないときは、被相続人に配偶者や同居している親族がおらず、かつ、相続開始前3年以内に自己または配偶者が所有する家屋(相続開始の直前において被相続人の居住の用に供されていた家屋を除く)に居住したことがないこと(「家なき子」と呼びます)が求められます。

ただし、以下の者は適用することができません。

すなわち、3年以内に、その者の3親等内の親族または特別関係法人が所有する家屋に居住したことがある者と、相続開始時において居住していた家屋を過去に所有していたことがある者です (2018年改正)。

つまり、親の相続にこの特例を適用しようとして、意図的に自宅を購入せず、親族の家を借りて住み続けているという相続税対策を使うと、この特例を適用することはできなくなりました。

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

また、相続発生の3年以内に子供の自宅を3親等内の親族や法人に売却し、子供がそれを借りて住むことで「家なき子」となるという相続税対策を行っても、この特例を適用することはできなくなりました。それゆえ、「家なき子」の相続税対策を行うのであれば、少なくとも相続発生の3年よりも前の早期に実施しておかなければなりません。

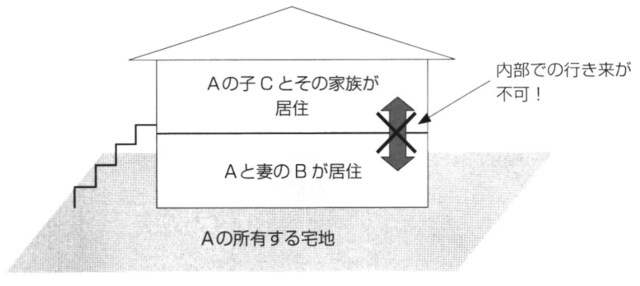

【4】 二世帯住宅でも同居親族といえるのか?

この特例を適用することができる相続人の条件が厳しくなっています。その一つが、同居する親族が相続することという条件です。しかし、二世帯住宅に住んでいた場合、同居していたと言えるかどうかが問題となります。

この点、内部で行き来ができるか否かにかかわらず、同じ建物であれば、二世帯住宅であっても、小規模宅地等の特例を適用することができます。

【5】 建物を子供が所有していた場合であっても小規模宅地等の特例は使えるのか?

よくある相続税対策に、二世帯住宅を子供が建築して所有することとし、その建築費用の頭金を親に出してもらう(贈与してもらう)手法があります。その際、住宅取得資金に係る贈与税の非課税制度を使うことができますから、一定金額までの贈与が非課税になります。この住宅取得資金贈与によれば、夫婦それぞれの親から贈与を受けることが可能であるため、夫婦2人を合わせれば、大きな金額の贈与額が非課税となります。

このように建物の所有者が子供およびその妻(子供世帯)である場合、親が所有する敷地に対して小規模宅地等の特例を適用することができるかが問題となります。これについては、小規模宅地等の特例は、建物ではなく土地に係る制度であるため、建物の所有者が誰であっても関係なく、条件を満たす限り適用することが可能です。

【図表】小規模宅地等の特例の範囲

【図表】

【6】 被相続人が老人ホームに入っていた場合であっても使える

また、相続人が老人ホームに入居した場合、自宅は空き家となりますが、それが特定居住用宅地に該当するかが問題となります。

この点、被相続人が要介護認定または要支援認定を受けており、自宅を賃貸に出していなければ、特定居住用宅地等に該当します。よって、小規模宅地等の特例を適用することができます。

【動画/筆者が本記事の内容をわかりやすく解説!】

岸田康雄

島津会計税理士法人東京事務所長

事業承継コンサルティング株式会社代表取締役 国際公認投資アナリスト/公認会計士/税理士/中小企業診断士/一級ファイナンシャル・プランニング技能士

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<