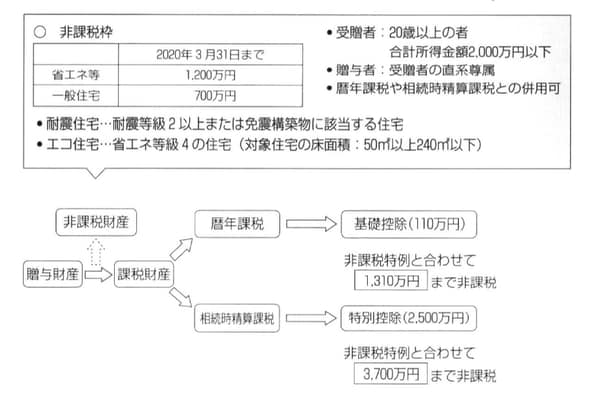

住宅取得等資金贈与の非課税制度

相続税対策は、相続財産を減らすこと、すなわち生前贈与が基本となります。そのための手法の1つに、住宅取得等資金に係る贈与税の非課税制度があります。これは、親から子や孫に住宅資金として現金を贈与する場合、一定の金額まで贈与税がかからない制度です。取得する住宅は、新耐震基準を満たしていれば、中古住宅であっても築年数は間われません。また、省エネ住宅および耐震住宅の場合には、非課税枠が通常の住宅の場合よりも拡大されます。

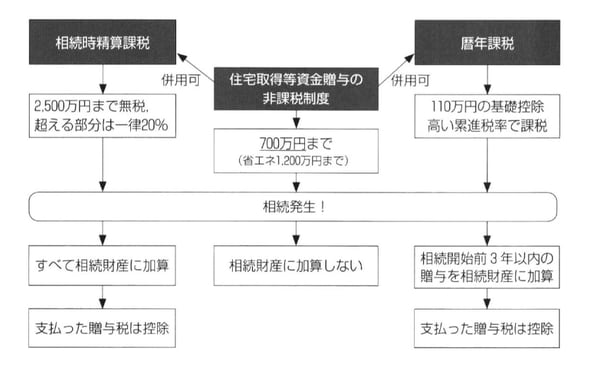

この制度は、2020年3月31日までであれば、一般住宅で700万円、省エネ・耐震住宅で1,200万円まで贈与税が非課税となります。仮に相続時精算課税制度を併用するとすれば、一気に3,700万円の生前贈与を実行することが可能となります。

受贈者ごとの非課税限度額は、図表1のとおり、新築等をする住宅用家屋の種類ごとに、受贈者が最初に非課税制度の適用を受けようとする住宅用家屋の契約締結日に応じた金額となります。

[図表1]住宅取得等資金贈与の非課税特例の併用イメージ

住宅取得等資金贈与の非課税枠

イ 下記ロ以外の場合

住宅用家屋の取得等に係る契約の締結日 省エネ等住宅 左記以外の住宅

〜2015年12月31日 1,500万円 1,000万円

2016年1月1日〜2020年3月31日 1,200万円 700万円

2020年4月1日〜2021年3月31日 1,000万円 500万円

2021年4月1日〜2021年12月31日 800万円 300万円

ロ 住宅用の家屋の新築等に係る対価等の額に含まれる消費税等の税率が10%である場合

住宅用家屋の取得等に係る契約の締結日 省エネ等住宅 左記以外の住宅

2019年4月1日〜2020年3月31日 3,000万円 2,500万円

2020年4月1日〜2021年3月31日 1,500万円 1,000万円

2021年4月1日〜2021年12月31日 1,200万円 700万円

(注1)すでに非課税の特例の適用を受けて贈与税が非課税となった金額がある場合には、その金額を控除した残額が非課税限度額となります。また、2019年4月1日以後に住宅用家屋の新築等に係る契約を締結して非課税の特例の適用を受ける場合の受贈者ごとの非課税限度額は、上記イおよびロの表の金額のうちいずれか多い金額となります。

(注2)「省エネ等住宅」とは、省エネ等基準に適合する住宅用家屋であることにつき、一定の書類により証明されたものをいいます。

[図表2]贈与の比較

教育資金一括贈与の非課税制度

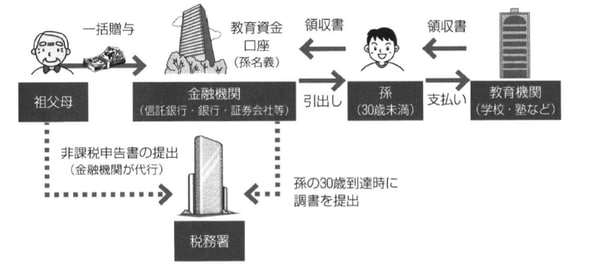

相続財産を減らす別の方法として、教育資金の一括贈与に係る贈与税の非課税制度があります。

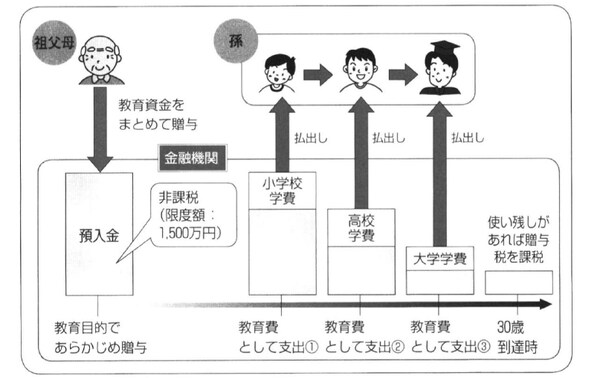

これは、高齢者が保有する財産を若年世代に移転させるとともに、教育・人材育成をサポートするため、子や孫に対する教育資金の一括贈与に係る贈与税について、子・孫1人につき1,500万円までを非課税とする制度です。

これを適用するためには、祖父母(直系尊属、贈与者)が、子・孫(30歳未満の直系卑属、受贈者)名義の日座等を金融機関に開設し、教育資金を一括して拠出します。この資金について、子・孫1人につき1,500万円までが非課税となるのです。

教育資金の範囲は、学校などへの入学金や授業料、学校以外の塾や習い事の月謝等であり、学校以外に支払われるものについては500万円が限度となります。教育資金の使途の適格性については、金融機関が領収書等をチェックし、書類を保管します。

この制度は、子・孫が30歳に達する日に期限が到来するため、その時点で使い残しや教育資金以外の支払いに充てられた資金があれば、贈与税が課されることになります。

結婚・子育て資金一括贈与の非課税制度

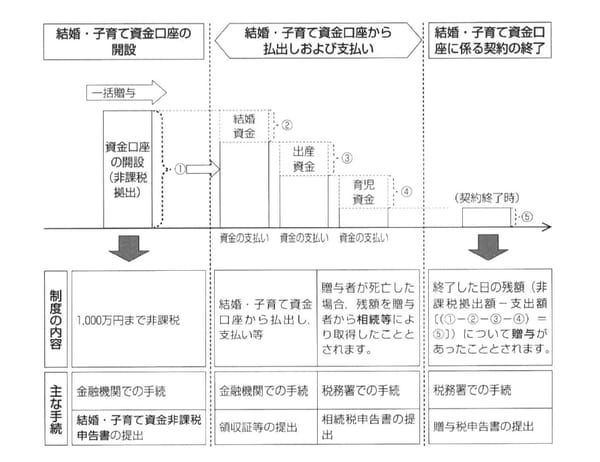

2019年3月31日までの間に、20歳以上50歳未満の方が、結婚・子育て資金に充てるため、直系尊属(父母や祖父母など)から、①信託受益権を付与された場合、②贈与により取得した金銭を銀行等に預け入れした場合、または③贈与により取得した金銭等によって有価証券を購入した場合には、1,000万円(結婚は300万円)までの金額については、贈与税が非課税となります。

結婚・子育て資金口座からの払出しおよび支払いを行った場合には、その開設時に選択した払出方法に応じ、領収書などの書類を、次の(1)または(2)の提出期限までにその金融機関等に提出する必要があります。すなわち、(1)結婚・子育て資金を支払った後にその金額を口座から払い出す方法を選択した場合は、支払日から1年を経過する日、(2)それ以外の方法を選択した場合は、支払日の属する年の翌年3月15日です。

[図表3]教育資金の一括贈与の非課税措置の仕組み(例)

契約期間中に贈与者が死亡した場合には、死亡日における非課税拠出額からそれまでの支出額を控除した残額を、贈与者から相続等により取得したこととされます。

その後、受贈者が50歳に達することなどにより、結婚・子育て口座に係る契約が終了した場合、非課税拠出額からそれまでの支出額を控除した残額があるときは、その残額はその契約終了時に贈与があったこととされます。

【結婚・子育て資金の具体例】

(1)結婚に際して支払う金銭(300万円限度)

●挙式費用、衣装代等の婚礼・結婚披露費用(婚姻日の1年前の日以後)

●家賃、敷金等の新居費用、転居費用(一定の期間内)

(2)妊娠,出産および育児に要する金銭

●不妊治療・妊婦健診に要する費用

●分べん費等・産後ケアに要する費用

●子の医療費、幼稚園・保育所等の保育料(ベビーシッター代を含む)

[図表4]結婚・子育て資金一括贈与の非課税制度のイメージ

【動画/筆者が本記事の内容をわかりやすく解説!】

岸田康雄

島津会計税理士法人東京事務所長

事業承継コンサルティング株式会社代表取締役 国際公認投資アナリスト/公認会計士/税理士/中小企業診断士/一級ファイナンシャル・プランニング技能士

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<