ライフプランでは、家族の希望に「優先順位」を

ライフプランの立て方について具体的な例を挙げてみます。

Aさん35歳男性、家族は専業主婦の奥様と小学生と幼稚園に通う子どもが2人。年収500万円という条件を設定します。現在35歳のAさんは、60歳の定年までにあと25年あります。Aさんがこれから定年までに得る収入は、年収が変わらないと仮定すると1億2500万円になります。

この中から、Aさんは自分と家族が生きていくための支出をまかなわなければなりません。まず、現在のAさん一家がどのような生活をしているかを確認します。

Aさんは、5年前に新築マンションを30年のローンで購入し、25年の返済期間が残っています。また、Aさんの両親が近所に住んでおり、両親を含めた6人で出かけることも多く、車はファミリータイプのワゴンを所有しています。

現在、奥様は子どもが小さいために専業主婦ですが、数年後にはパートで働こうと考えています。Aさんのご両親が近くに住んでいるので、帰りが遅くなっても子どもを預かってもらえるのがメリットです。

Aさんご夫婦の共通の趣味は旅行。子どもが小さく、まだ遠出はできませんが、もう少し大きくなったら年に一度は家族旅行に行きたいと思っています。

そんなAさんご夫妻は、次の7つの項目を優先順に挙げました。

①生活費(食費・光熱費・被服費等)

②住居費(住宅ローン返済)

③教育費(塾・学資積立)

④自動車関係(自動車ローン・維持費・税金等)

⑤自分たちの老後の資金

⑥家族旅行費用

⑦予備費

これ以外にも、両親が高齢化したときのための介護費用、家具や家電などの買い替え費用など、細かく挙げれば切りがないのですが、そういったものはまとめて⑦予備費として考えます。

Aさんは、今後の収入の1億2500万円を、この7つに割り振らなければなりません。何を優先するかはAさんご夫婦の考え次第ですが、住宅ローンなどはすでに決まった金額が出ているでしょうからローンの合計を出せばよいでしょう。

教育費一つとっても、小学校から大学まですべて国公立の学校に進学するのか、私立の学校を受験するのかで大きく変わります。塾や予備校の費用などが必要になるかもしれませんし、海外留学を考えるならもっと積み増さなければならないかもしれません。

どのようなケースでいくらぐらいの資金が必要になるか自分で調べるのは大変ですが、通常のプランナーは各パターンにおいておおよその金額を把握していますから安心してください。その場で概算を出してもらい、要望に添って詳細な金額を決めていきましょう。

Aさんご夫婦は、2人の子どもにとにかくやりたいことは全部やらせてあげたいと、教育費の優先順位を上に持ってきました。4人家族が生きていくのに必要な生活費と住居費は最優先ですが、その次に教育費を位置付けました。

車に関しては、子どもが小さく、両親の足代わりでもあるので、当面はファミリータイプのワゴンに乗り続ける予定です。

しかし定年退職後は都会を離れ、田舎暮らしをしてみたいという夢があります。そのときのための資金も、今から貯めておきたいと考えています。田舎暮らしには当然、車も複数台必要になる可能性があり、将来は奥様用に軽自動車を購入する必要があるとも考えています。

ここまできて、Aさんは困ってしまいました。教育費に大きくお金を割いた分、6番目の旅行費用に割けるお金が足りなくなってしまったのです。それに予備費とした両親の介護などにかけるお金は、優先順位は旅行より低いもののゼロにするわけにはいきません。

ご夫婦が話し合った結果、当初は旅行先を海外に想定していましたが、これを、国内を中心に変更。将来、田舎への移住を考えているので、その下見もかねて家族でドライブ旅行をすることにして、旅行のために準備するお金を減らしました。

ただし海外旅行も諦めきれないので、数年に一度のペースで海外にも行くことを決めました。

ライフプランを立てれば保険選びも容易に

このように、皆さんもご自分の収入を何にどれだけ使うのか、優先順位を決めて具体的に金額を割り振ってみてください。

最初に、それぞれの項目に対して大まかにどれぐらい使いたいのかを挙げていきます。合計はおそらく予算オーバーになっていると思うので、項目間で差し引きして総収入の金額内に収めていきましょう。

Aさんのように優先順位の低いほうから削ることがベターですが、場合によっては優先順位の低い数項目をまとめて見直していくのもよいでしょう。

また、この段階で優先順位が前後することもあり得ますし、具体的にどのように削るか考えることで新たなプランを思い付くかもしれません。

Aさんのケースでは、旅行の費用をただ削るのではなく、将来の田舎暮らしの下見という新たな意味合いを付けることで夫婦の意見を一致させることができました。また、数年に一度は海外に行くとしておけば、希望を100パーセント満たすことはできないとしても、絶対に行けなくなってしまうわけではないので納得ができます。

この大まかなライフプランを考えてから保険ショップなどを訪れると、実に無駄のないライフプランニングができるのでお勧めです。

遺族基礎年金は、ある程度割り引いてプランニングする

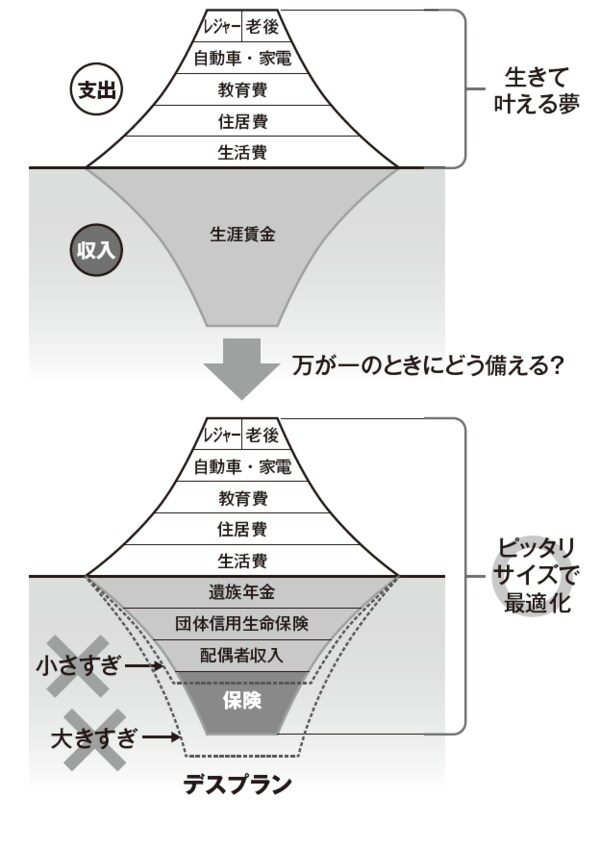

ライフプランの対局にあるのが、デスプランです。デスプランとは、直訳すれば「死後の計画」のこと。ライフプランが生きている間の収入で計画するのに対して、デスプランは皆さんが死んだ後に入ってくる収入を計算します。

Aさんの場合、Aさんが亡くなってしまうと働いて得る1億2500万円の収入は一切得られなくなってしまいます。

では、Aさんが亡くなった後に入ってくるお金とはどのようなものなのか、次に挙げてみます。Aさんの死後、遺族の収入は基本的にこの5つから得ると考えます。

<基本的な遺族の収入>

①遺族基礎年金

国民年金に加入中の方が亡くなった場合、その方によって生計を維持されていた「十八歳到達年度の末日までの間にある子(障害者は二十歳未満)のいる配偶者」又は「子」に支給。(日本年金機構より要約)

②遺族厚生年金

厚生年金に加入中の方が亡くなった場合、その方によって生計を維持されていた遺族(一配偶者または子、二父母、三孫、四祖父母の中で優先順位の高い方)に支給。(日本年金機構より要約)

③団体信用生命保険

住宅ローンなど債務保証を伴って融資を受けた債務者(住宅ローン利用者)が、返済中に死亡もしくは所定の高度障害といった不測の事態に陥った場合に生命保険会社から受取る保険金。この保険金の受け取り人は債権者(主に銀行等)なので、結果的に住宅ローンが返済される。

④遺族の労働収入

遺族である奥様が働いて得る収入。

⑤死亡保険の保険金

加入中の生命保険から給付される。

①の遺族基礎年金は、年金の制度から出るもので、子どもが該当年齢であれば収入として考えてよいでしょう。また会社員で厚生年金に加入していれば②の遺族厚生年金を受け取ることができます。

ただし、①については今後の年金政策によっては、どうなるかわかりません。今のところは支給されていますが、年金制度が不安定な状態であることを考えると、将来的に削減もしくは廃止される可能性も否定できません。

筆者個人としては、遺族基礎年金は変更を前提にしたほうがよいと考えています。したがって、これからデスプランを考えようという方たちは、遺族基礎年金はある程度割り引いてプランニングすることをお勧めします。

③の団体信用生命保険は、よく団信と略され、住宅ローンを借りたときには多くの場合加入が求められます。

ローンの返済中に借主が死亡などで返済ができなくなった場合、団信の保険金をもってローンを完済するため、遺族はそのまま持ち家に住み続けることができます。

配偶者の労働形態についても考慮しておく

④の労働収入は、遺族である配偶者(奥様)の働き方によって変わります。

よく、「不足分は妻が働けばいい」と簡単に言う方がいらっしゃいますが、それはあまり現実を見ていない考えです。

例えばAさんの場合、現在奥様は専業主婦です。もし、明日Aさんが亡くなったとしたら、奥様が働いてどれぐらいの収入を得られるでしょうか。

近頃、新聞などでマタニティハラスメントなどという言葉が取り沙汰されているように、産休や育児休暇の制度が充実してきたとはいうものの、正社員ですら取得が難しいと言われているのが現実です。

Aさんのご両親に子どもを預けて働きに出るといっても、パートタイマーの仕事ですら見つけるのは一苦労かもしれません。

特別な専門知識や技能を持っていて、すぐにでも仕事に復帰できるのなら別ですが、専業主婦だった女性がフルタイムで正社員の道をすぐに見つけるのは、かなり難しいのが現実でしょう。

もしかしたら10年後、20年後、子どもが大きくなって手を離れた頃にAさんが亡くなるかもしれません。それならば、フルタイムの仕事も探しやすいと思うかもしれませんが、今度は年齢的な面で奥様が仕事を見つけるのは難しくなる可能性があります。

遺族の労働収入分を考えるときには、奥様の働き方、労働形態についても考えておくべきでしょう。想定した収入を得ることが現実に可能かどうか、具体的に考えておくことが必要です。

最後に残るのが死亡保険の保険金です。①から④までを合計した金額と、ライフプランで計算した、生きている間に得る収入の金額の差を、この保険金が補填することになります。

家族の将来を守るのは「逆さ富士=デスプラン」!?

ライフプランとデスプランの関係を、富士山に例えてみましょう。ライフプランで計算したAさんの今後の収入、1億2500万円を富士山に見立てます。

生活費や住居費、教育費などを積み上げていって、富士山ができあがります。富士山のふもとには湖があり、湖面に美しい富士山の姿が映っているのを目にしたこともあるでしょう。逆さ富士、これがまさにデスプランです。

富士山が湖面に映ったのが逆さ富士ですから、両者の大きさは同じでなければなりません。ということは、ライフプランで計算した金額、生きている間にAさんが稼ぐ収入(富士山)と、デスプランで計算したAさんが死んだ後に得る収入(逆さ富士)の大きさは少なくとも同じ大きさでなければならないのです。

ところが、この逆さ富士を富士山よりも小さく設定、またはまったく設定できていない人が多いのです。富士山に対して、近所の裏山くらいのデスプランしか作れていない人が多いのです。

しかし、これだといずれ残された家族の生活は困窮します。入ってくるお金より、出ていくお金のほうが多いのですから、当然の話です。

住宅ローンを借りていれば、団体信用生命保険がありますから、とりあえず住むところは確保できますが、賃貸住宅の場合は家賃すら払えなくなるかもしれません。

そうなると、切り詰めた生活をしなければならなくなり、夢や希望などと言っていられなくなります。貯金もできませんし、将来に不安を感じながら日々を過ごさなければならなくなってしまいます。これこそ、まさに家族の将来を守れない保険です。

自分が死んだ後に必要なお金は「多めに用意」しておく

この逆さ富士の大きさを左右するのが、死亡保険の保険金です。前回説明した「基本的な遺族の収入」の①から④までは、自分で金額を決めることができませんから、調整は死亡保険でするしかありません。

きちんとライフプランを立てて計算せず、一般論で平均的な保険に加入してしまうと、この部分が不足してしまう可能性が非常に高くなります。生きていくために必要な金額をきちんと算出し、それに見合う保障を保険で補う必要があるのです。

それに先ほどライフプランとデスプランの金額は同じでなければならないと書きましたが、それは最低ラインの話です。理想を言えば、逆さ富士のほうが少し大きくなるぐらいがベストだと考えます。

その理由は2つありますが、第一はプランに余裕を持っておいたほうがよいと考えるからです。例えば、公立校から私立校への進路変更等に備えるためにも、ぎりぎりのお金で生活するよりも、経済的に多少の余裕を見ておいたほうが精神的にも安心できます。

第二は、生命保険の保険金には税金がかかるからです。保険金にかかる税金は、誰が保険料を負担していたか、被保険者は誰か、保険金の受け取りは誰かによって所得税、相続税、贈与税のどれかがかかります。

税金関係についてはさまざまな条件によって変わってくるので加入時にプランナーに相談する必要がありますが、いずれにしても給付される保険金が満額受け取れるわけではないということを理解しておかなければなりません。

月々の生活費として20万円を保険金でまかなおうとした場合、20万円ぴったりの保険に加入してしまうとそこから税金が引かれ、手取りは減ってしまいます。そうすると税金として引かれた分、どこかで生活を切り詰めるか、奥様が余計に働かなければならなくなります。

[図表]富士山と逆さ富士

余裕のないライフプランでは、生活の安定は難しい

では、逆さ富士が近所の裏山ぐらいにしか設定されていないとどうなるのか、具体的な数字を当てはめてみましょう。

連載20回のAさんのケースを思い出してください。仮にAさんのご家族がこれから生活していくには、月に20万円が必要だったとしましょう。Aさんは3000万円の生命保険に入っていました。

3000万円をAさんが定年になる予定の60歳までの25年間で割ると、1年に120万円、月にすると10万円。月に20万円必要ですから、10万円が不足します。

専業主婦だったAさんの奥様が、いきなり自分でそれだけの金額を稼ぐのは至難の業です。パートの仕事を見つけて月に8万円ほどの収入を得ることができましたが、以前よりだいぶ生活費を切り詰めて、ぎりぎりの生活が続きます。

これから子どもが大きくなり、教育費などもかかることを考えると、旅行などの楽しみは後回しにせざるを得ません。また進学にあたっても、選択肢は狭くなる可能性が高く、塾などに通わせるには仕事を増やさなければやりくりできそうにありません。

希望に見合う保険でなければ、加入する意味はない

では、Aさんの保険金が5000万円あったとしたらどうでしょうか。

25年で5000万円ですから、1年で200万円、月に大体16万円強という数字になります。奥様の収入の8万円を足せば、毎日の生活はまかなえる計算ですし、子どもが小さくてお金がかからない時期は生活費を節約して貯蓄に回せば、将来の支出増に備えることもできます。

もしくは反対にパートの仕事量を減らして子どもと過ごす時間を多くとり、少し大きくなってから仕事量を増やすという選択肢も選ぶことができます。

Aさんの場合、一般論で加入した3000万円の保険金では逆さ富士が近所の裏山ぐらいの高さでしかありませんでした。

しかし、きちんとしたライフプランを立ててピッタリサイズの5000万円の死亡保険に加入していれば、十分に富士山と釣り合うだけの逆さ富士を確保できていたのです。本来は、ここまで考えたうえで生命保険に加入するべきなのです。