今日のヘッドライン19年1月23日号で想定した通り(関連リンク『ECB政策理事会を目前に控えた準備』参照)、今回の政策理事会でフォワードガイダンスの変更等は発表されませんでした。しかし景気のリスク判断は引き下げました。足元のユーロ圏経済指標もECBの景気判断を支持する内容で、3月の理事会では(正式に)経済予想値の下方修正や、場合によっては新たな政策方針が示される可能性もゼロではないと思われます。

ECB政策理事会:市場予想通り政策金利等を据え置くも、経済見通しは下向き

欧州中央銀行(ECB)は2019年1月24日、政策理事会の結果を公表し、市場予想通り主要政策金利を据え置くと共に、政策金利を少なくとも夏にかけて現在の水準にとどめるフォワードガイダンス(将来の金融政策方針を示唆)を維持しました。

一方でECBのドラギ総裁はユーロ圏の経済成長のリスクを中立から下方にシフトさせたことなどから、ECBのトーンはハト派(金融緩和を選好)的と見られます。

どこに注目すべきか:ユーロ圏PMI、自動車生産、貸し出し、TLTRO

今日のヘッドライン19年1月23日号で想定した通り、今回の政策理事会でフォワードガイダンスの変更等は発表されませんでした。しかし景気のリスク判断は引き下げました。足元のユーロ圏経済指標もECBの景気判断を支持する内容で、3月の理事会では(正式に)経済予想値の下方修正や、場合によっては新たな政策方針が示される可能性もゼロではないと思われます。

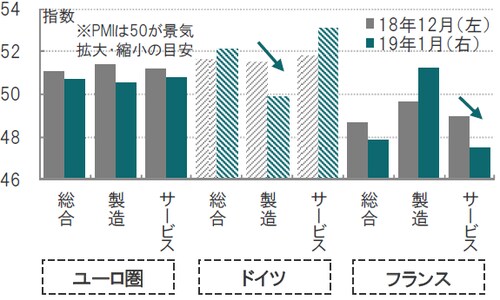

ECBの景気判断引き下げを裏付けるように1月のユーロ圏の製造業購買担当者景気指数(PMI)等が公表され、全般に前月から低下しました(図表1参照)。例えば、ドイツの製造業PMIは1月が49.9と、景気拡大・縮小の分かれ目である50を下回りました。ドイツの主力産業である自動車は排ガス規制等の影響で昨年9月頃に生産が低下しました。この影響は一時的と見られていましたが、足元の自動車生産も回復が見られません。恐らく、中国向け輸出の不振などが背景と考えられます。ドイツ製造業の先行指標と見られる新規受注は45.3と、18年12月の47.7から低下しています。

[図表1]ユーロ圏とドイツ、フランスのPMIの動向

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

フランスの製造業は前月を上回りましたが、サービス業は1月が47.5と50を大幅に下回りました。「黄色いベスト」運動とその背後にあるフランスの社会保障、財政問題がサービス業に悪影響を与えたものと見られます。

ECBの19年のユーロ圏成長率予測は年率1.7%ですが、今回のPMIの水準であれば3月の次回のECB経済予想では成長率予想値の引き下げが見込まれます。

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

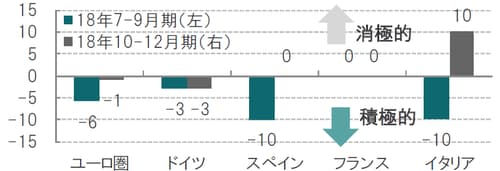

ユーロ圏経済の回復に伴い改善を示していた貸出ですが、やや気になる点が、足元の数字に見られます。銀行の貸出姿勢が18年7-9月期の-6から、10-12月期は-1と貸出意欲が若干低下しています。ただ、国ごとに見ると、ドイツやフランスでは変化無く、イタリアと小幅ながらスペインで貸出に慎重となるなど、リスク回避姿勢が見られます。

[図表2]ユーロ圏主要国の企業向け貸出態度の動向

出所:欧州中央銀行(ECB)のデータを使用しピクテ投信投資顧問作成

これらの経済指標からユーロ圏の金融政策を考えると、ユーロ圏総合PMIは減速傾向ではあっても水準は50を上回っており、フォワードガイダンスの変更を、慎重ながら着実に進めると見られます。英国の欧州連合(EU)離脱や米中貿易戦争の動向を判断しながらの展開と見るからです。

貸出データからイタリアのように不良債権問題等で貸出に消極的な国もあります。3月のECB理事会では的を絞った資金供給オペ(TLTRO)導入が前進すると見られます。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『ECB、ユーロ圏景気下方シフトをにじませる』を参照)。

(2019年1月25日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部 投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは