企業の運命は、法人税を節税できるかどうかで決まる!?

企業が納めなくてはならない税金には11種類あります。

【法人が負担すべき税金】

①法人税(国税)・・・法人の所得に対し、課税される税金。個人や個人事業主の所得税に相当する

②復興特別法人税(国税)・・・東日本大震災からの復興の財源のための税金。平成24年4月1日から平成27年まで施行。税額は法人税額の10%

③法人住民税(都道府県税・市区町村税)・・・地方自治体の住民サービスに対して、住民が負担する税金。所得に関係なく課税される「均等割」と法人税額に応じて課税される「法人割」、その他に利子に付く「利子割」がある

④法人事業税(都道府県税)・・・すべての事業者が負担する税金

⑤地方法人特別税(国税)・・・地域間の税源の偏りをなくすため、法人事業税の一部を分離してできた税金

⑥消費税(国税)・・・消費活動に対して課される税金

⑦印紙税(国税)・・・日常の経済取引に伴う契約書や金銭の受取書(領収書)などに課税される税金

⑧登録免許税(国税)・・・不動産、船舶、会社、人の資格などについての登記や登録、特許、免許、許可、認可、認定、指定および技能証明について課される税金

⑨所得税(国税)・・・法人では、利子や配当金などに課税される

⑩固定資産税(市区町村税)・・・保有する土地・建物など固定資産に課税される税金

⑪自動車関連の税・・・自動車税(都道府県税)、自動車重量税(国税)、自動車取得税(都道府県税)、軽自動車税(市区町村税)など

これらの他に、事業内容によっては関税、タバコ税、酒税などがかかります。

経営において重要であり納税額としても大きいのは、消費税と法人税等(①法人税、③法人住民税、④法人事業税)です。特に法人税等は経営者の関心の高いものです。法人税等は「節税」の余地が大きく、うまく節税できるかどうかで企業の運命が決まってくる部分があるからです。

「赤字計上をするための無駄遣い」のリスク

経営者の法人税等に対するスタンスとしては、大きく2つに分かれます。1つは、支払う税金をできるだけ少なくしたいと考え、限りなく納税額ゼロ円を目指すタイプです。

もう1つは、会社の純資産(中小企業の場合は主に資本金と繰越利益余剰金)をできるだけ多く蓄積していきたいと考え、黒字を最大限に計上することを目指すタイプです。当然、それに見合った納税が発生します。

前者は、比較的規模の小さい企業や家族経営の企業の経営者に多く見られるタイプです。おそらく「せっかく稼いだお金を税金に取られるのは、損をした気分になるから嫌だ」という思いがあるのでしょう。極力税金を支払わなくても済むようにと、赤字決算を目指し、もろもろの会計処理を試みます。

ところが、これには落とし穴があります。赤字計上を意識するあまり常にお金を使うこと(会社にお金を貯めないこと)を考えていると、いざというときにお金が足りなくなってしまうのです。リーマンショックのように急激な景気の落ち込みが来た場合など、とっさの受け身が取れません。

会社の金を使う目的が、「会社の将来につながる使い方」ならいいですが、「赤字計上をするための無駄遣い」であってはいけないということです。

納税を多くする会社は外からの信頼が厚くなる

ある程度の規模の会社になってくれば、節税ばかりを追求するのではなく、後者の「純資産重視」タイプに切り替えていくことを考えるべきだと思います。

これまで多くの企業のアドバイザーやコンサルタントをしてきた経験からいえるのは、過度に税金を怖がらないで、「法人税はコスト」と割り切った会社のほうが経営上もうまくいっている例が多いということです。

たとえば、こんな例がありました。ある中小規模の会社で、社長が節税を考えて自分や役員への報酬をたくさん支給していました。そのおかげで法人税は毎年ほとんどゼロでした。ところが、私が経理に関わるようになり、改めて計算してみると、社長や役員個人の所得税がとても高額になっていたのです。

法人税を小さくしても、個人の所得税が大きくなっていては、まったく節税になっていません。それどころか、会社の決算が芳しくないために銀行からの信用もなく、融資を受けることも難しい状態になっていました。社長に「それは間違った節税の仕方ですよ」と説明し、「法人税はコストのようなものですから」と順序立ててお話しして考え方を変えてもらいました。

ちなみに、法人税と住民税は税金を支払っても所得には無関係ですが、事業税はその納税額分を所得から差し引けます。まさに税務上もコストになります。そうして経理を一から見直すことで、ようやく経営が上向きに進んでいったということがありました。

会社の信用は「その会社が儲かっているかどうか」で判断されます。その1つの基準が法人税等の「納税額」です。納税をたくさんしている会社は儲かっている証拠とみなされ、外からの信頼が厚くなります。ですから、納税はしないといけないのです。むしろ、納税できることを喜ぶべきでしょう。

だからといって納税をジャンジャンしろというのではありません。無駄に納税する必要はどこにもありません。「納税はして当然のもの。ただし、できる節税はする」というのが、あるべき経営者のスタンスだろうと思います。

健全な会計のもとにしか健全な会社は育たない

将来的に大増税が不可避である今、中小企業は特に税務対策に力を入れ、足元を固め直さなくてはなりません。そのためにも正しい会計を行い、税務当局から無用な疑念を抱かれることのないようにしたいものです。

税務署にはそれぞれ徴収額のノルマがあって、税務職員たちは各自に課されたノルマを達成しようと使命感に燃えています。表現があまり良くないかもしれませんが、分かりやすく言ってしまえば、「たくさん税金が回収できそうな会社」「突けばボロが出て、課税額が増えそうな会社」「こちらが強い態度で当たれば、折れて税金を払ってくれそうな会社」というのがどうしても標的になりやすくなります。

さらに具体的にいえば、利益が多く出ているにもかかわらず、いつも納税額が少ない会社は要注意です。「決算書に不正がありそう」と疑われ、隅から隅まで調べられるからです。決算書に不備やミスが多い会社も危険です。「突っ込みどころが多そう」と思われ、粗探しをされてしまいます。

会計や税の専門家がおらず、一般の経理職員だけで税務調査に対応しなければならない会社も気をつけてください。税務職員が投げかける専門的な質問にしどろもどろになってしまったり、反論の余地なく言いくるめられてしまったりすることがあるからです。

実際には不正などするつもりがなく、ウソの記載をしたつもりもないのに、税務調査で引っかかって申告をし直さなくてはならなくなった会社や、当初の納税額より大幅に課税が増えてしまい困窮した会社、虚偽記載とみなされてペナルティーを科された会社などが世の中にはたくさんあります。

税務職員も仕事ですから調査や徴収は当然の仕事です。仮に税務調査に引っかかったとしても、不運がったり、税務署を恨んだりするのは筋違いというものでしょう。それよりも、こちらの勘違いや勉強不足、書類の不備や対応の甘さなどを反省し、スキのない決算書や事業計画書を作成することが大事だと思います。

きちんとした決算書や事業計画書を作っておけば、税務調査で質問を受けても落ち着いて対応でき、自社の正しさを堂々と主張できます。共に決算書を作り、税務調査に臨んでくれる会計上のパートナーがいれば、徹底的に当局と議論し合うことも可能です。

「国税不服申立制度」で納め過ぎた税金を取り戻す方法

最後に、「国税不服申立制度」についてお話ししておきます。税務署の課税処分に納得できないときや、納税した額に不服があるときは、国に対して異議を唱え、不服申立てをすることができます。国税側の誤りが認められれば、課税額が修正されたり、納め過ぎた税金が戻ってきたりします。

ただし、「いざとなったら不服申立てをすればいい」という考え方ではなく、企業も税理士も不服申立てをしなくて済むように日頃から取り組む姿勢が大事です。誠意をもって説明すれば税務当局もやみくもに不当な課税はしないものです。

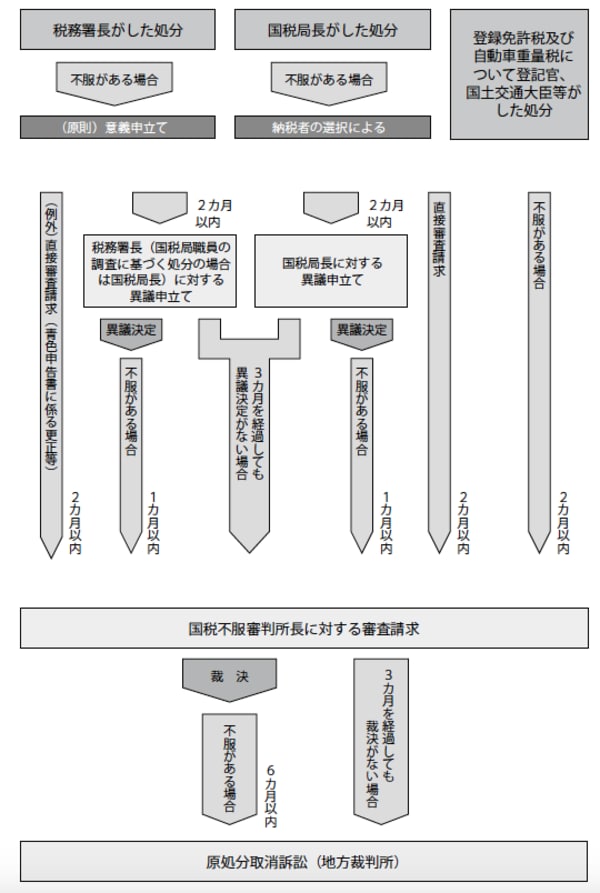

【不服申立制度】

国税に関する法律に基づき税務署長等が行った更正・決定などの課税処分、差押えなどの滞納処分等に不服があるときは、その処分の取消しや変更を求める不服申立てができます。

不服申立ての手順としては、3段階あります。

①まず、処分を行った税務署長等に「再調査の請求」を行います。

請求ができる期限は、処分の通知を受けた日の翌日から2カ月以内です(青色申告書における更正に不服があるときなど、再調査の請求を経ずに直接、国税不服審判所長に対して審査請求をすることができる例外もあります)。

再調査による見直しが行われ、処分が正しかったかどうかの判断が下されます。

②結果を受けて、なお不服があるときは、国税不服審判所長に「審査請求」を行います。

審査請求の期限は、従来は通知を受けた日の翌日から1カ月以内でしたが、平成26年6月の改正により「3カ月以内」に延長されました。また、同じく改正によって、納税者の選択で①を経ずに直接、②を行うことも可能になりました。

審査請求を受けた国税不服審判所で調査や審理が行われ、裁決が下されます。

③この裁決にも不服があるときは、さらに裁判所に訴えの提起をします。

これの期限は、通知を受けた日の翌日から6カ月以内です。

国税に関する不服申立制度が一部改正されたことで、適正かつスムーズに審査が行われるようになりました。納税者の側からすれば、不服申立てをしやすくなったといえます。

[図表]不服申立ての流れ

税務当局に勝訴し、税金を取り戻した実例とは?

この不服申立てによって見事、払い過ぎた税金を取り戻した例が当方にもあります。

当初は他の税理士が関与していた会社なのですが、社長が従業員に資金繰りの厳しさを教えるために、正規の帳簿以外に別の帳簿を作っていたケースがありました。従業員に見せるほうの帳簿にはわざと余剰資金を記載せず、あたかも経営状態が厳しいように書いてあったのです。このことが二重帳簿とみなされて、二重課税を受けました。

二重課税を受けた時点で前任の税理士が降り、私に依頼が来ました。改めて帳簿を見直したところ、売上自体は正しく記載・申告されており、明らかに過大な課税であることが確認できました。税務署長あてに異議申立て(再調査の請求)をすると、難なくこちらの言い分を認めてもらうことができ、無事に納め過ぎた税金を還付してもらうことができました。

「この課税はおかしいのではないか」「税務署の処分にどうも納得がいかない」という場合は、躊躇せずに不服申立てをすべきだと思います。ただし、税務や会計の素人だけで事に当たるのはハードルが高いと思います。税務職員は「通達」にもとづいたマニュアル通りの処理をするので、どうしても納税者側には反論が難しく、不利な判断になってしまうことが多いためです。

最終的には過去の裁判の判例が決め手となります。その点、職業会計人であれば税務訴訟判例を参考にしながら納税者に有利な判断になるよう力添えをしてくれます。必要な場面では、相応しい相手に相談をし、バックアップをしてもらってください。

真下 和男

真下公認会計士事務所 所長