今回のFOMCの結果やパウエルFRB議長の会見を受けた市場の反応を見ると、国債市場では長期と短期の利回り格差が縮小し、株式市場は下落しました。市場が米金融当局の姿勢が想定以上にタカ派(金融引締めを選好)的であったと判断した結果と見られます。

12月FOMC:市場予想通り18年に4度目の利上げ、19年の利上げ予測は2回に減少

米連邦準備理事会(FRB)は2018年12月18~19日に開催した米連邦公開市場委員会(FOMC)で市場予想通り政策金利の誘導目標を0.25%引き上げ、政策金利のレンジを2.25%~2.50%としました。

一方、先行きの利上げシナリオも公表し、19年の利上げ想定ペースを従来の3回から2回に引き下げました。

どこに注目すべきか:声明文、景気認識、正常化政策、中立金利

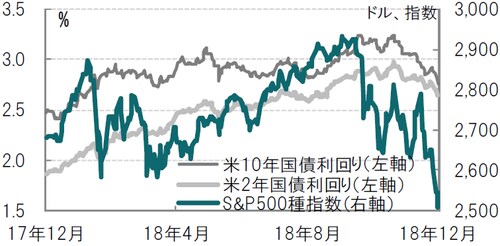

今回のFOMCの結果やパウエルFRB議長の会見を受けた市場の反応を見ると、国債市場では長期と短期の利回り格差が縮小し(図表1参照)、株式市場は下落しました。市場が米金融当局の姿勢が想定以上にタカ派(金融引締めを選好)的であったと判断した結果と見られます。19年の利上げ想定回数が減ることは織り込み済みで反応が小さい一方、次の点がタカ派寄りと判断された要因と見ています。

[図表1]米国国債利回りとS&P500種指数の推移

まず、声明文の変更が限定的であったことです。米中貿易戦争懸念や最近の株式市場の下落にもかかわらず、米国経済の認識に関する表現は、前回とほぼ同様でした。

なお、今回の声明文にグローバル経済及び金融市場の動向を引き続き注視し、景気見通しに対する影響を評価する、といった文言が付け加えられるなど、景気の下方リスクへの懸念は見られます。ただ、パウエル議長の会見において、景気認識に対する質問への回答からは、FRBが即座に対応するという切迫感は感じられない印象です。

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

次に、フェデラルファンド(FF)金利誘導目標レンジの今後の見通しに関する表現の変更が限定的であった点です。前回の声明文で利上げについて「目標レンジの一段の緩やかな引き上げが整合的」と表現されていました。今回もこの表現にほぼ変更が無く、あえて違いといえば、「幾らかの」が目標レンジの後に追加された程度です。先物市場など市場の一部では19年の利上げ回数を1回にまで低下させている模様ですが、声明文からはそこまでの変化は期待しがたいと見られます。

最後に、パウエル議長が会見でバランスシートの正常化政策(再投資の停止)について、保有債券削減ペースの変更(実質的な引き締め)は想定しないと述べたことに株式市場は反応、一段安となった模様です。もっとも、削減ペースの変更は金融政策の枠組みとも関連する問題だけに、市場の期待が早過ぎる面もあるように思われます。

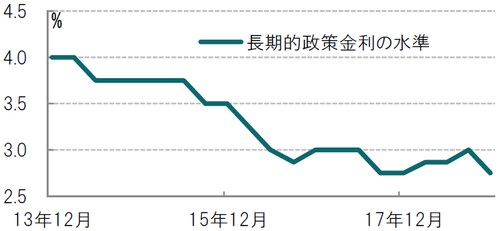

一方、市場が希望するほどハト派(金融緩和を選好)でなかったためタカ派寄りと市場は反応しましたが、ハト派の面も見られます。例えば、中立金利(景気を加速も抑制もしない)の目安とされる長期的に妥当と見る政策金利の想定水準を2.75%に引き下げています(図表2参照)。利上げの停止時期についての不透明要因はありますが、仮に19年を2回とし、20年の分布の平均を中央値でなく最頻値で見れば、19年の水準で利上げを停止するように見えなくもありません。

[図表2]FOMC参加者予想による長期的政策金利の水準

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

足元の利上げ路線はゆっくり、確実に変化しているようですが、市場の求めるスピード感との相違は気がかりです。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『利上げペース減速でも残る、モヤモヤ感 』を参照)。

(2018年12月20日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部 投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

3月7日(土)~8日(日)限定配信!

日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは

遺言書があるのにやっぱり揉める!

富裕層が今すぐ備えるべき「相続の落とし穴と対策」

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」