資産の保有を続けながら相続税だけを引き下げるには?

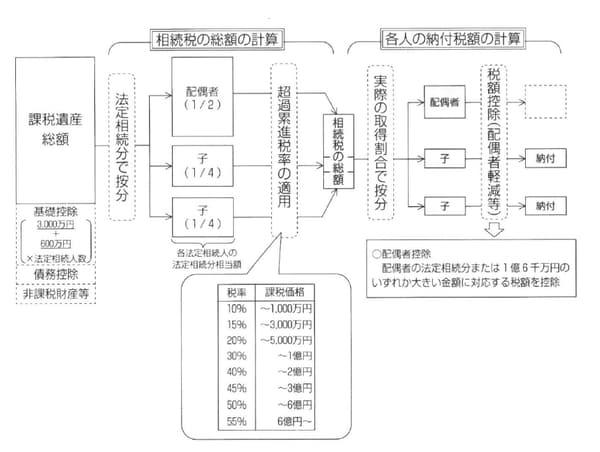

相続税申告では、先に相続税の総額が計算されます。すなわち、正味の相続財産(=資産−非課税財産−債務控除)から基礎控除額を差し引き、その金額(課税遺産総額)を、民法の法定相続分で分けたと仮定し、そこに超過累進税率を適用して各人の相続税を計算して、それらを合計します。そのうえで、この合計額を実際の取得割合で按分して、各相続人の相続税の金額が決定されることとなります。

したがって、相続税の金額は、相続財産の大きさによって決まることとなり、相続財産が大きければ大きいほど、相続税の負担が重くなります。

[図表]相続税の計算方法

そこで、資産家の方々は、税負担を最小化できる方法はないかと考えます。すなわち、相続税の負担を軽減させる方法、相続税対策を生前に検討することとなるのです。

相続税対策の具体的な方法として、相続税の課税対象となる相続財産の評価額の引き下げがありますが、これは今も昔も重要な考え方です。つまり、同じ価値の財産であっても、適用する評価方法によって相続税評価が異なるため、より評価の低くなる財産を保有すべきだということです。

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

たとえば、地主の相続税対策として、土地に賃貸マンションを建てて評価額を下げる方法が知られています。これは、評価額の高い現金を評価額の低くなる賃貸不動産に組み替える手法です。これによって、同じ財産価値を維持する(高める)一方で、相続税評価を下げることが可能となります。

「暦年贈与」で財産を移転し相続税の計算対象外にする

しかし、資産の保有を続けながら評価だけを引き下げる方法には一定の限界があります。そこで、先に考えるべきことは、そもそも相続税の計算対象となる財産をなくしてしまうこと、つまり、生前に相続税の対象となる財産を次世代へ移転しておくことです。

財産を減らすための対策として、「暦年贈与」すなわち年間1人当たり110万円までの非課税枠を利用し、財産の一部を子や孫に移転させておく生前贈与が相続税対策の基本です。生前に贈与する場合、小口に分けて何年もかけて贈与したほうが、節税効果が大きくなります。110万円の非課税枠を可能なかぎり多く使用することができれば、二次相続(父から母へ、母から子供へと、2回分の相続をすること)まで視野に入れて、大きな節税効果を生み出すことが可能となります。

贈与は相続に比べて税率が高いものの、うまく利用すれば使い道は実に多いものです。暦年贈与の基礎控除の枠は、年間1人当たり110万円です。しかし、この基礎控除の非課税枠は毎年繰り返し利用でき、孫など法定相続人以外にも使えます。

たとえば、8,000万円の資産を持っている人が、3人の子供と1人の孫に、1人当たり年間110万円の贈与を10年間続けたとしましょう。

110万円×4人× 10年=4,400万円

8,000万円-4,400万円=3,600万円

当初持っていた資産の8,000万円から、贈与した4,400万円を差し引くと、残りは3,600万円となります。これであれば相続税の基礎控除(配偶者と子供3人で5,400万円)の枠内に収まりますから、相続税の支払いが発生しません。

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

気をつけたいのは、同じ金額の贈与を定期的に数年続けると、計画的な分割贈与とみなされ、その総額に対して贈与税が課税される可能性があるということです。すなわち、毎年110万円未満の贈与で贈与契約書を作成していない場合、毎年一定額の贈与を続けて行う贈与(定期贈与、連年贈与)は、全体の合計額を一括贈与したとみなされる可能性があるのです。たとえば、親が子供名義の預金通帳を作成して、毎年110万円ずつ贈与税のかからない範囲で預金している人が多く見受けられますが、10年間にわたり定期贈与を行った場合、毎年110万円を受け取る権利を一括で贈与したとして、数年間の合計額に対して一度に贈与税が課されることがあります。暦年贈与の総額に対して課税されないように注意が必要でしょう。

相続が発生しそうな状況であれば子供ではなく孫へ贈与

もう1つ注意すべき点は、相続発生前3年間に子供など法定相続人に贈与した財産は、相続財産に加算されることです。この点、孫への贈与であれば相続の3年以内であっても加算されることはありません。それゆえ、相続が発生しそうな状況であれば、子供ではなく孫へ贈与を行うべきです(孫への贈与は二次相続対策としても有効です)。

なお、生前贈与は、「特別受益」(相続人の中に被相続人から特別の利益を受けていた者がいる場合、相続財産を先に受け取っていたものとして、その贈与の価額を他の財産に加算して遺留分を計算すること)として争いの種になることもあるため、これについても注意が必要です。

また、基礎控除の枠内で賄い切れないほど大きな財産がある場合、贈与税を支払ってでも財産の移転を促進することも1つの選択肢です。制度的には贈与税は、相続税より高い税負担率となっていますが、贈与金額や受贈者人数によっては節税になる場合があり、税制改正の後、相続税として課税されるよりも税負担が軽くなるケースが増えています。

特に、子や孫(いずれも20歳以上)に対する贈与は、優遇された税率構造が適用されていますので、積極的に活用すべきでしよう。さらに、暦年贈与の110万円を超える場合には、教育資金として孫にお金を渡す「教育資金贈与」(孫の教育資金を1,500万円まで非課税で贈与できる制度)や婚姻20年以上の夫婦間の「贈与税の配偶者控除」(居住用不動産またはその取得のための資金を2,000万円まで非課税で贈与できる制度)という特例が利用できます。これらも積極的に活用すべきでしょう。

ただし、短期間の集中的な贈与を行う場合、1人に対して贈与する金額を増やすよりも、金額は変えずに贈与する人数を増やしたほうが効果的です。これについては「最適贈与」として別の機会にお届します。

【動画/筆者が本記事の内容をわかりやすく解説!】

岸田康雄

島津会計税理士法人東京事務所長

事業承継コンサルティング株式会社代表取締役 国際公認投資アナリスト/公認会計士/税理士/中小企業診断士/一級ファイナンシャル・プランニング技能士