「短期借入金」の返済が大きな負担に…

これまで経常収支、経常外収支について説明してきた。今回からは、2回に分けて財務収支について説明していく。まず前編では財務収支の全体像を解説したい。

①財務収支とは

中小企業における財務収支とは、主に借入金の調達と返済のことを指す。借入金には長期と短期があり、それぞれ返済額が決まっている。資金繰りという観点で見ると、短期借入金がある場合、その返済が大きな負担となる。例えば短期借入金の返済と、売上の回収が少ない月や消費税の納付月などとが重なる場合、資金繰りがひっ迫してしまうのだ。このように短期借入金は、資金繰りでは実質的に使える資金とはならないことが多い。

また、設備手形も財務収支に該当する。設備手形とは、設備を長期の割賦手形等で購入し毎月決裁を行うファイナンスリースのことだ。製造業や運送業では、これを利用して設備を購入することが多い。決算書上は固定資産と固定負債に計上され、今後の毎月の決済額も分かるため、財務支出として資金繰り予定で見ていくことが可能となる。

このように中小企業では、売上が計上される前からすでに決まっている財務支出が多く存在する。特に設備投資が必要な業態では財務支出が多く、売掛金の入金がズレると、資金繰りが一気にひっ迫することになってしまう。したがって借入金や設備手形などは、決算書だけで見るのではなく、必ず資金繰りに落として分析していくことが大切になるのだ。

②借入金に色を付けて見る

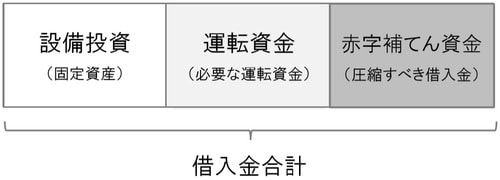

資金繰りの財務収支を考えるにあたって、B/S(貸借対照表)の借入金を色分けすることも重要になる。土地や建物等の固定資産に充てている「設備資金」と、必要な運転資金に充てている「運転資金」とに色分けするのだ。これ以外の借入金は過去からの「赤字補てん資金」と見て、早急に圧縮すべき借入金と見ていく(図表1)。

[図表1] 借入金の色づけ

多くの企業はこの赤字補てんの借入が相応にある。資金繰りを安定化させるためには、借入金を「P/L(損益計算書)の付加価値額以内」にしていくことを目標としたい(図表2)。それにより財務収支は安定し、資金繰りは楽になっていくのだ。

[図表2] 借入金の適正な範囲

きっちり検証すべき「借入金増減」の要因

③経常収支と比較する

次の視点としては、借入金の返済等の財務支出を本業の「経常収支」と比較することだ。これにより上期は経常収支が赤字で預金を取り崩して返済している、下期の回収増で何とか経常収支が黒字になり、ようやく返済原資が確保できた――といったことが見えてくる。

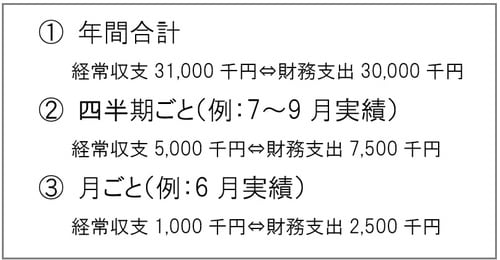

経常収支の分析は、①年間合計→②四半期ごと→③月ごとに分け、財務収支と比較して見ていく。毎月の経常収支と返済額が均衡している必要はないが、四半期ごとや年間合計では、ある程度均衡している必要がある。そうでないと、預金を取り崩して返済することとなってしまう(図表3)。

[図表3] 経常収支と財務収支の比較

返済負担が重い企業の場合、借入調達を織り込まなければ資金が回らない場合もある。こういった企業では経常収支と財務収支をどう均衡させていくのか、B/Sを基に考えることが大切となる。B/Sを見てこれ以上借入金を増やせない場合などは、調達を最低限にして、支出を極力減らすような資金繰り計画を考えなければならない。

④資金が「いつ」「いくら」必要になるか予想する

どの企業にも、受注が落ち込む月や、先行投資的に支出が増え資金が不足する月が必ずある。もちろんそれに備えて余裕を持って資金を調達しているはずだが、実際の経営では偶然悪いことが重なり資金不足に陥ってしまうことも多い。例えば、繁忙期に備え在庫を積み増していたときに限って、大口取引先との取引がなくなってしまい、あっという間に資金不足に陥ってしまうケースなどだ。

中小企業では、向こう1年の資金繰り予定を立てている企業は少なく、大半の企業は資金が足りなくなってから動くことが多い。そして、社長はそれが問題だとはあまり認識していないのも事実なのだ。

突然の資金不足を防ぐためには、資金繰りの年間予定を立て、ある程度余裕を持った資金繰りにするにはどうすべきか考えることが大切だ。また、「いつ」「いくら」借入が必要になるのかを予想することが重要となる。

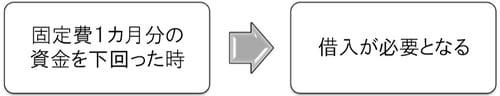

これには、まず財務支出である借入金の返済や設備手形の決済から押さえていく。そして、毎月一定である固定費の支払い、消費税の中間納付等を確認し、これに毎月の売上の回収と仕入れの支払いを勘案して資金繰りを予想するのだ。そうすれば、いつ資金が固定費の1カ月分を下回るか(=借入が必要になるか)など、資金繰りがひっ迫する時期なども見えてくる(図表4)。

[図表4] 借入必要時期

⑤借入予想額と実際の借入額を比較

ある企業が資金繰りを予想し、年間の借入予想額が3000万円だったとする。そして実際に借り入れた金額が年間3000万円超だった場合、当初予定したより経営がうまくいっていないと分かる。逆に同3000万円を下回った場合は、経営がうまくいっていることが分かる。

重要なのは、良かったにしろ悪かったにしろ、そうなった要因をしっかりと把握することだ。そして、今後どうしていくべきかを考え、改善に向けた知恵を出すことが大切となる。このように年間の借入を事前に計画してくことは、中小企業にとって本来あるべき姿だと言えるだろう。

今回は、財務収支の全体像を解説してきた。後編である次回は、事例をもとに具体的な分析方法などを解説していく。