何も対策をしないと高額の税金を負担することに・・・

これまでの連載で、相続に際して税理士的視点から相続財産を円滑に承継するための環境づくりについて、その基礎的な知識から具体的なノウハウを紹介してきました。今回からは、これまで紹介したさまざまな手法や知識を使って、具体的にどうすれば円滑に妻や子どもに資産を承継できるのか、各種の節税ができるのか、その事例を紹介してみましょう。

実際にあったケースをベースに、わかりやすくアレンジしています。相続はその家庭ごとに前提条件が違いますので、ご自身の状況に完全一致することはないかと思いますが、ぜひ参考にしていただき、実際の相続対策の材料にしてください。

【事例1】高収益事業用不動産を法人化することで多面的な節税が実現

都内でも有数の商店街に商業ビルを保有するAさん(65歳)は、1人で不動産を所有し、多額の所得税と住民税を納税してきました。家賃収入は年間で6000万円にものぼります。

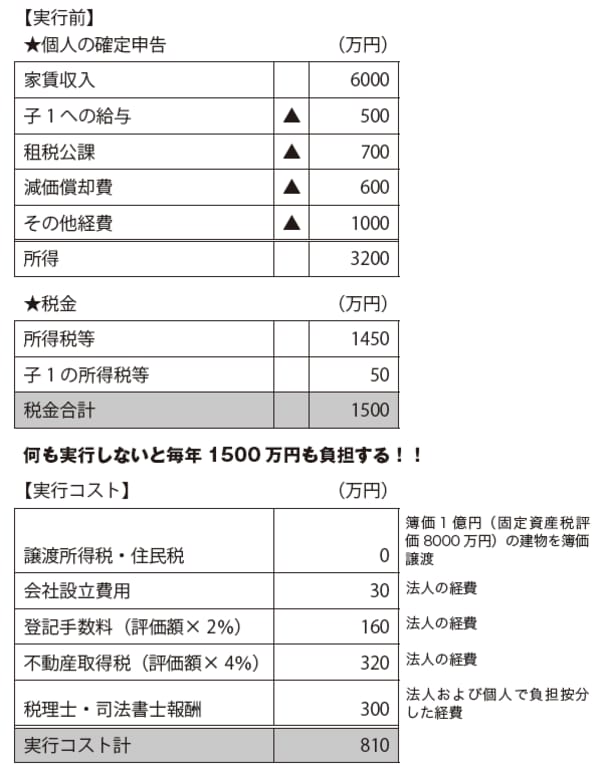

固定資産税などの租税公課が年700万円、減価償却費として600万円、その他の雑費などが合計で1000万円。その他にビルの管理をしてくれている子どもに500万円の給与を支払っているので、課税所得は3200万円となります。この所得3200万円に対する税金は、所得税や住民税で約1450万円にもなります。また、給与をもらう子どもにも当然、所得税等が課税され、約50万円の負担が発生します(下記の図表参照)。

[図表]Aさんの対策実行前の状況と実行コスト

結果的に6000万円の家賃収入に対して、親と子で所得税約1500万円を支払っているわけですが、長年付き合いのある顧問税理士は何も提案してくれなかったそうです。そのとき、長年付き合いのあるメインバンクの営業マンが、不動産に詳しい税理士ということで筆者に提案を依頼してきました。

相続を円滑にするためにも「法人化」は必須

筆者の提案内容は、法人をつくって商業ビルをその新規法人に売却し、今後の家賃を法人にためていくスタイルに変更することでした。

会社法が改正されて、簡単に法人をつくることができるようになったことはAさんもすでにご存じでした。顧問税理士に相談したこともあったようですが、税務調査が来るとか、コストがかかるなどで、あまり乗り気な回答をいただけなかったこともあり、なかなか踏ん切りがつかずに、今まで来てしまいました。

ただし、今回は違いました。それは、筆者の次のような一言が決め手になり、法人化へ踏み切ったといいます。

「まずは、所得税の止血をしましょう。将来の相続にも、必ず役に立つはずです。相続を円滑にするための環境づくりには法人化は避けられません。この商業ビルを相続で失わないためにも、今すぐスタートしておきましょう」

円滑な相続を目指すことを決断したAさんですが、手始めに法人化するのに必要となるコストを出してみました。まず会社を設立するには費用が発生します。続いて、その法人に対して不動産を譲渡するのですが、この際に多額のコストが発生します。登記手数料や不動産取得税、税理士・司法書士への報酬などがそのコストです。

また、一番気にかかるのが建物を売却する際の譲渡所得税だったのですが、実務上は、売却価格を簿価とすることで、利益が発生することなく譲渡にかかる所得税や住民税はゼロになりました。これらの法人化にかかった費用の合計額は810万円です。この費用が高いか安いかはその後の節税にかかってきます。

この話は次回に続きます。