消費税増税の「経過措置」を意識しながら行動する

よく知られているように、居住用物件の家賃には、原則、消費税が課税されません。一方で、店舗や事務所などに貸している場合や、所有地を駐車場にしている場合などは、その収入が消費税の課税対象となります。都心部のビルオーナーであれば、消費税の課税対象となる事業用不動産を扱う人も多いでしょうから、平成25年度改正における消費税増税にも無関心でいるわけにはいきません。

また、法人化する上でも、ビルオーナーが建物を法人に売却すれば、その取引は課税取引とみなされ、消費税が発生します。増税のタイミングを見計らって、法人化の段取りを決めるべきでしょう。

平成25年度改正において、消費税は平成26年4月から8%、平成29年4月から10%と、段階的に引き上げられることが予定されています。また、増税に伴って事務処理などをスムーズに行うための「経過措置」も設けられました。

例えば、消費税増税前にビルを建設する契約を結び、引き渡しが増税後になるとしましょう。消費税は原則として引き渡し時点の税率が適用されるので、これでは増税分の負担が膨らんでしまいます。が、経過措置があるおかげで、住宅やビルを建てたり、大幅に補修したりする際の建築工事の請負契約については、〝税率引き上げの半年前までに契約すると、契約時の税率が適用される〞というルールになりました。

そのため、これから収益マンションなどを新規で建設したいと考えている方は、この経過措置の期限を意識しながら行動すべきでしょう。

[図表]住宅等の工事請負契約に関する消費税の経過措置

また、一般的な不動産賃貸契約については、リース契約など特殊な契約を除き、経過措置が適用されません。つまり、増税前に契約しても、増税後はビルオーナーの賃料収入に対し、新税率の消費税が課せられることになります。

ご存じの方も多いと思いますが、個人事業主であろうと法人であろうと、消費税には免税制度というものが設けられています。収入金額等を基準に判断することになるのですが、一定のラインを超えると申告・納税の義務が発生します。義務が発生した場合、家賃に増税分の消費税を転嫁しないと、その分を自己負担することになりますので、賃貸借契約書などをしっかりと確認して、今から増税に備えておいてください。

「免税事業者要件の見直し」で免税メリットの短縮も

以上は平成25年度改正のあらましでしたが、消費税に関しては平成23年度改正でも大きく変更されたポイントがあります。それは、免税事業者要件の見直しです。

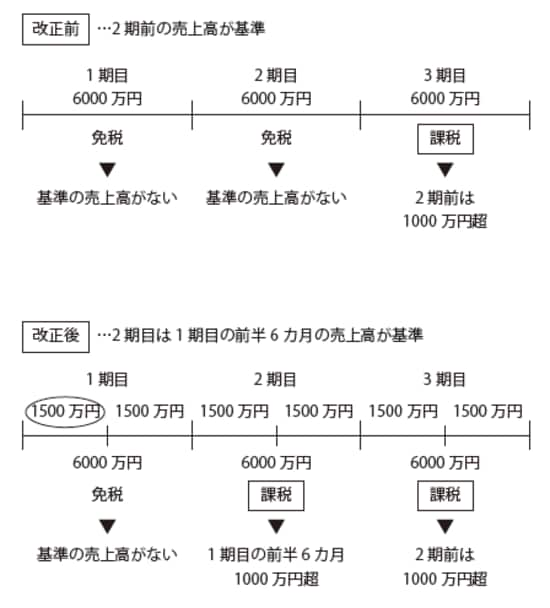

小規模事業者の事務負担への配慮などにより、個人では2年前、法人であれば2期前の課税売上高が1000万円以下であれば、消費税が免税とされていました。

これが改正実施後の平成25年1月1日からは、たとえ2年前(2事業年度前)の課税売上高が1000万円以下でも、前年(前事業年度)の前半6カ月の課税売上高が1000万円を超える場合には、その年から納税義務が発生することになったのです。

例えば、資本金900万円で法人を設立したとしましょう。改正前だと、設立から2年は、無条件で免税事業者となることができました。2期前の売上高を基準とする関係から、1期目と2期目については基準期間が存在しないからです。たとえ不動産の賃貸収入が1期目で6000万円、2期目も6000万円、合計1億2000万円あっても、消費税の600万円(現行の5%で計算)は免除になりました。

それが、改正後は無条件に免税とされるのが1期目だけに限定され、2期目においては1期目の前半6カ月の課税売上高が1000万円を超えれば課税されることになるのです。先の例だと、免税メリットは2年間から1年間に短縮されることになってしまいます。

ただし、免税の判断は、課税売上高に代えて「給与支払額」を基準にしてもよいことになっています。たとえ課税売上高が何億円あっても、給与支払合計額が1000万円以下であれば、これまで通り3期目から消費税の課税事業者になる形になります。

課税売上高と給与支払合計額のどちらを基準にするのかは納税者の任意で決めるので、家族経営の法人であれば、給与支払額を調節するという手も考えられます。

2年間も消費税が免税になるのはかなり大きなことなので、法人化を行う場合には、個人の消費税負担と法人での免税メリットをしっかり試算し、思わぬ負担が生じないように対策を立てることが重要でしょう。

いずれにしても、不動産ビジネスを拡大、展開していくことが最終的な目標なのか、あるいは相続財産の円滑な移譲が目的なのかにもよりますが、不動産と金融は表裏一体であり、金融機関との連携は不可欠ともいえるものです。不動産と金融にも明るい税理士に巡り合うことも大切になってきます。