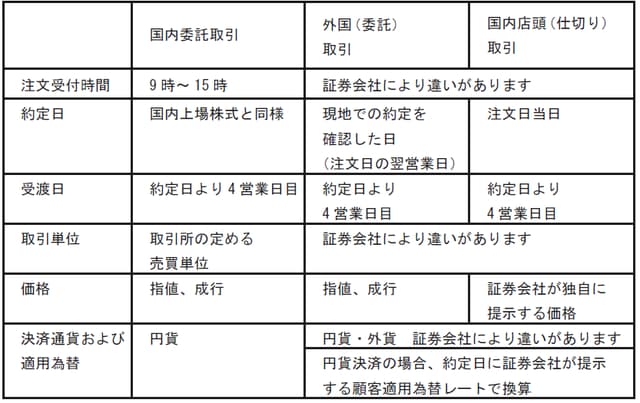

主な方法は、国内委託取引・外国取引・国内店頭取引

日本国内で米国株式を取引する方法は、主として3つあります。取扱証券会社によって取引方法に若干の違いがありますが、以下、一般的な3方法をまとめてみます。

<国内委託取引>

東京証券取引所に上場する外国籍企業やカントリーファンドなど、日本国内の取引所に上場する外国株式の取引です。売買の方法は、国内の一般的な上場株式と同様。取引のコストも、国内上場株式と同じ扱いになります。なお、2018年5月末時点で、日本取引所グループに上場している株式は米国企業4社、英国(ケイマン)1社、マレーシア企業1社の合計6社です。

<外国(委託)取引>

投資家からの注文を、証券会社が海外の証券取引所・市場に取り次ぐ委託取引です。

●指値、成行による注文が可能です。

●約定価格、為替、受渡代金は通常、翌営業日に確定します。

<国内店頭(仕切り)取引>

投資家からの注文に対し、証券会社が取引の相手方となって、証券会社が提示する価格で売買する相対取引です。証券会社が価格を提示している銘柄が取引対象となります。証券会社が提示する条件(価格・数量等)と投資家の希望する条件が合致した場合に取引が成立します。

●市場を通さず、速やかに売買ができます。

●約定と同時に約定価格、為替、受渡代金が確定します。

●委託取引と異なり、銘柄が限定されます。

[図表1]注文および決済方法

(日本の証券会社から米国株の売買をする場合、各社によって取引の仕組みが違います。)

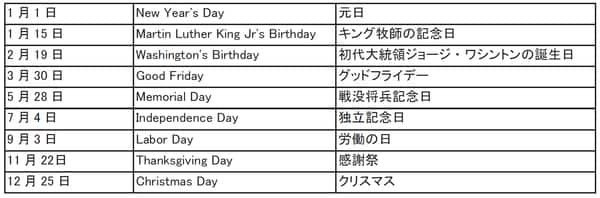

[図表2]NY証券取引所の休場日(2018年)

米国(外国)株式の取引にかかる税金の種類

<譲渡益に対する税金>

外国株式の譲渡益は、外国において原則として課税されませんが、日本では国内株式と同様に申告分離課税の対象となります。平成25年までの軽減税率が廃止され、平成26年1月以降は所得税15%+復興特別所得税15%×2.1%+5%=20.315%が適用されています。

証券会社によっては特定口座を利用することが出来ます。

<特定口座>

特定口座とは、外国株式を特定口座に預け入れることで、証券会社が一年間の損益計算を行うものです。そのまま証券会社を通じて源泉徴収をするか、証券会社が発行する年間取引報告書を用いて投資家が確定申告するかの選択が可能な点が特徴です。

外国株式については、円換算後の価額で譲渡損益の計算を行います。外貨決済を選択した場合でも、円換算後の価額で譲渡損益が計算されます。

<配当金に対する税金>

外国株式の配当金に対する税金は、投資対象国(発行地)の税法、また、国内の税法および租税条約によって決められています。

外国株式の配当金は、取引した銘柄の発行地国において課税されます。その国と日本との間に租税条約が締結されている場合、原則としてその条約で定める税率(=制限税率)により課税されます。

日本における課税は、外国で徴収された税額がある場合、源泉徴収は外国での徴収税額を差し引いた金額に対して課税されます。

米国株の場合、為替の影響がないとすると、源泉徴収税率が10%(制限税率も同じ)と定められており、配当金額を100とした場合、発行地国により10の源泉徴収をされます。残りの90について、日本の税金分として20.315%(※)が源泉徴収されます。投資家が受け取るのは71.7165となる計算です。

(※所得税15%+復興特別所得税15%×2.1%+5%=20.315%)

外国での源泉徴収分は、一定の範囲内で所得税や住民税から控除することができる、外国税額控除制度があります。

また、少額投資非課税制度(NISA)を利用すると、最大600万円の投資元本に対して譲渡益と配当金が非課税となります。外国株式については、現在のところ一部の証券会社で利用可能です。