「無国籍通貨」と呼ばれることもあるゴールドだが・・・

次のテーマに移る前に、商品(コモディティ)の中でも特別な存在であるといえる「金(ゴールド)」について言及しておきます。

金は、それ自体の美しさはもちろん、長い年月の経過にも耐えうる安定性や希少性の高さなどから、太古の昔より重宝されてきました。また、そういった特性から価値を保存するための手段としても優れており、「無国籍通貨」と呼ばれたりもします。

そして、19世紀初めから20世紀後半までの間、先進各国では金本位制が採られていた期間も長くありました。金本位制というのは、金を通貨価値の基準とし、通貨の価値を一定量の金と結び付けることで、金との兌換(引き換え)を保証する制度のことです。

こういったことから、金は通貨的な側面というものを強く持っており、商品の中でも特別な存在だといえるのです。

実際、基軸通貨(国際為替市場の中で中心的な役割を果たす通貨)である米ドルと、金価格との間には逆相関の関係が見られる傾向があります。

つまり、米ドルへの信認が揺らぐような局面では、金価格が強い値動きを示し、逆に米ドルが強い値動きを示す際には、金価格が弱含みといった傾向が見られるのです。

そして、金は「有事の金」ともいわれ、テロ・戦争などといった地政学的リスクや金融不安などが高まった時に、金への資金逃避が起こり、金価格が上昇するといわれています。そういったことなどから、金への積極的な投資を勧める向きというのも存在します。

また、資産配分に関しても、ポートフォリオに占める金投資の割合を、10~15%程度にすることがよく推奨されています。

ちなみに、バフェットは金投資に関して、金は何も生み出さず、長期的に見れば株式の方がはるかに高い収益を上げてきたとのことで、株式投資の方を支持しています。

歴史を見れば、ポートフォリオの5~10%程度で十分

では、金投資についてどのように考えればよいのかを、いくつかの観点から見ていきます。

まず、金は本当に有事に強いのかですが、過去の歴史を見ても、これは当てはまるときもあれば、そうでないときもあります。

これは、「有事のドル買い」という言葉があることからも分かるように、有事の際に資金がどのような動きをするかは、その時々によって変わってくるということです。

最近の例でいえば、「有事のビットコイン買い」ともいえるような現象も見られました。ですから、必ずしも金が有事に強いとはいい切れません。

さらに、米国では金保有が禁止されていた時代もありました。

1933年4月5日に、当時大統領に就任したばかりのフランクリン・ルーズベルト大統領によって発令された行政命令6102号によって、米国民は金(金貨、金地金、金証書)の保有を禁止されたのです。

これによって、当時米国民が保有していた金も、1オンス(≒31.1グラム)20.67ドルで強制的に買い取られることとなりました。

その後、1974年12月31日まで40年以上という長きにわたって、米国では金の保

有が禁止されていたのです。そして、日本でも今後こういったことが起こる可能性というのは完全には否定できないのです。

次に、金は本当にインフレ(物価上昇)に強いのかということです。

というのも、株式や不動産など同様に、金はインフレに強く、インフレヘッジに有用だといわれるためです。

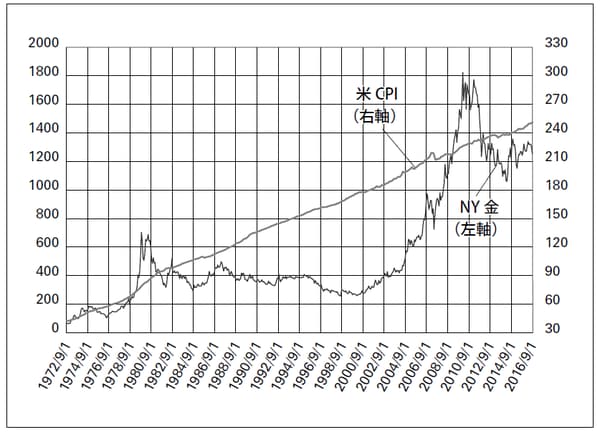

そこで、実際に金価格と物価とを比較してみましょう。NY金の先物価格と、米国の消費者物価指数(CPI)の推移を示したのが図表1です。

[図表1]NY金先物とCPI

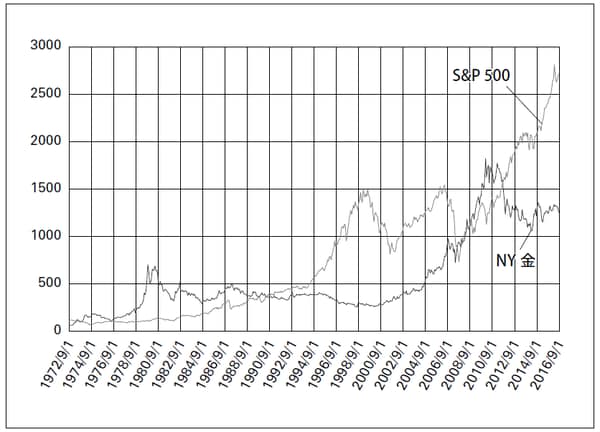

この図表1における全期間で見ると、金価格の上昇は平均して、物価上昇と同等程度であったといえます。また、この図表1と同じ期間で、金価格をS&P500の推移と比較したのが、図表2です。

[図表2]NY金とS&P500

この図表2からは、S&P500のここ数年における大きな上昇を除けば、金価格とS&P500の上昇はほぼ同等であったといえます。であれば、金とS&P500のどちらに投資しても変わらないように思われるかもしれませんが、金は他の金融商品と異なって、配当や利息を生まないことには注意が必要です。

また、この図表2からは、金価格とS&P500 の値動きは、互いにそこまで相関性が高くないということも見て取れます。互いに相関性が高くないということは、分散投資で両者を保有する大きな動機付けとなります。

ただ、ここまで書いてきたように、金が有事に万能ではないということや、米国での金保有禁止の歴史などを考えると、金投資はポートフォリオのせいぜい5~10%程度で十分なのではないでしょうか。

小林 武文

精神科医・投資コンサルタント